증권사 애널리스트(전문가)들이 지루한 '게걸음 증시'에 지쳐 떠나는 투자자들을 타이르고 있다. '투자수익률을 자주 보지 말고 확률적으로 생각해 보자'고 달래는 중이다.

◆ "'확률적 사고'로 투자해야 한다"

박중제 메리츠종금증권 투자전략팀 연구원은 21일 '리스크와 불확실성의 차이'란 보고서를 내고 "미래는 불확실하지만, 불확실성에 도전해야 진보한다"며 "'하이 리스크 하이 리턴'이 투자에서 가장 본질적인 원칙인 이유가 여기에 있다"라고 먼저 강조했다.

이어 "주식투자로 돈을 벌기 가장 어려운 이유 중 하나가 '리스크와 불확실성'을 구분하지 못하기 때문"이라며 "투자 성공이 어려운 두 가지 유형을 리스크 관점에서 구분해 보면 확실한 투자에만 매달리는 유형과 불확실한 투자를 하는 유형"이라고 판단했다.

첫 번째 유형은 다른 투자자들보다 돈을 덜 잃지만, 정신적으로 더 괴로울 수 있다는 게 박 연구원의 주장이다. 이들은 경제가 호황일 때 실적이 가장 좋은 주식을 사는데 그럼에도 불구하고 이 주식이 떨어지면 소위 '멘탈 붕괴'에 빠진다는 설영이다.

두 번째 유형은 탐욕이 앞선 나머지 불확실한 상황에서 투자를 한다고 박 연구원은 진단했다. 그는 "이들은 무엇보다 가능성의 정도(확률)를 따지지 않고 기대값만 보고 투자한다"라고 덧붙였다.

박 연구원은 따라서 너무 확실한 투자와 불확실한 투자를 피하기 위해 필요한 것이 바로 '확률적 사고'라고 조언했다. 확률이 리스크와 불확실성을 구분해 준다는 것이다.

그는 "불확실성에 확률이 가미된 리스크는 더 이상 극복 불가능한 미래가 아니고 오히려 '적대의 대상'에서 '기회의 대상'이 될 수 있다"며 "확률적 사고란 '검증할 수 있는 어떤 가설을 채택할 수 있는 신뢰성의 정도'로 요약할 수 있다"고 말했다.

향후 경기 회복에 대한 판단과 주식시장의 방향성을 놓고 '확률적 사고'로 본 결과에 대해 "양적인 경기 회복이 이어질 가능성이 높고 기대값을 함께 고려할 대 수요 회복을 동반한 리플레이션(점진적 물가상승) 투자가 매력적일 것"이라고 내다봤다.

◆ "지금 왜 주식을 팝니까?"

이은택 SK증권 투자전략팀 연구원은 '기관이 왜 주식비중을 줄이고, 개인은 펀드를 환매할까'라고 스스로 묻고 답했다.

그는 "글로벌 자산시장에서 그레이트 로테이션(채권에서 주식으로 대규모 자산이 움직임)이란 말이 들려오는 상황에서 국내 기관과 개인은 주식을 파는 게 흥미롭다"며 "게다가 한국 증시의 경우 경기위기를 제외하면 가장 낮은 주가순자산비율(PBR)을 기록하고 있다"라고 지적했다.

이 연구원은 20년 전 경제학 저널에 실린 카너먼(노벨상), 탈러, 트버스키의 논문을 통해 이러한 현상을 분석했다.

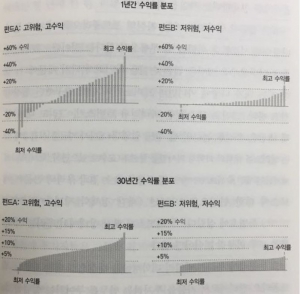

그는 "한 집단에게 '1년간 수익률 분포 그래프'를 보여준 뒤 펀드A(고위험·고수익)와 펀드B(저위험·저수익) 중 하나의 펀드에 가입하라고 했는데 상당수가 펀드B에 가입했다"면서 "반면 '30년간 수익률 분포 그래프'를 보여주자 대부분 펀드A를 선택한 것으로 나타났다"고 전했다.

그는 "한 집단에게 '1년간 수익률 분포 그래프'를 보여준 뒤 펀드A(고위험·고수익)와 펀드B(저위험·저수익) 중 하나의 펀드에 가입하라고 했는데 상당수가 펀드B에 가입했다"면서 "반면 '30년간 수익률 분포 그래프'를 보여주자 대부분 펀드A를 선택한 것으로 나타났다"고 전했다. 이어 "논문은 이 같은 현상에 대해 인간의 비이성적인 위험 회피심리 때문이라고 결론 짓는다"며 "다시 말해 자신의 포트폴리오 수익률을 자주 확인하는 투자자일수록 위험에 덜 노출되려고 한다는 것"이라고 말했다.

이 연구원은 "이스라엘 퇴직연금이 이를 이용해 수익보고 방식을 변경(수익률을 자주 확인하지 않는다, 장기 수익률을 먼저 확인한다)해 커다란 변화를 만들어 냈다"며 "주식 비중을 줄이는 투자자들도 한 번 생각해 볼 문제"라고 달랬다.

정현영 한경닷컴 기자 jhy@hankyung.com