발행 성공 땐 부채비율 200%P↓

이자 비용도 연 180억 줄어

[ 정지은/김순신 기자 ]

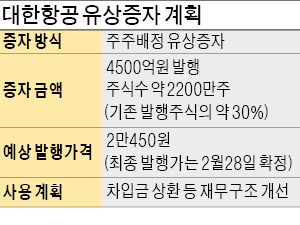

대한항공이 재무구조를 개선하기 위해 4500억원 규모의 유상증자를 추진한다. 900%가 넘는 부채비율을 낮추기 위한 자구노력이다.

대한항공이 재무구조를 개선하기 위해 4500억원 규모의 유상증자를 추진한다. 900%가 넘는 부채비율을 낮추기 위한 자구노력이다.대한항공은 5일 이사회를 열어 4500억원 규모의 유상증자를 결의했다. 회사 고위 관계자는 “유상증자는 자기자본을 확충해 부채비율을 낮추고 신용도를 높이기 위한 차원으로 몇 달 전부터 준비해왔다”며 “재무구조 개선 이외에 다른 용도로는 자금을 사용하지 않을 것”이라고 말했다.

유상증자를 통해 발행하는 주식 수는 2200만4890주다. 이로써 전체 발행 주식은 종전 7395만538주에서 9595만5428주로 늘어난다. 주당 발행가격은 2만450원이다. 신주는 3월28일 상장 예정이다. 대한항공은 유상증자 대금을 차입금 상환 등에 사용하면 부채비율이 200%포인트가량 낮아지고, 연간 180억원가량 이자비용도 절감할 것으로 보고 있다.

한진그룹은 대한항공의 자금사정 악화로 2009년 채권단과 재무구조개선약정을 체결했다. 2013년 말에는 대한항공 부채비율을 낮추기 위해 에쓰오일 주식과 노후 항공기, 부동산 등을 매각해 3조5000여억원을 마련하겠다는 자구계획안도 내놨고, 2015년에는 5000억원 규모의 유상증자도 단행했다.

하지만 신규 비행기 도입 등으로 2015년 말 867%였던 부채비율은 작년 3분기 말 910%로 높아졌다. 여기에다 계열사 한진해운이 지난해 법정관리 절차에 들어가면서 그룹의 재무상태는 더 안 좋아졌다.

업계 관계자는 “최근 원·달러 환율이 오르면서 외화 부채가 많은 대한항공의 재무구조가 더욱 취약해질 것이란 분석이 많았다”며 “한진해운 지원 등으로 신용등급이 떨어져 채권시장에서 연이어 영구채·회사채 발행에 실패한 것도 유상증자를 택한 요인일 것”이라고 설명했다. 대한항공 순외화부채는 지난해 3분기 말 기준 92억달러로, 달러당 원화값이 10원 하락할 경우 920억원의 외화환산손실이 발생한다.

2015년까지만 하더라도 대한항공의 신용등급은 A를 유지했다. 하지만 지난해 국내 신용평가 3사(한국기업평가·한국신용평가·NICE신용평가)는 대한항공의 신용등급을 모두 BBB로 끌어내렸다. 대한항공이 지난해 10월에 추진한 1500억원 규모 회사채 발행은 기관투자가를 대상으로 한 수요예측에서 하나도 팔리지 않았다.

정지은/김순신 기자 jeong@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지