산업은행이 주관사 맡아

원화 채권시장 찾는 해외기업 갈수록 늘어

[ 서기열 기자 ] ▶마켓인사이트 10월12일 오후 2시46분

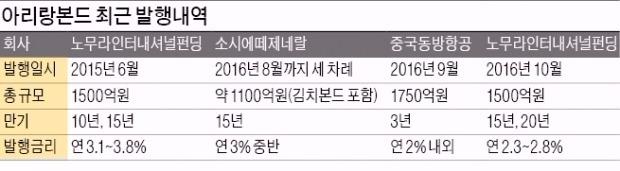

일본 최대 투자은행그룹인 노무라그룹이 지난해에 이어 2년 연속 아리랑본드를 공모 방식으로 발행한다. 아리랑본드는 외국인이 한국 자본시장에서 원화로 발행하는 채권을 말한다. 지난달 중국동방항공이 아리랑본드를 발행하는 등 저금리 상황에서 풍부한 유동성을 확보한 원화 채권시장이 외국 기업 사이에 새로운 자금조달 시장으로 떠오르고 있다.

12일 투자은행(IB) 업계에 따르면 노무라그룹의 싱가포르 계열사인 노무라인터내셔널펀딩은 총 1500억원어치 원화 회사채를 공모 방식으로 발행하기 위해 이날 증권신고서를 금융감독원에 제출했다. 오는 19일께 수요예측(사전 청약)을 거쳐 26일 전후로 발행할 예정이다.

모회사 노무라홀딩스(피치 신용등급 A-)의 지급보증을 받은 노무라인터내셔널펀딩은 국내 신용평가사로부터 10개 투자등급 중 상위 두 번째에 해당하는 ‘AA+’를 받았다. 발행 실무는 대표주관사인 산업은행이 맡았다.

노무라인터내셔널펀딩은 만기별로 15년물 두 종류와 20년물 등 총 세 가지 채권을 발행한다. 금리는 만기별로 연 2.3~2.8% 수준에서 결정될 것으로 예상된다.

노무라는 지난해 5월 산업은행을 주관사로 1500억원어치를 발행한 데 이어 2년 연속 공모 발행을 택했다. 글로벌 금융사 노무라가 원화 채권시장을 정례적인 조달시장으로 선택했다는 평가가 나온다. 이번 아리랑본드 발행을 총괄한 전영삼 산업은행 부행장은 “한국 자본시장의 강점을 활용해 외국 기업에 다양한 서비스를 제공하면서 해외 기업으로 시장을 확대했다”고 설명했다.

명준형 노무라금융투자 글로벌마켓영업 대표는 “한국 시장으로 자금 조달원을 다변화하는 동시에 한국 투자자들에게 새로운 상품을 제공하기 위한 것”이라고 말했다.

올 들어 한국은행의 기준금리가 역대 최저 수준으로 떨어지면서 아리랑본드 발행이 늘고 있다. 아리랑본드의 시초는 1995년 9월 아시아개발은행(ADB)이 발행한 7년 만기 800억원짜리였다. 이후 한국 회사의 해외 법인과 일부 외국 회사를 중심으로 간헐적으로 발행되는 데 그쳤다.

올 들어선 분위기가 바뀌었다. 지난달 말 중국 2위 항공사 중국동방항공이 아리랑본드 1750억원어치를 찍었다. 프랑스 은행인 소시에테제네랄은 올 들어 아리랑본드를 포함해 세 차례에 걸쳐 총 1억달러어치 외화표시채권을 사모로 발행했다.

서기열 기자 philos@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청] [한 경 스 탁 론 1 6 4 4 - 0 9 4 0]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지