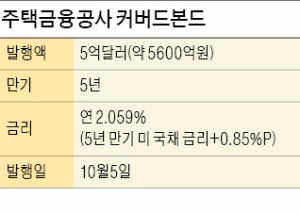

주택금융공사가 5억달러(약 5600억원) 규모의 커버드본드(이중상환청구권부 채권) 발행에 성공했다.

주택금융공사가 5억달러(약 5600억원) 규모의 커버드본드(이중상환청구권부 채권) 발행에 성공했다.5일 증권업계에 따르면 주택금융공사가 전날부터 이틀간 5억달러 규모의 5년 만기 채권을 발행하기 위해 해외 기관투자가를 대상으로 수요예측(사전 청약)을 한 결과 55개 기관투자가가 11억달러어치 매수를 주문했다.

주택금융공사는 이 같은 수요예측 결과를 반영해 채권 발행금리를 5년 만기 미국 국채 금리에 0.85%포인트를 얹은 연 2.059%로 확정했다. 수요예측 전 기관투자가들에 제시한 금리보다 0.15%포인트 낮은 수준이다.

커버드본드는 은행 등 금융회사가 주택담보대출 같은 우량 자산을 담보로 발행하는 담보부 채권이다. 발행회사가 파산하면 투자자는 담보 자산으로 우선 변제받을 수 있고, 원리금 상환 재원이 부족하면 발행사의 다른 자산으로 추가 변제받을 수 있는 이중상환청구권이 붙어 있다.

주택금융공사는 2010년 이후 이번까지 다섯 차례 외화 표시 커버드본드를 발행했다. 이번 채권 발행에는 씨티그룹글로벌마켓증권, BNP파리바, 스탠다드차타드(SC) 등이 투자자 모집 등 실무를 맡았다.

하헌형 기자 hhh@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청] [한 경 스 탁 론 1 6 4 4 - 0 9 4 0]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지