우리·신한·농협 씨앤앰 대출금 대폭 축소…하나은행, 1000억 확대

보험권도 희비 엇갈려…한화, 2800억 늘려…삼성·교보는 철수

국민연금 투자 소식에 연기금 앞다퉈 투자…쏠림 현상은 문제

이 기사는 01월20일(14:58) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다

-----------------------------------------------------------

2012년 상반기 씨앤앰 인수금융(기업 인수 대출) 리파이낸싱(차환)은 국내 투자업계를 뜨겁게 달군 논란거리였다. 차환 규모가 2조1900억원으로 역대 최대 규모인데다 국내 대부분의 금융회사(총 36곳)가 채권단에 속했다. 씨앤앰은 연간 3000억원이 넘는 현금을 창출하는 견실한 기업이었지만 씨앤앰을 인수한 사모펀드(PEF)들의 연간 이자 부담은 점점 불어날 것으로 예상됐던 상황이었다.

리파이낸싱에 참여 여부를 놓고 금융권에서도 찬반이 팽팽했다. 투자 리스크 대비 금리 수준(5.5~7%)이 매력적이라는 의견과 향후 회사 매각을 통한 원금 회수 가능성이 불확실하다�?의견이 팽팽하게 맞섰다.

◆국민연금 3600억 투자 소식에 연기금 앞다퉈 투자

균형의 추가 기울어진 것은 국민연금의 투자 소식이었다. 국민연금이 결정한 투자액은 총 3600억원으로 전체 인수금융의 16%를 차지했다. 당시 국민연금은 글로벌 저금리 상황으로 인수금융과 같은 대체투자를 전략적으로 확대하고 있었다. 기존에 씨앤앰에 대한 익스포저가 없었던 대한생명(2800억원) 새마을금고중앙회(2000억원) 등 국내 기관 투자자들도 국민연금을 따라 인수금융에 대거 참여했다.

은행권에서는 하나은행이 인수금융 규모를 2650억원에서 3660억원으로 1010억원을 늘렸다. 대형 시중은행 중 유일하게 인수금융을 키운 사례다. KB손해보험(700억원) 롯데손해보험(300억원) KDB생명보험(300억원) 한화손해보험(300억원) 등 대형 보험사들의 투자 비중이 높아진 것도 특징이었다.

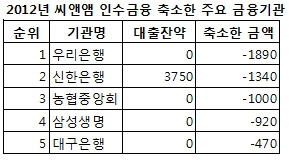

은행권에서는 하나은행이 인수금융 규모를 2650억원에서 3660억원으로 1010억원을 늘렸다. 대형 시중은행 중 유일하게 인수금융을 키운 사례다. KB손해보험(700억원) 롯데손해보험(300억원) KDB생명보험(300억원) 한화손해보험(300억원) 등 대형 보험사들의 투자 비중이 높아진 것도 특징이었다.반면 인수금융 규모를 줄이거나 아예 철회한 금융회사들도 나왔다. 우리은행과 농협중앙회는 각각 1890억원과 1000억원 규모 대출금을 전액 회수했다. 기존에 대출금이 없었던 농협은행도 채권단에 끼지 않았다. 여신 관리에 보수적이라는 평가를 받는 삼성생명(920억원) 삼성화재(190억원) 교보생명(440억원)도 빠졌다. 리스크에 민감하게 움직이는 메리츠종금과 대규모 저축은행 부실사태를 경험했던 저축은행들도 채권단에서 이탈했다.

인수금융 주관사 역할을 맡았던 신한은행도 5000억원이 넘는 기존 인수금융 규모를 1300억원 이상 줄였다. 당시 신한은행은 씨앤앰 인수금융을 장기 투자자와 �淪?투자자 위주로 재구조화했다는 점 등으로 채권단에게 호평을 받았다.

하지만 불과 3년6개월 전 인수금융 참여와 불참 결정으로 현재 금융회사들의 희비가 교차하고 있다. 작년 말 업계 1위 CJ헬로비전 매각으로 일종의 벤치마크(기준가격)가 형성되면서 씨앤앰의 선순위 인수금융의 원금 손실 가능성이 부각됐기 때문이다.

하지만 불과 3년6개월 전 인수금융 참여와 불참 결정으로 현재 금융회사들의 희비가 교차하고 있다. 작년 말 업계 1위 CJ헬로비전 매각으로 일종의 벤치마크(기준가격)가 형성되면서 씨앤앰의 선순위 인수금융의 원금 손실 가능성이 부각됐기 때문이다.CJ헬로비전 거래가격은 지분 100% 기준 1조8500억원. 당시 주가를 두배 이상 웃도는 값이지만 씨앤앰 가입자 당 가격으로 따지면 1인당 45만원~60만원 수준에 그친다. 이를 씨앤앰(237만명)에 산술적으로 대입하면 씨앤앰의 몸값은 1조700억원~1조4200억원 수준으로 추산할 수 있다. 거래 가격 기준 씨앤앰 인수자금은 2조6000억원으로 이중 후순위인 주주 몫은 약 9500억원이다.

◆금융회사 리스크관리 실력차 드러나

업계 3위권인 씨앤앰 경영권을 업계 1위인 CJ헬로비전과 유사한 프리미엄을 받고 회사를 팔아도 주주들은 전액 투자 손실, 채권자들은 2000억~5000억원가량의 원금을 손해볼 수 있다는 계산서가 나온다.

투자은행(IB) 관계자는 “불과 3년 6개월 전 씨앤앰 인수금융 투자 결정이 국내 개별 금융회사들의 리스크 관리 능력을 엿볼 수 있는 하나의 계기가 됐다”며 “금융회사들도 각기 다른 내부 사정들을 감안해 자체 평가를 하고 있다”고 전했다.

MBK파트너스, 맥쿼리코리아오퍼튜너티, 미래에셋자산운용 등 씨앤앰 경영권을 인수한 PEF에 투자자(LP)로 참여한 연기금과 보험사들도 ‘울상’이다. 특히 맥쿼리의 경우 군인공제회 신한은행 한화생명 사학연금 등 국내 23개 기관투자자들이 LP로 참여하고 있다. 맥쿼리에 투자한 보험사의 한 관계자는 “LP들이 씨앤앰 투자 원금 대부분을 이미 장부에서 감액했다”고 전했다.

이런 상황으로 MBK와 맥쿼리가 올해 7월 씨앤앰 인수금융 만기를 연장하는 데 상당한 난관에 부닥칠 것이라는 관측도 나온다. 인수 금융에 참여할 새로운 투자자를 구하기가 쉽지 않는데다 만기를 연장하려면 기존 22개 채권단 전원으로부터 동의를 받아야 하기 때문이다. 만기를 연장하지 않는다면 채권단이 담보권을 행사해 씨앤앰을 경영해야 하는 데 이 방안도 현실적인 대안이 되기 어렵다는 분석이다. 금융권에서는 앞으로 인수금융 심사 절차가 까다로워질 수 있다고 우려했다. 2014년에도 보고펀드가 실트론 인수금융(2250억원)을 부도내면서 국내 인수금융 시장이 얼어붙은 사례가 있다.

MBK와 맥쿼리 등 PEF들은 씨앤앰을 매각할 경우 최소 선순위 투자자들의 원리금은 갚을 수 있다고 낙관한다. SK텔레콤의 CJ헬로비전 인수가 확정될 경우 유선방송 시장 대형화 경쟁이 벌어지면서 씨앤앰의 몸값이 오를 수 있다는 논리다. 업계에서는 올해 선두권에서 뒤쳐진 LG유플러스, 티브로드, 씨앤앰간 인수합병 논의가 활발하게 전개될 것으로 예상한다. 씨앤앰 매각에 정통한 관계자는 “씨앤앰은 서울 강남구 등 상대적으로 부유한 시청자들을 주로 확보하고 있어 CJ헬로비전에 비해 가입자당 평균매출 (ARPU)이 20% 이상 높다”며 “CJ헬로비전 이상의 경영권 프리미엄을 받을 수 있다”고 예상했다.

좌동욱 기자 leftking@hankyung.com

[한경+ 구독신청] [기사구매] [모바일앱] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지