자본차익보다 만족스런 이자 찾아 이동

이 기사는 07월07일(05:13) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다

-----------------------------------------------------------

시장 금리 변동성이 커지면서 매력적인 회사채의 기준도 달라지고 있다. 채권금리의 대세 하락기(채권가격 상승기) 자본차익을 노린 ‘우량’ 회사채가 인기였다면, 최근에는 금리변동과 무관하게 만족스런 이자수익을 얻을 수 있는 ‘고수익’ 채권에 관심을 두는 분위기다.

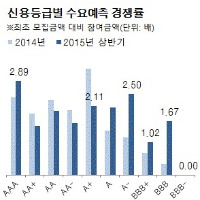

한국경제신문 자본시장 전문 매체인 마켓인사이트가 올 상반기 121건의 회사채 청약(수요예측) 경쟁률을 분석한 결과, 신용등급 ‘A-’ 회사채 11건이 평균 2.50 대 1로 높은 관심을 모은 것으로 나타냈다. 발행 건수가 3건에 불과한 ‘AAA’ 회사채(2.89 대 1)를 제외하면 10개 투자적격등급 중 최고 경쟁률이다.

한국경제신문 자본시장 전문 매체인 마켓인사이트가 올 상반기 121건의 회사채 청약(수요예측) 경쟁률을 분석한 결과, 신용등급 ‘A-’ 회사채 11건이 평균 2.50 대 1로 높은 관심을 모은 것으로 나타냈다. 발행 건수가 3건에 불과한 ‘AAA’ 회사채(2.89 대 1)를 제외하면 10개 투자적격등급 중 최고 경쟁률이다.해태제과식품이 모집금액(400억원)의 6.75배를 모았고, 현대종합특수강(6.25배), 크라운제과(3.75), 풀무원식품(3.3배) 등이 흥행몰이에 성공했다.

반면 두 단계 더 우량한 ‘A+’ 회사채 인기는 2.11 대 1로 눈에 띄게 줄어 눈길을 끌었다. A+ 회사채 경쟁률은 작년 3.28 대 1로, 상·하반기 모두 최고 경쟁률을 자랑했다.

시장 전문가들은 신용등급별 경쟁률을 가른 요인으로 받을 수 있는 이자 절대금액 차이로 인한 인식의 변화를 지목했다. 이날 현재 A+ 회사채 3년물 평균금리는 연 2.50%에 불과하다. 1년 전 연 3.42%에서 크게 낮아졌다. A- 회사채 금리도 큰 폭으로 낮아지긴 했지만 연 3.09%로 여전히 3%대는 유지하고 있다. 적지 않은 투자자들이 매우 우량한 회사채일지라도 연 2%대 금리에선 큰 매력을 느끼지 못한다는 뜻이다.

우량 회사채가 집중 타깃이 된 신용등급의 하향 조정도 일조했다. 한 증권사 회사채 발행 담당자는 “조선업체 등 AA급 취약업종 기업들의 신용이 A+로 많이 내려왔다”며 “기피 대상 채권이 늘어난 탓에 인기가 더 많이 식은 것처럼 보일 수 있다”고 말했다.

장기금리 상승(장기채권 가격 하락) 추세의 대안으로 주로 만기 2년물 위주인 BBB급 회사채도 과거에 비해 많은 투자자들의 관심을 받았다. 올 상반기 ‘BBB+’ 회사채의 경우 6건 3800억원을 모집했는데, 모집금액을 웃도는 3860억원어치 수요가 참여했다 작년 상반기 4건 1496억원 모집에 618억원만 참여한 것과 비교해 크게 선전했다.

이태호 기자 thlee@hankyung.com

[7/31] 中자오상증권초청, 2015 중국주식 투자전략 강연회 (무료)

[이슈] 40호가 창 보면서 거래하는 기술 특허출원! 수익확률 대폭상승

[한경+ 구독신청] [기사구매] [모바일앱] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지