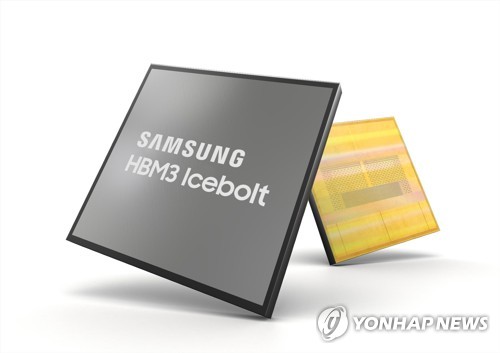

(서울=연합뉴스) 조민정 기자 = 현대차증권[001500]은 2일 삼성전자[005930]의 올해 2분기 영업이익을 기존보다 10% 이상 상향하면서 "엔비디아향 고대역폭 메모리(HBM)3 납품은 노이즈가 아닌 실적에 추가될 수 있는 '+α'로 접근해야 한다"고 밝혔다.

노근창 연구원은 이날 보고서에서 우호적인 환율과 메모리 반도체 재고자산 평가이익 등을 반영해 삼성전자의 2분기 영업이익을 기존 7조7천230억원에서 8조5천570억원으로 10.8% 상향한다고 말했다.

노 연구원은 "호실적은 범용 메모리 반도체와 엔비디아 이외 거래선향 HBM 매출액이 견인하고 있다"며 "2분기 메모리반도체 영업이익은 1분기 대비 2배로 증가한 5조6천억원으로 추정된다"고 했다.

그러면서 "엔비디아에 HBM3을 공급하지 않고도 이 정도의 영업이익을 창출할 수 있는 경쟁력에 대한 재평가가 필요해 보인다"며 "엔비디아에 HBM3을 납품하지 못한 것이 주가에 노이즈였다면 이제부터는 현재 실적에 추가될 수 있는 '+α'로 접근하는 전략이 유효할 것"이라고 했다.

노 연구원은 "실적 개선에도 불구하고 주가는 경쟁사 대비 지나치게 저평가받고 있다"며 "물론 1위 메모리 반도체 회사로서 아직까지 엔비디아로부터 HBM3e 최종 인증을 받지 못한 것은 실망스럽지만 주가는 그 이상을 반영하고 있다"고 평가했다.

그러면서 "HBM 수요 증가로 D램 생산능력(Capa) 잠식 현상이 커지면서 범용 메모리 반도체의 공급 부족이 예상보다 심해질 수 있고, 경쟁사들이 지난해 설비투자(Capex)를 줄였다는 점에서 삼성전자의 웨이퍼 생산능력 경쟁력의 가치는 시간이 갈수록 올라갈 수 있다"며 지속적인 실적 개선을 전망했다.

투자의견 '매수'와 목표주가 10만원은 종전대로 유지했다.

chomj@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>