투자설명서·비밀유지협약서 배포…이달말 입찰제안서 제출 전망

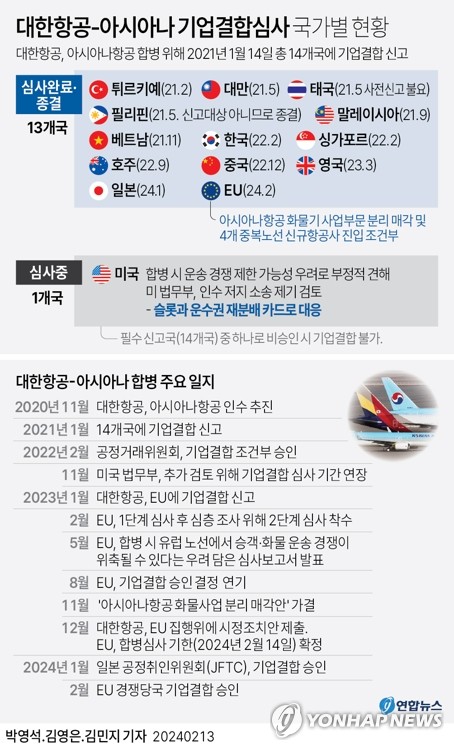

(서울=연합뉴스) 임성호 기자 = 대한항공[003490]이 유럽연합(EU) 경쟁당국으로부터 아시아나항공[020560]과의 기업결합을 조건부 승인받으면서 합병 조건인 '아시아나항공 화물사업부 매각' 절차가 시작된다.

20일 투자은행(IB) 및 항공업계에 따르면 아시아나항공 화물사업부 매각 주관사인 스위스 금융기업 UBS는 최근 인수 후보군을 대상으로 투자설명서(IM)와 비밀유지계약서(NDA)를 배포했다.

후보군으로는 제주항공과 이스타항공, 에어프레미아, 에어인천 등 국내 저비용항공사(LCC) 4곳이 주로 거론되고 있다.

UBS는 인수 후보와 NDA를 체결한 이후 금명간 입찰제안서를 배포할 계획이다. 인수를 희망하는 기업들은 이달 말까지 자금 조달 계획서와 사업계획서 등을 담은 입찰제안서를 제출할 예정이다.

현재 인수 후보로 이름을 올린 LCC는 각 사 최대주주의 자금력을 활용하거나 전략적투자자와 컨소시엄을 꾸려 인수에 나서는 방안 등이 거론되고 있다.

제주항공은 애경그룹 소속이며, 다른 LCC는 VIG파트너스(이스타항공), JC파트너스(에어프레미아), 소시어스(에어인천) 등 사모펀드를 최대주주로 두고 있다.

매각 주체인 대한항공 측은 입찰 제안을 한 후보 가운데 최종 인수 후보군(숏리스트)을 선정해 본입찰을 진행할 방침이다.

대한항공은 늦어도 오는 10월 전까지 입찰과 매수자 선정 등 아시아나항공 화물사업부 분리매각 준비를 마칠 것으로 알려졌다. 이후 대한항공은 EU로부터 매수자 적격성 등을 추가 판단받은 뒤 그 결과에 따라 최종 승인을 받게 된다.

아시아나항공 화물사업부는 현재 자체 보유 화물기 8대, 리스 화물기 3대 등 총 11대의 화물기를 운용하고 있으며, 지난해 1조6천71억원의 매출을 거뒀다. 아시아나항공 전체 매출에서 차지하는 비중은 24.6% 수준이다.

일각에서는 아시아나항공 화물사업 인수 금액을 5천억∼7천억원 사이로 추정하고 있으나, 정확한 가격은 입찰이 진행되는 과정에서 드러날 것으로 전망된다.

항공업계 관계자는 "그간 거론된 인수가는 아시아나항공의 실적에서 화물사업 비중을 따져 추정한 것으로 보인다"며 "본입찰 과정에서 평가 가치에 따라 가격이 결정될 것"이라고 말했다.

sh@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>