요구자본 대비 가용자본 더 많이 늘어…K-ICS 비율 4.7%p↑

생보사 224.3%ㆍ손보사 222.7%…"전반적으로 양호"

(서울=연합뉴스) 박대한 기자 = 시장금리 상승으로 보험부채가 감소하면서 2분기 보험사 지급여력 상황이 개선된 것으로 나타났다.

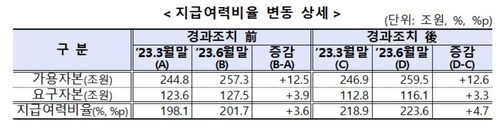

금융감독원은 6월 말 기준 경과조치 적용 후 보험회사의 신지급여력제도(K-ICS) 비율은 223.6%로 전분기 말(218.9%) 대비 4.7%포인트(p) 상승했다고 10일 밝혔다.

생보사가 4.9%p 오른 224.3%였고, 손보사는 4.4%p 상승한 222.7%였다.

6월 말 기준으로 경과조치 적용 전 보험사 K-ICS 비율은 전분기 말 대비 3.6%p 오른 201.7%였다.

생보사는 3.6%p, 손보사는 3.8%p 각각 오른 196.2%와 210.0%로 집계됐다.

지급여력 제도는 보험사가 예상치 못한 손실을 보더라도 이를 감당할 수 있을 정도의 자기자본을 보유하도록 하는 건전성 감독규제다.

경영활동 제한이나 부실 금융기관 지정 등 감독 당국이 강력한 규제 조치를 발동할 수 있는 근거로도 활용된다.

보험업감독규정은 이 비율이 100% 미만으로 떨어질 경우 감독당국이 경영개선권고를 내리도록 규정한다.

당초 올해부터 새 회계기준(IFRS17)이 적용되면서 기존의 지급여력제도(RBC)가 신지급여력제도(K-ICS) 비율로 변경됐다.

다만 금융당국은 새 제도 도입에 따른 보험사 부담을 줄이기 위해 자본 증감 변화를 순차적으로 반영하는 '경과조치'를 도입했고, 이에 생보 12개사, 손보·재보 7개사 등 19개 보험사가 경과조치를 신청해 적용 중이다.

2분기 보험사 지급여력비율이 개선된 것은 요구자본 증가분보다 가용자본 증가 규모가 더 컸기 때문이다.

6월 말 경과조치 후 K-ICS 가용자본은 259조5천억원으로 전분기 말 대비 12조6천억원 증가했다.

시장금리 상승에 따른 보험부채 감소효과 등으로 기타포괄손익누계액이 5조9천억원 증가하고, 신규발생한 보험계약마진(CSM)이 반영된 조정준비금 또한 3조2천억원 늘어난 덕분이다.

같은 기간 요구자본은 3조3천억원 늘어나 6월 말 기준 116조1천억원이었다.

주식위험 증가에 따른 시장리스크가 3조7천억원 증가하고 해지위험 증가에 따른 생명·장기손보리스크가 1조9천억원 늘어난 것으로 분석됐다.

6월 말 K-ICS 비율(경과조치 전 기준)은 생명보험사 중에서는 라이나생명(316%), 메트라이프생명(315.3%), 카디프생명(309.7%), KB라이프(270.7%), AIA생명(244.5%), 삼성생명[032830](223.5%), 미래에셋생명[085620](209.7%) 등이 높았다.

반면 DGB생명(150.5%), 하나생명(121.6%), ABL생명(113.2%), 흥국생명(108.6%) 등은 100%대로 저조한 편이었다.

손보사의 6월 말 K-ICS 비율(경과조치 전 기준)은 삼성화재[000810](274.3%), AIG손해보험(267.1%), NH농협손해보험(240.1%), AXA손해보험(235%) 등이 높았다.

하나손해보험(163.5%), 롯데손해보험[000400](143.2%), 흥국손해보험(132.3%) 등은 비교적 낮았다.

MG손해보험은 K-ICS 비율이 62.1%로 1분기 말(65%) 보다 낮아졌다.

금감원은 경과조치 적용 후 보험사들의 6월 말 기준 지급여력비율이 전반적으로 양호한 수준을 유지하고 있는 것으로 평가했다.

다만 경과조치 적용 전 지급여력비율이 100% 미만이었던 KDB생명과 푸본현대생명, IBK연금에 대해서는 채무개선계획 이행실적을 지속적으로 관리할 계획이다.

pdhis959@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>