"2008년 세계 금융위기 무사히 넘긴 후 리스크 관리 없었다"

(서울=연합뉴스) 이도연 기자 = 스위스의 세계적 투자은행(IB) 크레디트스위스(CS)가 경쟁사인 스위스 UBS에 인수되며 167년 역사를 마감한 것은 위험성 관리를 소홀히 하면서 갖가지 스캔들에 휘말리고 위험한 투자 행태를 지속한 결과라는 진단이 나온다.

19일(현지시간) 블룸버그통신과 미 일간 월스트리트저널(WSJ)은 2008년 세계 금융위기를 무사히 넘긴 크레디트스위스가 이후 15년 간 다른 은행들이 자체 규제·관리를 강화할 동안 여러 스캔들과 소송에 시달렸다고 진단했다.

그간 곪았던 상처가 터지자 스위스 당국의 500억 스위스프랑(약 70조3천억원)의 긴급 자금 지원도 크레디트스위스를 위기에서 구하지 못했고 결국 최대 경쟁사에 인수되는 처지가 됐다.

한때 1조 달러(약 1천311조원) 이상이었던 크레디트스위스의 자산은 현재 5천800억 달러(약 761조원)로 줄었고 이는 UBS의 절반 정도에 불과하다.

크레디트스위스는 1856년 스위스 철도 시스템 개발을 위한 자금 조달을 위해 설립됐다. 스위스 전력망·유럽 철도 시스템 구축에 대출을 제공했고 1900년대에는 중산층의 증가와 함께 소매 금융에도 진출했다. 1988년에는 미국 IB 퍼스트보스턴을 인수했다.

주요 20개국(G20) 산하 금융안정위원회(FSB)가 선정하는 '글로벌 시스템에 중요한 은행'(G-SIB)에 포함되며 이른바 '세계 9대 IB'(Bulge Bracket) 중 한 곳으로도 꼽힌다.

그러나 이 은행은 2008년 세계 금융위기 이후 경쟁 IB들과 다른 길을 걸어왔다.

2015년에는 크레디트스위스 소속 은행원 파트리스 레스코드롱이 고객 서명을 '오려내기'와 '붙여넣기'하는 방식으로 부자 고객의 계좌에 몰래 접근해 돈을 빼내서 다른 고객의 손실을 막는 등 사기 행각을 벌였다가 적발됐다.

그는 2008년과 2011년, 2013년 등 여러 차례 회사 관리자들로부터 구두·서면 경고를 받았지만, 크레디트스위스는 그를 막지 못했고 그는 결국 2018년 유죄판결을 받고 2020년 스스로 목숨을 끊었다.

스위스 금융감독청(FINMA)은 조사 결과 은행이 이 사기 행각을 알았는지까지는 밝혀내지 못했으나, 은행이 그의 행동을 묵인한 셈이었다고 외신은 진단했다.

2019년에는 사설탐정을 고용해 전직 임원을 미행한 '스파이 스캔들'이 터졌다.

크레디트스위스의 전직 임원이었던 이크발 칸은 당시 크레디트스위스 차기 최고경영자(CEO) 주자로 꼽혔다. 그는 당시 티잔 티엄 CEO와 이웃으로 지내며 친분을 쌓아왔으나, 2019년 1월 티엄 집에서 열린 파티에서 그와 말다툼을 벌인 뒤 사이가 틀어졌다.

이후 칸은 승진에서도 밀리자 결국 지난 8월 UBS 자산관리 부문에 합류하겠다고 밝혔고, 이에 크레디트 스위스는 칸이 자사의 다른 인력을 UBS로 빼갈 수 있다는 우려에 칸 몰래 사설탐정을 고용, 그를 감시하도록 했다.

그러나 이를 눈치챈 칸이 사설탐정들과 시내 한복판에서 실랑이를 벌인 뒤 검찰에 회사를 고발했고, 감시를 지시한 책임을 지고 피에르 올리비에 부에 최고운영책임자(COO)가 사퇴했다.

이어 2021년에는 영국 그린실 캐피털과 한국계 미국인 투자자 빌 황의 아케고스 캐피털에 대한 투자 실패로 막대한 손해를 봤다.

아케고스 캐피털로 인한 크레디트스위스의 투자 손실은 55억 달러(7조2천억원)에 달하는 것으로 알려졌다.

이 두 투자 실패 사례에 대한 외부 조사에 따르면 은행은 리스크를 못 본 척하고 비용을 줄이거나 위험 관리에 투자하지 않았다.

여기에 더해 온갖 소송과 이로 인한 벌금과 합의금까지 내야 했다.

작년 6월에는 마약 밀매조직의 돈세탁을 제대로 감시하지 않은 혐의로 스위스 법원에서 유죄 선고를 받았다.

미국에서도 지난해 연방 법무부로부터 탈세 혐의 수사를 받았으며, 프랑스에서는 돈세탁·세금 사기 등 혐의 수사 끝에 2억3천800만 유로(약 3천300억원)를 지불하기로 검찰과 합의했다.

이처럼 갖가지 스캔들에 휘말리면서 크레디트스위스가 2020년부터 지난해까지 지급한 합의금과 보상금만 총 40억 달러(약 5조2천500억원)에 달한 것으로 집계됐다.

또 실적도 부진했다. 크레디트스위스의 2010년 매출은 320억 스위스프랑(약 45조3천억원)으로 UBS와 거의 비슷했지만, 2019년에는 크레디트스위스 매출은 216억 스위스프랑(약 30조6천억원)으로 UBS보다 약 25% 뒤처졌다.

크레디트스위스가 이같이 위험한 투자와 스캔들을 이어가는 동안 경쟁 IB들은 자본을 늘리고 규제를 강화했다.

투자 실패와 저조한 실적 등으로 지난해 10월 주가가 급락하면서 크레디트스위스의 위기설이 수면위로 떠올랐고, 이에 은행은 중동 자금을 유치하고 2025년까지 9천명의 인력을 감축하는 등 대규모 구조조정에 나섰다.

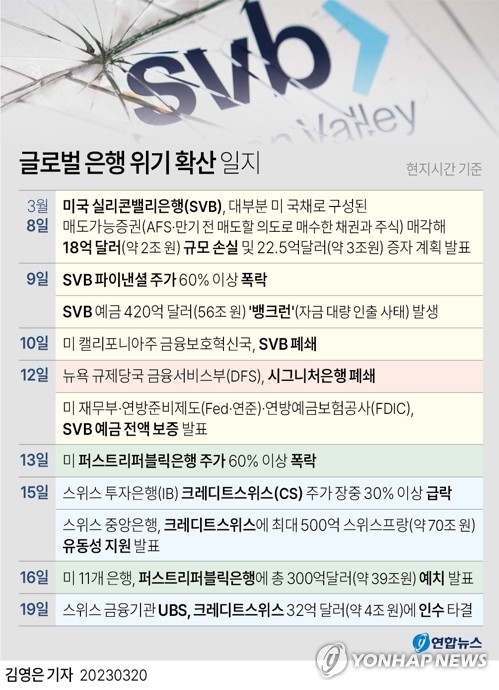

잠잠해지는가 싶었던 크레디트스위스의 위기설은 지난 10일 미국 실리콘밸리은행(SVB)의 붕괴로 다시 촉발했다.

주가는 역대 최저치로 급락하고 채무불이행(디폴트)에 대비한 보험료는 역대 최고치로 치솟았다.

이런 가운데 크레디트스위스가 지난 14일 2022년 연간 보고서를 통해 회계 내부 통제에서 '중대한 약점'을 발견했고 고객 자금 유출을 아직 막지 못했다고 밝히면서 불안감이 심화했다.

여기에 크레디트스위스의 최대 주주인 사우디국립은행의 아마르 알 쿠다이리 회장이 크레디트스위스에 추가로 재정지원을 하지 않겠다고 못 박으면서 위기설에 기름을 부었다.

긴급하게 스위스 금융당국이 나서 최대 500억 스위스프랑(약 70조8천억원)의 유동성을 제공하겠다고 했지만, 위기설은 쉽게 사그라지지 않았고 마침내 미국 중소은행인 퍼스트리퍼블릭 은행보다 더 낮은 기업가치인 30억 스위스프랑(약 4조2천300억원)에 UBS로 넘어갔다.

크레디트스위스의 몰락은 스위스의 금융 전반에도 타격을 줄 수 있다는 전망이 나온다.

은행 그룹 243개와 외국 은행 지점 24개가 있는 스위스는 금융산업에 크게 의존하고 있다. UBS와 크레디트스위스의 자산을 합치면 스위스 국내총생산(GDP)의 두 배에 달한다.

dylee@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>