작년 8월 이후 1인당 연이자 160만원 이상 증가 추정

연말 주담대 금리 상단 8%대 가능성…2년전 영끌·빚투족 원리금 50%↑

기업 대출이자도 빅스텝에 약 4조원 급증…한계기업 속출할 듯

(서울=연합뉴스) 신호경 박대한 민선희 기자 = 한국은행 금융통화위원회(이하 금통위)가 12일 기준금리를 0.50%포인트(p) 또 올리면서, 지난해 8월 이후 약 1년 2개월 동안 기준금리는 연 0.5%에서 3.00%로 2.50%포인트나 뛰었다.

이에 따라 대출금리가 기준금리 인상 폭만큼만 올라도 가계대출자의 이자 부담은 33조원 이상 불어날 것으로 추정된다.

더구나 예상대로 기준금리가 연말까지 0.25∼0.50%포인트 더 오르면 다중채무자, 20·30 세대, 자영업자 등 취약계층과 최근 2년 사이 레버리지(차입투자)를 활용해 공격적으로 자산을 사들인 '영끌'(영혼까지 끌어모음)족, '빚투'(빚으로 투자)족의 원리금 상환 부담은 더 커질 전망이다.

◇ 빅스텝 한번에 가계이자 6.5조원↑…"금리 올라 다중채무자 부실 위험"

기준금리가 높아지면 그만큼 은행 등 금융기관의 자금 조달 비용이 늘어나고, 결국 금융기관이 소비자에게 적용하는 금리도 올라갈 수밖에 없다.

한국은행이 최근 국회 기획재정위원회 소속 강준현 의원(더불어민주당)에게 제출한 가계부채 현황 자료에 따르면, 기준금리가 0.25%포인트만 뛰어도 전체 대출자의 이자는 약 3조3천억원 늘어난다. 인상폭이 0.50%포인트로 커지면 증가액은 6조5천억원으로 불어난다.

올해 2분기 말 기준 가계대출 잔액에 은행·비은행 금융기관의 변동금리부 대출 비중 추정치(평균 74.2%)를 적용해 산출한 결과다.

지난해 8월 금통위가 사상 최저 수준(0.50%)까지 낮아진 기준금리를 15개월 만에 처음 0.25%포인트 올렸고, 이후 올해 7월과 이날 두 차례 빅 스텝(0.50%포인트 인상)을 포함해 모두 2.50%포인트(0.25%포인트×10) 인상한 만큼, 약 1년 2개월간 늘어난 이자만 33조원(3조3천억원×10)으로 추산된다.

아울러 한은은 기준금리가 0.25%포인트 인상되면 가계대출자 1인당 연간 이자 부담은 평균 약 16만4천원 증가하는 것으로 분석했다.

작년 8월 이후 0.25%포인트의 10배인 2.5%포인트가 뛰었으니, 대출자 한 사람의 연 이자도 164만원씩 불어난 셈이다.

한은은 지난달 22일 금융안정 보고서에서 "금리 상승에 따른 잠재위험 현실화 가능성에 유의해야 한다"며 "금리 상승으로 채무 상환 부담이 가중되면서 저소득·영세 자영업자, 가계 취약차주(다중채무자 중 저소득·저신용자), 과다 차입자, 한계기업 등 취약부문 중심으로 부실 위험이 커질 것"이라고 경고했다.

[표] 시중은행 대출금리 추이

┌───────┬─────────┬────────┬──────────┐

│ │2022년 9월 23일 │2022년 9월 30일 │하단,상단 변동폭│

│ │ │││

├───────┼─────────┼────────┼──────────┤

│주택담보대출 │연 4.200∼6.608% │연 4.510∼6.813%│+0.310%p, +0.205%p │

│변동금리(신규 │ │││

│코픽스 기준) │ │││

├───────┼─────────┼────────┼──────────┤

│주택담보대출 │연 4.380∼6.829% │연 4.730∼7.141%│+0.350%p, +0.312%p │

│고정금리(은행 │ │││

│채 5년물 기준)│ │││

├───────┼─────────┼────────┼──────────┤

│전세대출(주택 │연 3.950∼6.318% │연 4.260∼6.565%│+0.310%p, +0.247%p │

│금융공사 보증.│ │││

│2년만기) │ │││

├───────┼─────────┼────────┼──────────┤

│신용대출 금리(│연 4.903∼6.470% │연 5.108∼6.810%│+0.205%p, +0.340%p │

│1등급·1년) │ │││

├───────┼─────────┼────────┼──────────┤

│신규 코픽스 │2.960%│2.960% │- │

├───────┼─────────┼────────┼──────────┤

│은행채 5년물(A│4.795%│4.851% │+0.056%p│

│AA·무보증) │ │││

├───────┼─────────┼────────┼──────────┤

│은행채 1년물(A│4.214%│4.348% │+0.134%p│

│AA·무보증) │ │││

└───────┴─────────┴────────┴──────────┘

※ KB·신한·하나·우리은행, 채권정보센터 자료 취합

◇ 연말 대출금리 상단 8% 넘을수도…2년전 영끌족 원리금 50% 이상 급증

지난달 30일 현재 4대 시중은행(KB국민·신한·하나·우리)의 주택담보대출 혼합형(고정형) 금리는 연 4.730∼7.141% 수준이다.

주택담보대출 혼합형 금리의 지표로 주로 사용되는 은행채 5년물(AAA·무보증) 금리가 미국과 한국의 예상보다 빠른 긴축 전망 등의 영향으로 계속 오르면서 일부 은행의 주택담보대출 혼합형 금리가 약 13년 만에 7%를 넘어선 상태다.

주택담보대출 변동금리(신규 코픽스 연동, 연 4.510∼6.813%)와 신용대출 금리(1등급·1년, 연 5.108∼6.810%) 역시 7%대에 바짝 다가섰다.

더구나 대출 금리는 연말까지 더 오를 가능성이 크다.

은행권과 시장은 금통위가 미국의 잇따른 자이언트 스텝에 대응해 다음 달에도 6연속 기준금리 인상을 단행할 것으로 보고 있다. 이달에 이어 빅 스텝(0.50%포인트 인상)을 밟으면 연내 기준금리는 3.50%, 베이비 스텝에 그쳐도 3.25%까지 더 오른다는 뜻이다.

따라서 연말까지 대출금리가 10·11월 기준금리 상승 폭(0.75∼1.00%포인트)만큼만 높아져도 현재 7% 안팎인 대출금리는 금융위기 이후 약 14년 만에 연내 8%에 근접할 가능성이 있다.

이처럼 대출 금리가 빠르게 오르면, 특히 2년 전 초저금리를 바탕으로 무리하게 자산을 사들인 대출자 중에서는 올해 말이나 내년 초 연 상환액이 50% 넘게 급증하는 경우도 적지 않을 전망이다.

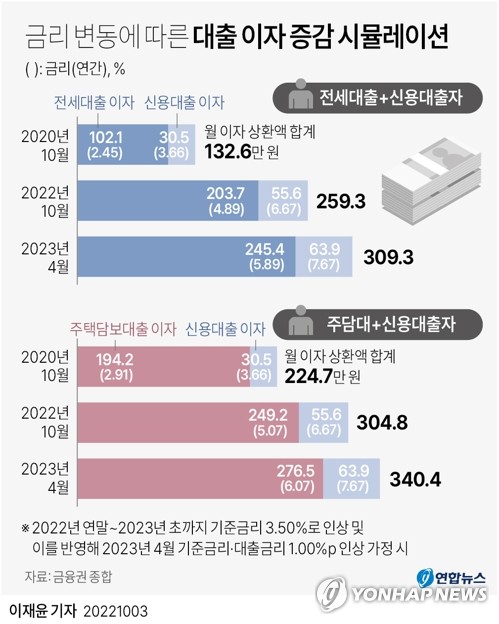

5대 시중은행 가운데 한 곳의 대출자 사례 분석에 따르면, 대기업 직원 A씨(신용등급 3등급)는 2년 전(2020년 10월) 5억6천600만원을 은행에서 빌려 서울 마포구 마포래미안푸르지오 24평형(전용면적 59.96㎡)을 매입(14억3천만원)했다.

A씨의 총 대출액은 주택담보대출 4억6천600만원(30년 원리금 균등 분할 상환. 신규취급액 코픽스 6개월 연동금리)과 신용대출 1억원(대출 기간 1년. 매년 기한연장 가능. 금융채 6개월 연동금리)을 더해 5억6천600만원이다.

A씨에게 초기 6개월간 적용된 금리는 주택담보대출 연 2.91%, 신용대출 3.66%로 월 원리금 상환액은 약 224만7천원(주택담보대출 원리금 194만2천원+신용대출 이자 30만5천원) 수준이었다.

하지만 2년 뒤인 이달 현재 주택담보대출과 신용대출 금리는 각 5.07%, 6.67%로 높아졌고, 월 납입액(249만2천원+55만6천원=304만8천원)도 2년 새 36%나 늘었다.

더구나 올해 말이나 내년 초 기준금리가 3.50%에 이르면, 6개월 뒤인 내년 4월 A씨의 월 상환액은 약 340만4천원(주택담보대출 연 6.07% 적용 원리금 276만5천원+신용대출 7.67% 적용 이자 63만9천원)으로 최초 대출 당시(224만7천원)보다 51.5%(115만7천원)나 불어난다.

◇ 자영업자 포함 기업대출 올해 9%↑…"금리인상 등에 한계기업 비중 커질 것"

기준금리가 빠른 속도로 높아지면, 가계뿐 아니라 소상공인(자영업자)을 포함한 기업들의 이자 부담도 커진다.

대한상공회의소의 최근 분석에 따르면, 한은이 기준금리를 0.50%포인트 올릴 경우 기업들의 대출이자 부담은 약 3조9천억원 늘어난다. 산술적으로 0.25%포인트만 인상돼도 약 2조원의 기업 이자가 증가한다는 뜻이다.

더 심각한 문제는 올해 들어 증가세가 주춤한 가계대출과 달리 기업대출은 최근까지 빠르게 불어나고 있다는 점이다.

5대 은행(KB·신한·하나·우리·NH농협)의 9월 말 현재 기업대출(개인사업자 등 중소기업 대출 포함) 잔액은 694조8천990억원으로, 작년 말(635조8천879억 원)보다 9.3%(59조111억원)나 증가했다.

같은 기간 가계대출(709조529억원→695조830억원)이 13조9천699억원 줄어든 것과 대조적이다.

이처럼 기업들이 대출을 더 받은 상태에서 금리까지 오르면 대출 상환에 어려움을 겪는 자영업자나 한계기업(3년 연속 이익으로 이자도 못 갚는 기업)이 늘어나 결국 금융권 전체 건전성 위험으로 번질 우려가 있다.

한은도 지난달 22일 금융안정 보고서에서 "기업 신용(빚)의 높은 증가세가 지속되는 가운데 국내외 경기 둔화, 대출금리 인상, 환율·원자재가격 상승 등 경영 여건이 나빠질 경우 기업 전반의 이자 상환 능력이 약해져 올해 한계기업 비중은 전년보다 상당폭 상승할 것"이라고 경고했다.

shk999@yna.co.kr, pdhis959@yna.co.kr, ssun@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>