"LTV 40%에선 0.2%↓…가계부채 많을수록 집값 조정시 실물경기 영향 커"

"주택가격 상승세 지속되면 조정 가능성↑…위험요인 사전 관리 필요"

(서울=연합뉴스) 신호경 기자 = 가계부채가 많을수록 집값이 떨어질 때 소비 등 경제가 받는 충격도 커진다는 분석이 나왔다.

한국은행은 20일 '주택가격 변동이 실물·물가에 미치는 영향 비대칭성 분석' 보고서에서 이런 연구 결과를 소개했다.

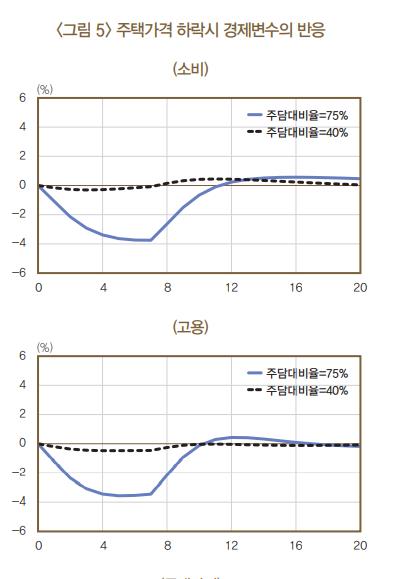

보고서에 따르면 우선 DSGE(동태·확률적 일반균형) 모형 분석 결과, 가계의 평균 주택담보대출비율(LTV)이 75% 수준에서 주택가격이 외환위기 당시(1998년 2분기 전년동기대비 -17.7%)와 비슷하게 2년(8분기)내 20% 급락할 경우 소비는 같은 기간 최대 4% 감소할 것으로 추정됐다. 고용 역시 약 4% 정도 급감할 것으로 예상됐다.

다만 LTV를 40%로 가정하면 소비 감소율은 최대 0.2% 정도로 낮아졌다.

실제 은행권의 LTV는 2020년말 현재 평균 45% 수준이고, 75% 초과 LTV의 비중은 약 2%다.

실물변수·주택가격·금융변수 등이 포함된 VAR(벡터자기회귀) 모형 분석에서는 주택 가격이 하락하는 경우 성장률뿐 아니라 인플레이션율(물가상승률)도 유의미한 수준으로 낮아졌다.

주택가격 하락의 충격으로 차입이 제약돼 디레버리지(차입 축소) 효과가 커지면서 소비가 크게 위축되기 때문이라는 게 한은의 설명이다.

반면 두 모형의 분석에서 공통적으로 집값이 오를 경우에는 뚜렷하게 소비나 인플레이션이 증가하는 경향은 확인되지 않았다.

한은은 보고서에서 "두 모형을 활용한 실증분석 결과 주택가격이 실물경기와 인플레이션에 미치는 영향은 주택가격 상승 시기에는 유의미하지 않았고, 하락 시기에 유의미하게 나타났다"며 "특히 가계부채 수준이 높을수록 주택가격 하락이 실물경기와 인플레이션율에 미치는 효과는 더 커지는 것 추정됐다"고 설명했다.

한은은 "지금과 같이 주택가격이 높은 상승세를 지속할 경우 그만큼 주택가격 조정 가능성이 높아지면서 추후 우리 경제에 부담으로 작용할 우려가 큰 만큼 리스크 요인을 사전적으로 관리할 필요가 있다"고 조언했다.

shk999@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>