A등급이상 일반회사채 97.7%…양극화 여전

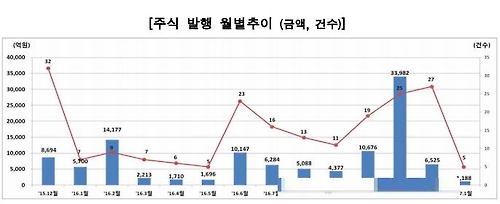

(서울=연합뉴스) 조민정 기자 = 지난달 기업이 기업공개(IPO) 등 주식발행으로 조달한 자금이 작년 12월에 비해 많이 줄어든 것으로 나타났다.

28일 금융감독원에 따르면 1월 한 달간 주식발행액은 1천188억원으로 전월(6천525억원)보다 81.8% 급감했다.

IPO를 통해 코스피시장에서 호전실업[111110], 코스닥시장에서 서플러스글로벌[140070], 유바이오로직스[206650] 등 3개사가 모두 814억원을 조달했다.

작년 12월에 비해 IPO건수는 6건 줄고 금액은 1천600억원(66.3%) 감소했다.

이는 IPO가 일반적으로 연말에 집중되고 연초에는 감소하는 경향 때문이다.

기업이 유상증자로 조달한 자금은 전달보다 90.9% 줄어든 374억원이었다. 2건이 이뤄졌는데 모두 코스닥 기업이었다.

1월 회사채 발행 규모는 8조95억원으로 전월보다 22.4% 늘어났다.

이중 일반회사채는 22건, 2조4천650억원어치가 발행돼 전월보다 549.2% 급감했다.

일반회사채 발행액은 월평균 2조∼3조원대를 유지해왔는데 작년 12월 발행액은 3천797억원에 그쳤다.

A 등급 일반회사채 규모는 2천500억원으로 10.1%의 비중을 차지했고 AA 이상 등급 일반회사채의 비중은 전월(31.6%)보다 많이 늘어난 87.6%로 우량채 선호 현상이 두드러졌다.

일반 회사채 발행을 목적별로 보면 운영자금이 1조6천450억원, 차환자금이 8천200억원이었다. 만기별로는 중기채가 2조2천450억원으로 장기채(1천700억원), 단기채(500억원)를 압도했다.

금융채 발행 규모는 5조5천445억원으로 전달보다 32.3% 증가했다.

금융지주채(263.6%), 은행채(66.4%), 기타금융채(11.0%) 발행이 모두 증가했다.

공모 자산유동화증권(ABS) 발행은 없었다.

1월 말 기준 회사채 미상환 잔액은 전월보다 0.1% 줄어든 409조 3천696억원으로 집계됐다.

지난달 기업어음(CP)과 전자단기사채(전단채) 발행액은 104조9천427억원으로 전월보다 2.9% 증가했다.

CP와 전단채의 잔액은 전달보다 4.4% 늘어난 181조2천269억원이었다.

chomj@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>