외국계 증권사 소시에테제네랄(SG)증권발(發) 매물 폭탄이 쏟아지면서 사흘째 하한가 종목이 속출하자 그 배경으로 지목된 '차액결제거래(CFD)'에 관심이 쏠리고 있다.

26일 금융투자업계에 따르면 CFD는 현물 주식을 보유하지 않은 상태에서 기초자산의 진입가격과 청산가격 간 차액을 현금으로 결제하는 장외 파생상품 거래다.

가격 변동에 따른 차익이 목적이며 진입 시점과 청산 시점의 가격 차액에 CFD 계약 수량을 곱해 이익·손실 금액이 정해진다.

투자자는 매수와 매도 양방향 포지션을 가질 수 있는데, 주식을 실제로 가지지 않은 상태에서 매도를 할 수 있어 공매도와 같은 효과를 낼 수 있다

증거금률은 증권사들이 종목별로 40∼100% 수준에서 설정할 수 있어 최대 2.5배 레버리지(차입) 투자가 가능하다. 레버리지 활용이 가능한 만큼 투자 관련 위험 감수 능력이 있는 전문투자자에 한해서만 거래가 허용된다.

국내에는 2015년 교보증권이 CFD를 최초 도입한 후 일정 기간 침체기를 겪었으나, 이후 개인전문투자자 자격 요건이 완화되면서 여러 증권사로 확대됐다.

2019년 키움증권과 DB투자증권, 하나증권(당시 하나금융투자)에 이어 2020년 한국투자증권, 신한금융투자, 유진투자증권 등이 서비스를 도입했고 현재 삼성증권, 메리츠증권, 유안타증권, KB증권 등에서도 해당 서비스를 이용할 수 있다.

다만 CFD 구조상 헤지(위험분산)가 필요하기 때문에, 국내 증권사들은 자신들보다 제도 및 세금 측면에서 헤지에 유리한 외국계 증권사와 협업하는 경우가 대부분이다. 즉 국내 증권사는 CFD 서비스의 '플랫폼' 역할을 하고, 받은 주문은 외국계 증권사를 통해 한국거래소에 실제 주문으로 넘기는 방식이다.

최근 하한가 사태를 겪고 있는 삼천리, 대성홀딩스, 서울가스 등의 매도 창구 상위에 SG증권이 오르자 CFD 매물이 대량 출회됐다는 추측이 제기되는 것도 이런 맥락에서다.

증권사 신용융자 거래와 마찬가지로 CFD 역시 정해진 증거금률을 유지하지 못하면 반대매매를 통해 강제 청산된다.

2021년 미국 헤지펀드 아케고스 CFD 등을 통해 보유자산의 5배가 넘는 규모의 과도한 레버리지 투자를 했다가 주가가 급락하자 증거금을 추가로 납부해야 하는 마진콜에 대응하지 못해 시장을 혼란에 빠뜨렸다. 당시 골드만삭스 등 아케고스와 거래했던 금융사들은 블록딜 등으로 주식을 대거 처분하면서 13조원에 달하는 손실을 봤다.

CFD는 거래 구조상 투자 주체가 노출되지 않기 때문에 연예인을 비롯한 유명 고액 자산가들이 관심을 가져온 투자방식으로 전해진다.

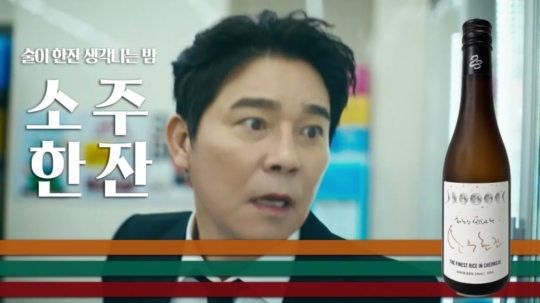

JTBC 보도에 따르면 가수 임창정은 이번 사태와 관련해 현재 주가조작 의혹을 받는 세력에게 30억원을 투자하고 자신과 아내의 신분증을 맡겨 대리투자 할 수 있도록 했으나 현재는 1억8천900만원만 남았다며 자신도 피해자라고 주장하고 있다.

전문가들은 CFD 거래가 사실상 익명으로 이뤄진다는 점에서 주가 조작 등 부당한 거래에 활용될 위험이 크다고 지적한다.

황세운 자본시장연구원 연구위원은 "CFD는 계약 당사자 명의가 아닌 증권사 명의로 거래가 일어난다. 특정인이 특정 종목을 꾸준히 사들여도 증권사 명의로 거래가 발생했기 때문에 시장에서 이상을 감지하기 어렵다"면서 "또 레버리지를 일으키기 때문에 '실탄'이 적어도 뛰어난 주가조작 효과가 난다"고 설명했다.

이번 사태와 관련해 SG증권은 아직 공식 입장을 내지 않았다.