금융당국의 규제 완화로 보험사들의 평균 지급여력(RBC)비율이 상승했지만, 여전히 일부 보험사들은 당국의 권고치보다 낮은 수준을 나타냈다.

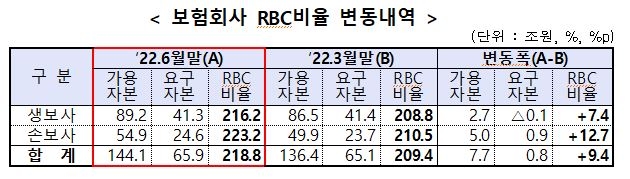

27일 금융감독원에 따르면 2022년 6월말 보험사의 RBC비율은 218.8%로 전분기말보다 9.4%p 상승했다.

RBC비율은 보험사의 가용자본을 요구자본으로 나눈 값으로 가입자에게 제대로 보험금을 지급할 수 있는 지 여력을 나타내는 재무건전성 지표다. 보험업법에서는 이를 100%, 금융당국은 150% 이상을 유지하도록 하고 있다.

이 기간 생명보험사의 RBC비율은 216.2%, 손보사는 223.2%를 나타내 전분기말보다 각각 7.4%p, 12.7%p 상승했다. 앞서 금리상승으로 보험사의 채권평가손실이 확대되자 금융당국이 RBC비율 완충방안을 시행한 영향이 컸다는 분석이다.

보험사의 원가평가 보험부채에서 시가평가 보험부채를 뺀 LAT잉여액의 40%를 매도가능채권평가손실 한도 내에서 가용자본으로 인정해주는 규제완화 방안이다.

이에 따라 금리상승으로 채권평가손실 등 기타포괄손익누계액이 23조4,000억 원 줄었는데도 LAT잉여액이 33조3,000억 원 늘어 가용자본이 전분기말보다 7조7,000억 원 증가했다.

하지만 이 같은 규제 완화에도 여전히 금융당국의 권고치에 미치지 못한 보험사들도 있었다. 생보업계에서는 외국계 보험사인 처브라이프생명이 전분기보다 무려 42.2%p 하락한 145.7%를 나타내며 권고치인 150% 밑으로 떨어졌다. 이어 DB생명이 150.2%, IBK연금보험 155.4%로 턱걸이 수준을 보였다.

손보업계에선 부실금융기관으로 지정된 MG손해보험(74.2%)을 제외하고 한화손해보험이 135.9%로 가장 낮았다. 뒤이어 캐롯손해보험(149.1%), 흥국화재는 154.0%를 나타내며 간신히 권고치 수준에 머물렀다.

금감원 관계자는 "금리상승 지속 등 잠재위험에 대비해 선제적 자본확충 유도 등 건전성 감독을 강화해 나갈 계획"이라고 말했다.