"세계 인구는 20세기 이후 120년 동안 지속돼온 팽창시대가 마무리되고 감소세에 접어들었다", "돌이킬 수 없는 인구통계학적 변화가 앞으로는 정치, 경제, 사회, 문화 등 모든 분야에 지금까지 볼 수 없었던 커다란 변화(big change)를 몰고 올 것"이라는 보고서가 연일 쏟아져 나오고 있다.

최근 세계 인구 절벽 논쟁에 중심에 서 있는 국가가 중국과 한국이다. 매 10년마다 조사하는 중국의 인구 센서스 통계 발표 앞두고 영국의 경제 전문지인 파이낸셜 타임스(FT)가 “지난해 감소됐다”는 보도에 중국 정부는 “사실이 아니다, 지난해에도 증가했다”고 반박했지만 논쟁이 좀처럼 누그러지지 않는 분위기다.

중국의 인구 증감은 세계 노동시장에 중요한 변수다. 2차 대전 이후 베이비붐 세대가 은퇴하고 글로벌화와 디지털화가 진전되면서 저개발국 등 제도권 밖에 머물던 노동력 공급이 정체되는 또 다른 ‘루이스 전환점’을 맞아 중국의 인구 증감은 세계 노동력과 임금 수준을 좌우할 수 있기 때문이다.

1978년 덩샤오핑이 개방화를 표방한 이후 세계 경제는 중국 인구와의 최적 조합인 ‘스위트 스팟’ 기간을 누려왔다. 중국의 생산가능인구가 세계고용시장에 본격적으로 편입하기 시작했던 1990년대 후반 이후에는 ‘고성장-저물가’라는 종전의 경제이론으로 설명되지 않는 ‘신경제’ 국면이 나타났다.

‘중국 인구가 감소했느냐’를 놓고 벌이는 인구절벽 논쟁은 세계 경제에 최대 복병으로 대두될 가능성이 높은 것도 이 때문이다. 찰스 굿하트 영국 런던대 교수가 최근 출간한 ≪인구 대역전(원제; The Great Demographic Reversal)≫을 보면 코로나 사태가 해빙될 무렵 세계 인구가 감소하면 세계 물가는 하이퍼 인플레이션이 올 수 있다고 내다봤다.

중국의 인구 증감이 세계 경제 성장과 물가에 얼마나 큰 영향을 주는 가를 간단하게 총공급 곡선(AgS·노동시장과 생산함수에 의해 도출)과 총수요 곡선(AgD·투자와 저축을 의미하는 `IS 곡선`, 유동성 선호와 화폐 공급을 의미하는 `LM 곡선`에 의해 도출) 이론을 통해 보면 쉽게 이해된다.

최근처럼 인구절벽 논쟁이 발생하기 직전까지 중국 인구가 지속적으로 증가해 총공급 곡선이 우측(AgS0→AgS1)으로 이동되면 세계 경제 성장률이 높아지고 물가 상승률은 하락하는 ‘골디락스’ 국면이 도래한다. 반대로 앞으로 중국 인구가 감소해 총공급 곡선이 좌측(AgS0→AgS2)으로 이동하면 세계 경제 성장률은 떨어지는 대신 물가 상승률이 높아지는 스테그플레이션 국면이 나타난다.

이중 중국 인구 감소에 따라 인플레이션 발생 여부는 각국 중앙은행의 통화정책과 국민 경제생활에 결정적인 변수로 작용할 가능성이 높다. 중국 인구 증가로 저물가 여건이 지속될 때 각국 중앙은행은 전통적인 목표였던 ‘물가 안정’에 대한 부담이 적었다. 금융위기 이후에는 과감한 금융완화 정책을 추진하고 2012년 미국 중앙은행(Fed)이 창립 이후 최대 변신이라고 평가받는 ‘고용 창출’을 양대 책무로 설정할 수 있었던 바탕이 됐다.

저물가 유지 여부는 금융위기 때보다 더 강도 있는 금융완화 정책을 추진하고 있는 신종 코로나바이러스(코로나19) 사태 이후가 더 중요하다. 중국 인구 감소로 저물가 기조가 흔들린다면 테이퍼링을 추진할 수밖에 없기 때문이다. 백신 보급으로 세계 경제가 ‘회복의 싹(green shoot)’이 막 돋는 상황에서 테이퍼링을 추진할 경우 ‘코로나 사태를 극복(golden goal)’하기 전에 ‘재침체 국면(yellow weeds)’에 빠질 가능성이 높다.

금융위기와 코로나 사태를 거치면서 장기간 저금리 국면에 잠복돼 왔던 빚의 복수가 시작되고 자산 거품도 붕괴되는 계기가 될 수 있다. 세계 빚(국가+민간)도 기하급수적으로 늘어났다. 국제결제은행(BIS)에 따르면 세계 빚은 2007년 113조 달러에서 지난해 3분기에는 221조 달러로 87% 증가했다. 한국은 유독 가계부채가 많은 나라다.

국제통화기금(IMF)를 비롯한 대부분 예측기관은 앞으로 세계 경제가 빚 부담을 연착시키지 못할 경우 ‘복합 불황’이 닥칠 것이라고 경고해 왔다. 기준금리 등 정책수단이 제 자리에 복귀되지 않은 여건에서 자산가격이 하락하면 경제주체의 부채상환능력이 떨어지고 정책대응마저 쉽지 않아 1990년대 일본 경제의 전철을 밟을 수 있기 때문이다.

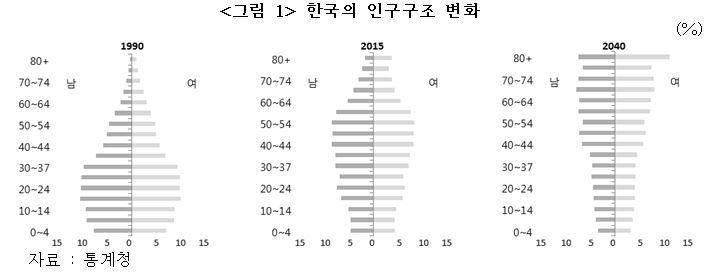

한국도 출산율이 낮아지는 추세 속에 고령화가 급진전됨에 따라 가구주의 연령별 분포도 빠르게 변화되는 국가다. 전체 인구 중 29세 이하 연령층의 비중이 급감하고 있는 반면 50세 이상 연령층의 비중은 급증하고 있는 추세다. 이 때문에 가구주 연령이 50세 이상인 가구 비중도 50% 이상으로 높아진 반면 29세 이하인 가구 비중은 한 자리대로 떨어졌다.

앞으로 우리는 기대수명 연장과 출산율 저하 등으로 인구구조는 지금 속도보다 더 빠르게 고령화가 진행될 것으로 예상된다. 현재 OECD 회원국 중 가장 낮은 출산율과 빠른 속도로 고령화가 진행되고 있는 점을 감안하면 2050년이 되면 우리의 노령화 지수는 세계에서 가장 높을 것으로 추정됐다.

이미 우리는 유엔 분류상 2000년에 ‘고령화 사회’, 2018년에는 ‘고령 사회’에 진입했다. UN에서는 65세 이상 인구가 총 인구에서 차지하는 비율이 7%가 넘을 경우 ‘고령화 사회(Aging Society)’, 14%가 넘을 경우 ‘고령 사회(Aged Society)’, 20%가 넘을 경우 ‘초고령 사회(Post-aged Society)’라고 부른다.

. 우리 인구는 2030년까지는 증가할 것으로 보이나 연평균 10만명 정도 늘어나는데 그칠 것으로 전망된다. 그 결과 우리 인구구조는 1980년에는 전형적인 ‘피라미드 형’에서 오는 2040년에는 ‘역 피라미드형’으로 완전히 바뀔 것으로 예상된다.

미국과 달리 은퇴 이후 삶의 수단으로 주식보유 비율이 적은 우리로서는 인구통계학적 이론은 최소한 자가 소유(특히 아파트) 시장을 예측하는데 유용한 것으로 평가돼 왔다. 1960년대 이후 문재인 정부 출범 이후에도 세대가 지날수록 자산 계층이 두텁게 형성됨에 따라 아파트 가격이 한 단계씩 뛰었다. 특히 강남 아파트 가격이 그랬다.

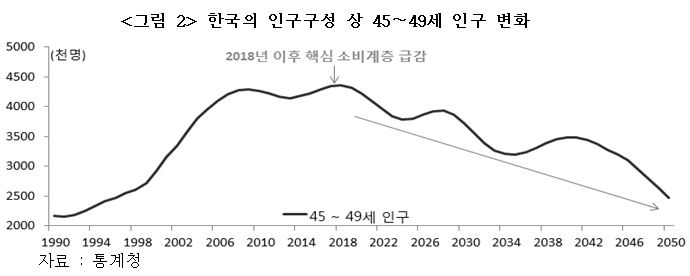

코스피 지수도 우리의 경우 전체 인구에서 핵심소비계층 인구가 증가할 때 오르는 것으로 나타났다. 시계열을 조정해 핵심자산계층 비중을 코스피 지수의 7년 후행 지표로 나타냈을 때 주식시장과 가장 흡사한 모습을 보였다. 국내 주식시장도 핵심소비계층이 은퇴하는 시점과 높은 관계를 보이는데 은퇴를 앞둔 사람들이 자금 마련을 위해 주식을 포함한 고위험 자산부터 처분하기 때문이다.

인구구조 변화가 자산가격과 실물경제를 진단하고 예측하는 인구통계학적 이론이 다 맞는 것은 아니다. 하지만 우리는 중국과의 경제 비중이 높고 세계에서 가장 출산율이 낮고 고령화 속도가 빠른 국가다. 우리만큼은 가시권에 들어오고 있는 인구절벽에 따른 충격에 대비해 놓아야 할 때다.

개인 차원에서도 코로나 사태 이후 새로운 트렌드로 자리잡아 가는 ‘K자형 양극화 구조’가 정착되는 시대에 있어서는 어느 분야든 관계없이 남과 확실히 구별될 수 있는 전문지식과 능력을 겸비해야 재테크에 성공하고 인생도 행복하게 살아갈 수 있는 길이다.

한상춘/한국경제TV 해설위원 겸 한국경제신문 논설위원