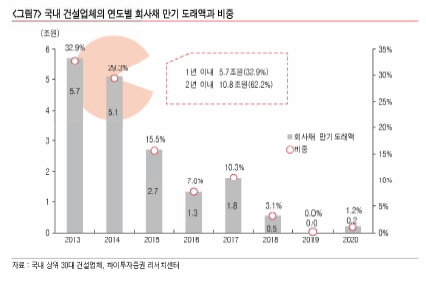

김익상 하이투자증권 연구위원은 건설PF우발채무와 회사채 만기구조`보고서를 통해 "2013년내 만기 도래하는 회사채 규모는 총 5조7천억원이며 등급별로 AA급 1.3조원, A급 2.4조원 그리고 BBB급은 2조원"이라고 밝혔습니다.

등급별로 1년 이내 만기 비중은 AA급 19.2%, A급 34.4%이며 BBB급의 경우 52.8%입니다.

특히 2년 이내 비중은 A급 66.3%, BBB급 92.1%로 회사채 상환비중이 상당히 높을 것으로 나타났습니다.

건설사의 신용도가 낮아질수록 유동성 문제를 야기할 수 있는 것으로 분석됐습니다.

단기에 상환해야 할 회사채 규모가 크기 때문입니다.

김 연구원은 "AA급 회사채 만기 구조는 장기화되어 안정적인 반면 일부 A급과 BBB급 업체들의 회사채 만기구조는 단기화돼 있어 유동성 문제를 유발할 수 있다"고 경고했습니다.

AA급 건설사의 회사채 만기구조는 장기화돼 있는데 2012년 4분기말 기준 만기 비중은 1년이내 19.2%, 1년~2년 27.1%, 2~3년 14.0%, 그리고 3~4년 이내 12.5%로 장기 균일화돼 있습니다. 매년 약 1조원 규모의 회사채 상환이 계획돼 있습니다.

A급 건설사의 만기구조는 1년 34.4%, 1년~2년 31.9%, 2년~3년 17.8%, 3년~4년은 7.2%로 구성돼 있습니다. 2014년까지 도래하는 만기 비중이 66.3%에 달합니다. 업체별 상환 부담이 다소 존재한다는 분석입니다.

BBB급 건설사의 만기구조는 초단기화되어 자칫하다간 유동성 위기를 경험할 수 있습니다. 만기비중이 1년 이내 52.8%, 1년~2년 이내는 29%, 그리고 2년~3년 14.3%로 2015년까지 96.1%를 상환해야 합니다. 회사채의 만기도래라는 내재적 리스크가 표면위에 부상할 수 있음을 내포합니다.

김 연구원은 "일부 BBB급의 건설업체의 경우 차환, 만기 연기, 유상증자 등이 쉽지 않다면 유동성 문제가 발생할 여지가 높아 보인다"고 밝혔습니다.

�