서학개미(미국 주식에 투자하는 국내 개인투자자)들이 꾸준히 느는 가운데 이런 추세 속 수익을 창출하는 증권업에 주목해야 한다는 의견이 나왔다. 해외주식의 경우 국내주식 대비 수수료율이 약 4배 높은 가운데, 지금 추세라면 일부 증권사는 해외주식 수수료가 국내주식 수수료를 역전할 가능성이 높다는 분석도 제기됐다.

서학개미(미국 주식에 투자하는 국내 개인투자자)들이 꾸준히 느는 가운데 이런 추세 속 수익을 창출하는 증권업에 주목해야 한다는 의견이 나왔다. 해외주식의 경우 국내주식 대비 수수료율이 약 4배 높은 가운데, 지금 추세라면 일부 증권사는 해외주식 수수료가 국내주식 수수료를 역전할 가능성이 높다는 분석도 제기됐다. 18일 임희연 신한투자증권 연구원은 "해외주식 수수료율은 국내주식 대비 3.7배로 추정된다"며 "올 4분기 리테일 기준 해외주식 일평균 거래금액은 이미 4조원을 넘은 상황으로, 국내 주식 일평균 거래대금은 18조2000억원 수준"이라고 말했다.

해외주식 일평균 거래대금은 지난해 1분기만 해도 2조5000억원 수준이었다. 1년 반 만에 4조원으로 63.1% 증가한 셈이다. 임 연구원은 "이 기간 리테일은 1조5000억원에서 3조원으로 2배 증가한 것으로 보인다"며 "코로나19 이후 해외주식 접근성과 편의성이 높아진 데다, 국내 투자자들의 미국 주식 이해도가 올라간 영향"이라고 짚었다.

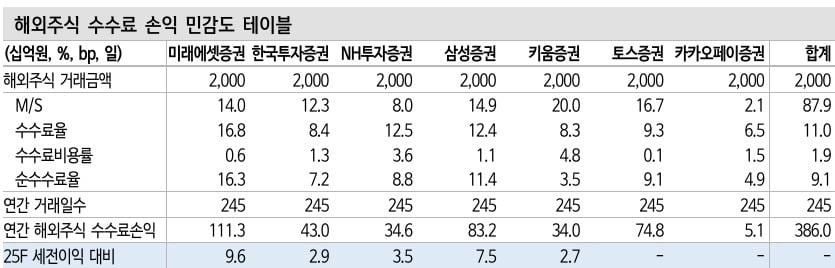

수수료율을 세부적으로 살펴보면 커버리지 증권사와 온라인 증권사 기준 수수료율은 국내 3bp, 해외 11bp다. 현지 브로커에게 지급하는 수수료 비용률은 1.9bp다. 매매비용을 감안한 순수수료율은 9.1bp로 국내주식 2.4bp의 3.7배인 것이다. 대형 증권사들은 미국 현지법인에서 직접 거래를 수행해 비용을 절감할 수도 있다.

시장 점유율은 키움증권이 국내외 모두 1위다. 해외주식만 보면 키움증권 20%, 토스증권 16.7%, 삼성증권 14.9%, 미래에셋증권 14%, 한국투자증권 12.3% 순이다. 국내주식의 경우 키움증권 22.2%, 미래에셋증권 13.1%, 한국투자증권 12.3%, NH투자증권 7.5%, 삼성증권 7.4% 순이다. 일반적으로 국내와 해외 점유율은 비슷하지만, 해외가 주력인 토스증권과 카카오페이증권은 예외다. 삼성증권도 과거 해외주식 시장에 선제적으로 진출한 데 따른 선점효과를 누리고 있는 것으로 풀이된다.

국내주식 대비 해외주식 브로커리지 수익성은 증가세다. 이대로라면 일부 증권사들은 해외주식 수수료가 국내주식 수수료를 앞지를 가능성도 높다는 분석이다.

임 연구원은 "해외주식 거래대금 확대에 주목할 필요가 있다"며 "추후 수수료비용 구조 개선 목적의 해외 증권사 인수, 지분투자, 해외법인 설립이 활성화할 전망"이라고 말했다.

그러면서 그는 해외주식 브로커리지의 수익성과 이익 민감도가 상대적으로 높은 미래에셋증권과 삼성증권을 추천했다.

신민경 한경닷컴 기자 radio@hankyung.com