최근 증권회사 직원 사이에선 신흥 재테크 방식이 유행하고 있다. 본인 명의로 된 자사 주식 계좌에서 매수 주문이 되지 않는 종목을 찾아내는 것이다. 거래가 제한된 종목은 공통 관심사로 떠오르고, 사내 ‘복도 통신’을 가동해 거래가 막힌 이유를 찾아낸다. 회사가 공개매수 주관 업무를 따내 임직원 거래가 제한됐다는 소문이 들리면 가족과 지인 계좌를 통해 은밀하게 종목을 매수한다. 미공개 정보를 이용한 선행매매가 공공연하게 벌어지고 있는 것이다.

○공개매수 전 거래량 ‘급등’

22일 증권업계에 따르면 올해 들어 총 25건의 공개매수가 이뤄졌다. 2022년 5건에 불과하던 공개매수는 지난해 19건으로 급증했고, 올해에는 벌써 작년 건수를 넘어섰다.

공개매수 발표 전부터 주가가 비정상적으로 오르고 거래량이 치솟는 일도 잦아지고 있다. MBK파트너스·영풍 연합이 지난 9월 13일 고려아연 공개매수 계획을 발표하기 전 고려아연 주식은 3거래일 연속 상승했다. 이 기간 상승률은 5.1%였다. 공개매수 발표 전 2거래일간 평균 거래량은 직전 1주일 평균 거래량보다 세 배 이상 급증했다.

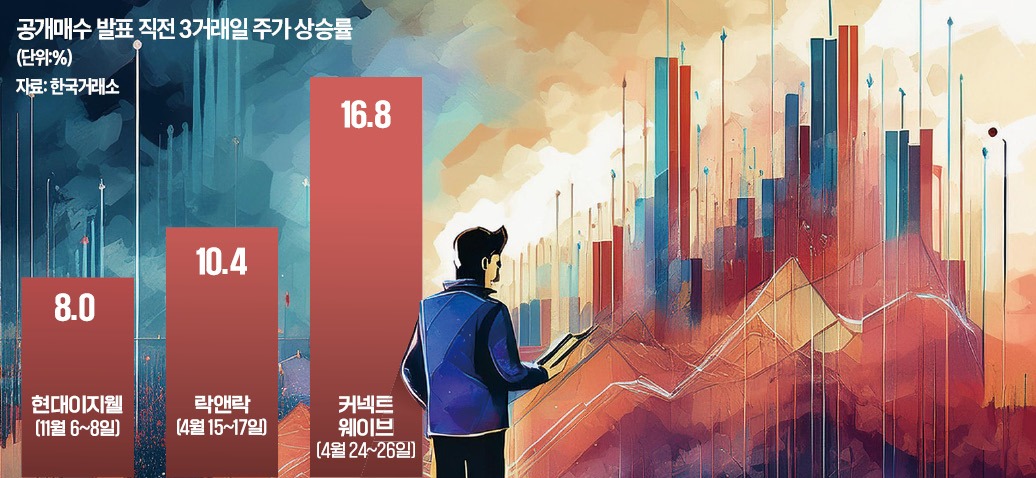

현대지에프홀딩스가 지난 11일 현대이지웰 공개매수를 발표하기 전에도 주가가 갑자기 뛰었다. 공개매수 발표 전 3거래일간 주가 상승률은 8.0%를 기록했다. MBK파트너스가 공개매수 후 자진 상장폐지한 커넥트웨이브는 4월 공개매수 발표 직전 5거래일간 주가가 24.8% 급등했다. 직전 거래일에만 주가가 18.9% 올랐다.

어피너티에쿼티파트너스가 락앤락 공개매수 계획을 공시하기 전날 락앤락 주가는 11.6% 상승했다. 업계에선 “공개매수 때마다 사전에 정보가 새어 나가 주가가 뛴 것”이란 말이 나온다.

○‘블랙아웃’ 제도가 정보 유출 창구로

정보가 흘러나간 경로로는 증권사가 운영하는 ‘블랙아웃’ 제도가 지목된다. 블랙아웃이란 증권사가 특정 회사의 민감한 정보를 먼저 알게 되는 업무를 맡을 때 임직원의 해당 주식 거래를 일정 기간 제한하는 제도다.도입 취지와는 반대로 이 제도가 미공개 정보 유출의 창구가 되고 있다는 지적이 제기된다. 임직원 주식 계좌로 특정 종목을 매수 주문할 수 없다면 기업이 재무적으로 큰 변화를 가져올 중대한 일을 맡았다는 ‘힌트’가 된다. 통상 유상증자와 인수합병(M&A) 자문, 공개매수 등 업무를 투자은행(IB)본부에서 따냈을 때 임직원의 매수 주문이 막힌다.

올 들어 공개매수가 늘며 블랙아웃 제도의 부작용도 부각되고 있다. 공개매수 가격은 일반적으로 현 주가보다 높게 설정된다. 주가가 오른다는 정답을 미리 아는 셈이다. 증권사 직원은 사모펀드(PEF)가 대주주인 기업에 거래 제한이 걸리면 공개매수 가능성이 크다고 유추한다. PEF가 공개매수 후 상장폐지하는 사례가 증가하고 있어서다.

증권사가 공개매수와 함께 진행하는 인수금융에서도 공개매수 정보가 샐 우려가 있다. 인수금융 실행 여부를 결정하는 투자심의위원회에는 외부 위원이 참여한다. 공개매수 경험이 있는 한 관계자는 “직접적인 공개매수 대상 기업의 이름은 가리지만 투심위에서 ‘국내 최대 자동차 부품 기업’이라는 식으로 대상 기업을 설명하기 때문에 충분히 유추가 가능하다”고 말했다.

공개매수 전 정보가 새어 나가면 공개매수자는 물론이고 기존 투자자도 피해를 본다. 기존 투자자는 공개매수 전 주가가 이상 급등할 때 지분을 매각한다면 더 큰 수익을 낼 수 있는 기회를 놓친다. 금융감독원 관계자는 “공개매수와 관련해 불공정 거래 여부를 엄밀히 살펴보고 있다”고 했다.

박종관/차준호 기자 pjk@hankyung.com