주가수익스왑(PRS·Price Return Swap) 방식으로 자금조달에 나선 기업들이 늘어나고 있다. 자금시장에서 외면받은 기업들이 ‘궁여지책’으로 보유 주식을 매각하는 형태로 유동성을 마련한 결과다. 상대적으로 높은 PRS 수수료를 챙기려는 증권사 등 금융사의 이해관계도 맞아떨어졌다. 이 과정에서 진성 매각이 아닌 ‘무늬만 PRS’인 구조로 우회 조달을 시도하는 사례들이 늘고 있다. ‘파킹거래’ 아니냐는 우려가 고개를 든다.

○PRS로 급한 불 끄는 기업들

18일 금융투자업계에 따르면 증권사 기업금융 부서에 PRS 방식의 자금조달 문의가 연일 쏟아지고 있다. PRS는 계약 만기 시 주가가 기준가보다 낮거나 높으면 서로 차익을 물어주는 파생상품이다. 기준가보다 주가가 오르면 매수자(금융사)가 매도자(기업)에게 상승분을 준다. 반대로 기준가 대비 주가가 내려가면 매도자가 매수자에게 손실 금액을 보전해야 한다.

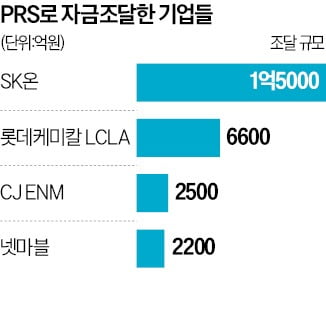

올들어 주요 기업들이 PRS를 통한 자금 조달에 적극 나서고 있는 분위기다. SK온은 지난달 제3자 배정 유상증자로 1조원을 확충한 데 이어 이달 중 5000억원을 추가 조달했다. 모회사인 SK이노베이션이 PRS 계약을 체결해 지원한다. 롯데케미칼은 지난달 미국 내 에틸렌글리콜(EG) 생산 법인인 LCLA의 제3자배정 유상증자를 통해 약 6600억원을 PRS 방식으로 조달한다. CJ ENM과 넷마블도 PRS 방식으로 각각 2500억원과 2200억원을 마련했다.

기업들이 PRS 카드를 꺼내 들고 있는 것은 회사채 등 자금시장에서 조달에 어려움을 겪고 있기 때문이다. 롯데케미칼, SK온, CJ ENM 등은 재무구조가 최근 크게 나빠졌다. PRS를 통해 자금을 확보하면서 주가 상승 시 차익 실현이 가능하다는 것도 장점이다. 금융회사도 채권 투자보다 더 높은 수익률을 누릴 수 있다.

○“주식 담보 대출 가까워”

문제는 적잖은 기업들이 ‘무늬만 PRS’인 구조로 우회 자금 조달을 시도하고 있다는 점이다. PRS는 2018년 두산에너빌리티의 두산밥캣 지분 처리 과정에서 처음으로 등장했다. 종전 총수익스와프(TRS)가 아닌 PRS라는 점에서 주목받았다. TRS는 매각한 지분을 재매입할 권리를 보유한 경우가 많다. 기업이 지분을 판 뒤에도 의결권·배당권 등을 보유했다. 반면 PRS는 지분 매각과 함께 주식의 의결권·배당권 등 법적 권리가 모두 이전된다. TRS와 달리 진성 매각으로 분류되는 PRS로 금융당국의 규제를 피할 수 있다.

하지만 최근 자금시장에서는 일부 기업이 PRS 계약 과정에서 암묵적 합의를 바탕으로 일시적으로 금융사에 지분을 맡기는 식으로 돈을 마련하고 있다는 의혹이 나오고 있다. PRS로 주식을 매매한 것처럼 보이지만, 실제로는 TRS와 유사한 파킹거래라는 의미다. 주식 매매보다 주식담보대출에 가깝다는 평가가 많다.

비상장사나 해외법인 지분 등을 활용한 PRS는 계약 만료 뒤 제3의 매수자를 찾기도 어렵다. 한 증권사 관계자는 “회계감사 등을 피하기 위해 구체적 콜옵션(살 수 있는 권리)을 명시하지는 않고 있다”며 “PRS 계약 만료 때 해당 기업이나 계열사 등이 지분을 다시 받아오는 식으로 합의가 이뤄지는 편”이라고 말했다. 이어 “지분 재매입이 아니어도 IPO·인수합병(M&A) 거래가 본격화하는 시점까지 PRS 만기를 계속 연장하는 등 사실상 금융사가 주식담보 대출을 해주는 것”이라고 말했다.

금융당국도 예의주시하고 있다.

금융당국 관계자는 “정상적으로 진행된 PRS는 진성 매각으로 분류하는 게 일반적이다”면서도 “TRS와 흡사한 만큼 살펴볼 것”이라고 말했다.

장현주/하지은 기자 blacksea@hankyung.com