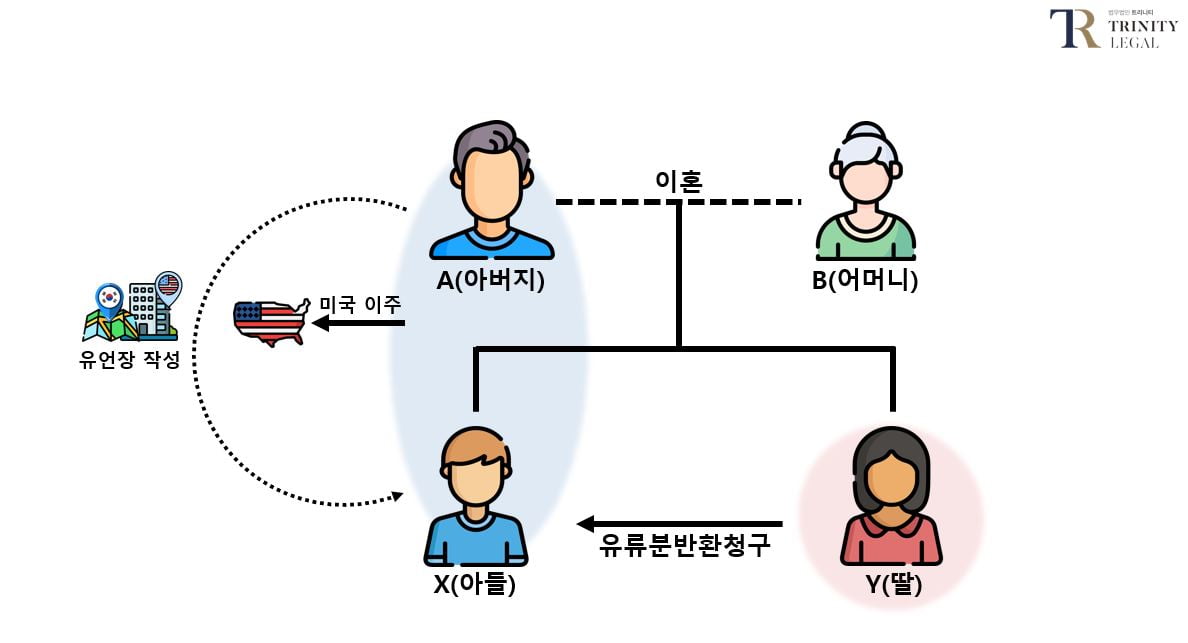

자산가 A씨는 B씨와 혼인해 딸 X씨와 아들 Y씨를 두었으나 이혼 후 한국국적을 포기하고 미국에 거주하다 사망했습니다. 아들 Y씨가 미국으로 유학을 떠난 후 미국 로스앤젤레스(LA)에 둥지를 틀자 A씨도 따라 이주한 후 미국 시민권을 취득했기 때문입니다. 딸 X씨는 한국에서 어머니 B씨를 모시고 살았습니다.

A씨는 사망 당시 경기도 남양주에 시가 100억원 상당의 토지를 소유하고 있었고, 미국에서도 150만달러(약 20억원)짜리 집을 소유하고 있었습니다. 사망 전 A씨는 LA에서 유언장을 작성했는데, 그 내용은 한국에 있는 토지와 미국에 있는 주택을 모두 아들 Y씨에게 물려준다는 내용이었습니다.

이런 상황에서 한국에 사는 딸 X씨는 미국에 사는 Y씨를 상대로 한국 법원에 유류분 반환 청구를 할 수 있을까요?

A씨는 미국 시민권자이기 때문에 상속에 관해서는 국제사법에 따라 A씨의 본국법인 미국법의 적용을 받습니다(제77조 1항). 미국에서는 유류분 제도가 없기 때문에 미국법이 적용되면 X씨는 Y씨에게 유류분 청구를 할 수 없게 됩니다. 그런데 일반적으로 승인되는 미국 국제사법의 일반원칙에 해당하는 'Restatement(second) of Conflict of Laws'에 따르면 토지에 관한 유언의 유효성과 효력에 관해서는 그 토지가 속한 지역의 법률에 따른다고 돼 있습니다. 그렇다면 남양주 토지에 대해서는 다시 한국법이 적용되게 됩니다. 이것을 국제사법에서는 반정이라고 부릅니다(제22조 1항). 다시 되돌아온다는 뜻이지요(한국법→미국법→한국법). 그런데 A씨는 남양주 토지를 모두 아들 Y씨에게 준다고 유언을 했으므로 딸 X씨는 한국법에 따라 그 남양주 토지에 관해 유류분 청구를 할 수 있습니다.

그렇다면 X씨는 어느 나라 법원에다가 소를 제기해야 할까요? 피상속인 A씨와 피고 Y씨의 국적지이자 거주지인 미국 캘리포니아주 법원에 소를 제기해야 한다면 한국에 사는 X씨 입장에서는 매우 불편하고 어려운 일이 될 것입니다. 국제사법에서는 상속재산이 대한민국에 있는 경우에는 대한민국 법원에 소를 제기할 수 있도록 규정하고 있습니다(제76조 1항 2호). 따라서 X씨는 대한민국 법원에서 유류분 반환 소송을 할 수 있습니다. 이 때 X씨는 남양주 토지의 4분의 1(약 25억원)을 유류분으로 반환받을 수 있을 것입니다.

한편 X씨와 Y씨는 어느 나라에서 상속세를 신고하고 납부해야 할까요? 상속세와 관련해서는 피상속인(A씨)이 한국 비거주자인 경우 피상속인의 한국 소재 상속재산에 대해서만 한국 정부에 상속세를 신고하고 납부하면 됩니다. 따라서 X씨와 Y씨는 남양주 토지에 대해서만 한국에 상속세 신고를 하고 상속세를 납부하면 될 것입니다. 다만 상속세에서 배우자 공제나 자녀 공제는 피상속인이 한국 거주자인 경우에만 제공하는 혜택이기 때문에 X씨와 Y씨는 자녀 공제 5억원의 혜택을 받을 수 없고, 2억원의 기초공제만 받을 수 있습니다.

참고로 미국 시민권자인 Y씨는 그가 상속받은 전 세계 재산에 대해서 미국 국세청(IRS)에 세금 보고를 해야 하므로, 미국에 있는 집뿐만 아니라 남양주에 있는 토지에 대해서도 미 정부에 상속세 신고를 해야 합니다.

<한경닷컴 The Moneyist> 김상훈 법무법인 트리니티 대표변호사

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com