인공지능(AI)용 메모리반도체 고대역폭메모리(HBM·사진) 시장이 급성장하는 가운데 시장 수요가 HBM3E(5세대 HBM) 등 최첨단 제품으로 쏠리는 양극화 현상이 심화되고 있다. SK하이닉스가 엔비디아에 최신형 HBM을 독점 공급하며 수익을 독식하고 있어 삼성전자가 추격에 성공할지 관심이 쏠리고 있다.

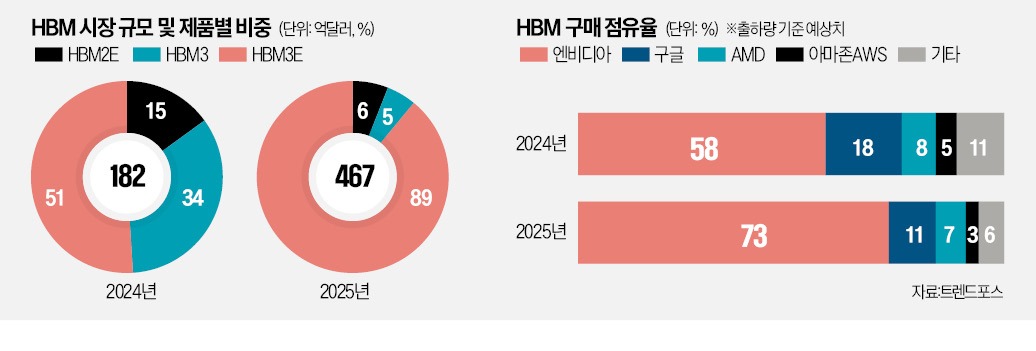

인공지능(AI)용 메모리반도체 고대역폭메모리(HBM·사진) 시장이 급성장하는 가운데 시장 수요가 HBM3E(5세대 HBM) 등 최첨단 제품으로 쏠리는 양극화 현상이 심화되고 있다. SK하이닉스가 엔비디아에 최신형 HBM을 독점 공급하며 수익을 독식하고 있어 삼성전자가 추격에 성공할지 관심이 쏠리고 있다.4일 시장조사업체 트렌드포스에 따르면 내년 글로벌 HBM 시장 규모는 467억달러(약 65조원)로 올해(182억달러) 대비 156% 급증할 것으로 조사됐다. 같은 기간 D램 내 HBM 비중도 20%에서 34%로 높아질 것으로 전망된다. HBM이 D램의 주력 반도체로 자리 잡고 있다는 얘기다.

HBM 제품군 안에서도 최신형 제품으로의 쏠림도 뚜렷하다. 최신 HBM3E 비중은 올해 51%에서 내년 89% 높아진다. HBM3E 중에서도 최고가 12단 제품이 절반 이상을 차지할 것으로 전망된다. 구형 HBM3와 HBM2E 비중은 올해 각각 34%, 15%에서 내년 5%, 6%로 쪼그라든다.

고객사에 대한 편중도 더욱 심해지고 있다. HBM 구매에서 엔비디아가 차지하는 비중은 올해 58%에서 내년 73%로 높아진다. 반면 구글은 18%에서 11%, AMD는 8%에서 7%로 낮아질 것으로 전망된다. 업계에서 “엔비디아 가치사슬에 속한 업체만 수익을 독식하게 될 것”이라는 전망이 나오는 이유다.

SK하이닉스는 엔비디아에 HBM3E를 독점 공급하고 있다. 삼성전자와 마이크론이 내년까지 납품에 실패하면 SK하이닉스는 단순 계산으로 내년 HBM으로만 25조원에 달하는 영업이익을 벌어들인다. HBM은 영업이익률이 50%가 넘는데 내년 엔비디아로 가는 HBM 매출이 50조원에 달하기 때문이다.

곽노정 SK하이닉스 사장은 최근 기자들과 만나 HBM3E 12단 제품의 연내 양산을 계획대로 추진하고 있다고 밝혔다. 삼성전자는 엔비디아에 HBM3E 8단과 12단 제품을 공급하기 위해 퀄 테스트(품질 검증)를 하고 있다. 마이크론도 엔비디아에 HBM3E 12단 샘플을 전달하고 답을 기다리고 있다.

엔비디아를 뚫지 못하면 후발주자들의 입지가 더욱 축소될 수 있다는 전망도 나온다. 올해 SK하이닉스와 삼성전자의 HBM 점유율은 각각 52.5%, 42.4%다. 엔비디아 매출이 대부분인 SK하이닉스와 달리 삼성전자는 최신 제품은 구글, AMD, 아마존웹서비스, HBM2E와 같은 구형 제품은 주로 중국에 공급한다.

업계에서는 삼성전자의 HBM3E 8단 및 12단 제품의 엔비디아 납품이 임박했다고 보고 있다. 삼성전자는 HBM 전담팀을 꾸리고 최신 기술 개발에 착수하는 등 추격에 사활을 걸고 있다. 삼성전자는 3분기 실적 발표 후 실적설명회에서 “주요 고객사를 대상으로 HBM3E 제품 테스트의 중요한 단계를 완료했다”고 언급했다.

내년 하반기 양산에 들어가는 HBM4(6세대)가 판세를 뒤집을 승부처가 될 전망이다. HBM 4부터는 고객사가 요구하는 ‘맞춤형’ 기능을 넣어야 하기 때문에 기존 세대와는 차원이 다른 공정과 난도가 요구된다. 예컨대 HBM 두뇌 역할을 하는 ‘로직다이’를 자체 제작이 아니라 파운드리 공정에 맡겨야 한다.

SK하이닉스는 지난 5월 HBM4에서 TSMC와 로직 다이 협력을 공식 발표하며 ‘원팀’을 강조해 왔다. 삼성전자는 자사 파운드리 공정으로 HBM4의 로직다이를 만들 계획이었으나, 파운드리 라이벌인 대만 TSMC와 손을 잡는 파격도 불사하기로 했다. 삼성 관계자는 “필요하다면 TSMC와의 협력도 추진하겠다”고 했다.

박의명 기자 uimyung@hankyung.com