○그룹사 건물 사들이는 대기업 리츠

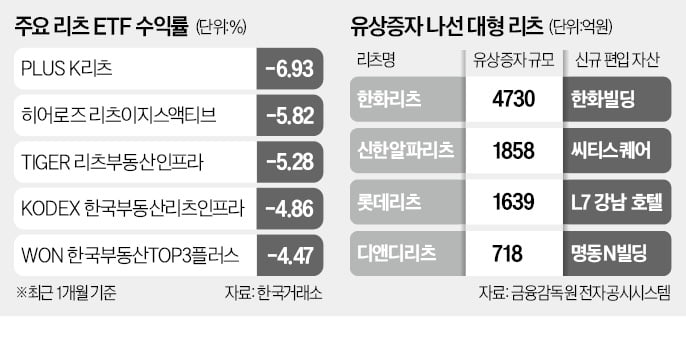

30일 한국거래소에 따르면 ‘PLUS K리츠’는 최근 한 달간 6.93% 하락했다. ‘히어로즈 리츠이지스액티브’와 ‘TIGER 리츠부동산인프라’도 같은 기간 각각 5.82%, 5.28% 내렸다. 이 ETF들이 담은 주요 리츠인 한화리츠(-10.87%), SK리츠(-8.45%), 롯데리츠(-5.49%), 신한알파리츠(-4.25%) 등이 이 기간에 일제히 급락한 탓이다.

리츠는 다수의 투자자로부터 모은 자금 등을 바탕으로 상업용 부동산 자산을 매입해 여기서 나온 임대료 및 자본 차익을 배당하는 상품이다. 금리가 낮아지면 이자 부담이 줄어들고 배당이 늘어나기 때문에 금리 인하기에 유망한 투자처로 분류된다.

한국은행이 3년2개월 만에 긴축 기조를 마무리하면서 금리 인하기에 접어들었음에도 리츠 주가가 하락세인 것은 주요 리츠들이 잇달아 유상증자에 나섰기 때문이라는 분석이다. 리츠는 다른 종목과 달리 유상증자가 무조건적인 악재가 아니다. 기업이 부실해 새로 운영 자금을 조달하는 게 아니라 신규 자산 매입을 통해 몸집을 불리고 수익원을 다각화하는 의도이기 때문이다. 그런데도 시장의 반응이 냉담한 것은 주요 대기업 리츠(스폰서리츠)가 그룹사 건물을 사들이려고 무리해서 규모를 키운다는 지적이 나오고 있어서다.

한화리츠는 한화그룹 사옥인 서울 장교빌딩을 신규 매입하기 위해 약 4730억원 규모의 유상증자를 추진 중이다. 시가총액인 2633억원을 훌쩍 뛰어넘는 규모다. 삼성FN리츠도 경기 성남 삼성화재 판교 사옥을 사들이기 위해 660억원 규모의 유상증자를 하겠다고 발표했다. 롯데리츠는 L7 강남 호텔 매입 자금을 확보하기 위해 1639억원 규모의 유상증자를 집행할 계획이다.

리츠업계 관계자는 “대기업들이 자산을 좋은 가격에 매각한 뒤 이 자산을 실질적으로 점유하기 위한 유동화 창구로 리츠를 활용하고 있다”며 “매입 자산 가격이 고평가된 측면이 있는 데다 기존 주주들은 유상증자 청약을 하지 않으면 주주가치가 희석되기 때문에 불만이 크다”고 지적했다.

○유상증자 후 반등 가능성

증권가에서는 유상증자 절차와 미국 대선이 마무리되면 리츠 주가가 반등할 기회를 잡을 수 있다는 분석이 나온다. 금리 인하 흐름이 이어질 것으로 예상되기 때문에 현재 주가가 저평가된 측면이 있다는 것이다. 또 대기업 사옥은 임대료를 떼일 염려가 적고 서울 중심지 건물이어서 장기적으로는 안정적인 투자처가 될 수 있다는 설명이다.이경자 삼성증권 연구원은 “지난달부터 집중된 유상증자와 금리 인하 속도 조절론으로 인해 리츠 주가가 부진한 흐름으로 전환했다”며 “대형 리츠의 유상증자 구주주 청약이 마무리되고 미국 대선이 끝나는 다음달부터 변동성이 완화할 전망”이라고 분석했다.

상대적으로 좋은 성과를 내는 미국 리츠 ETF를 포트폴리오에 담을 만하다는 조언도 나온다. 한 자산운용사 관계자는 “국내 리츠가 하락하는 동안 미국 리츠 ETF는 상대적으로 성과가 좋았다”고 했다. ‘히어로즈 글로벌리츠이지스액티브’는 한 달 동안 2.23% 올랐다.

맹진규 기자 maeng@hankyung.com