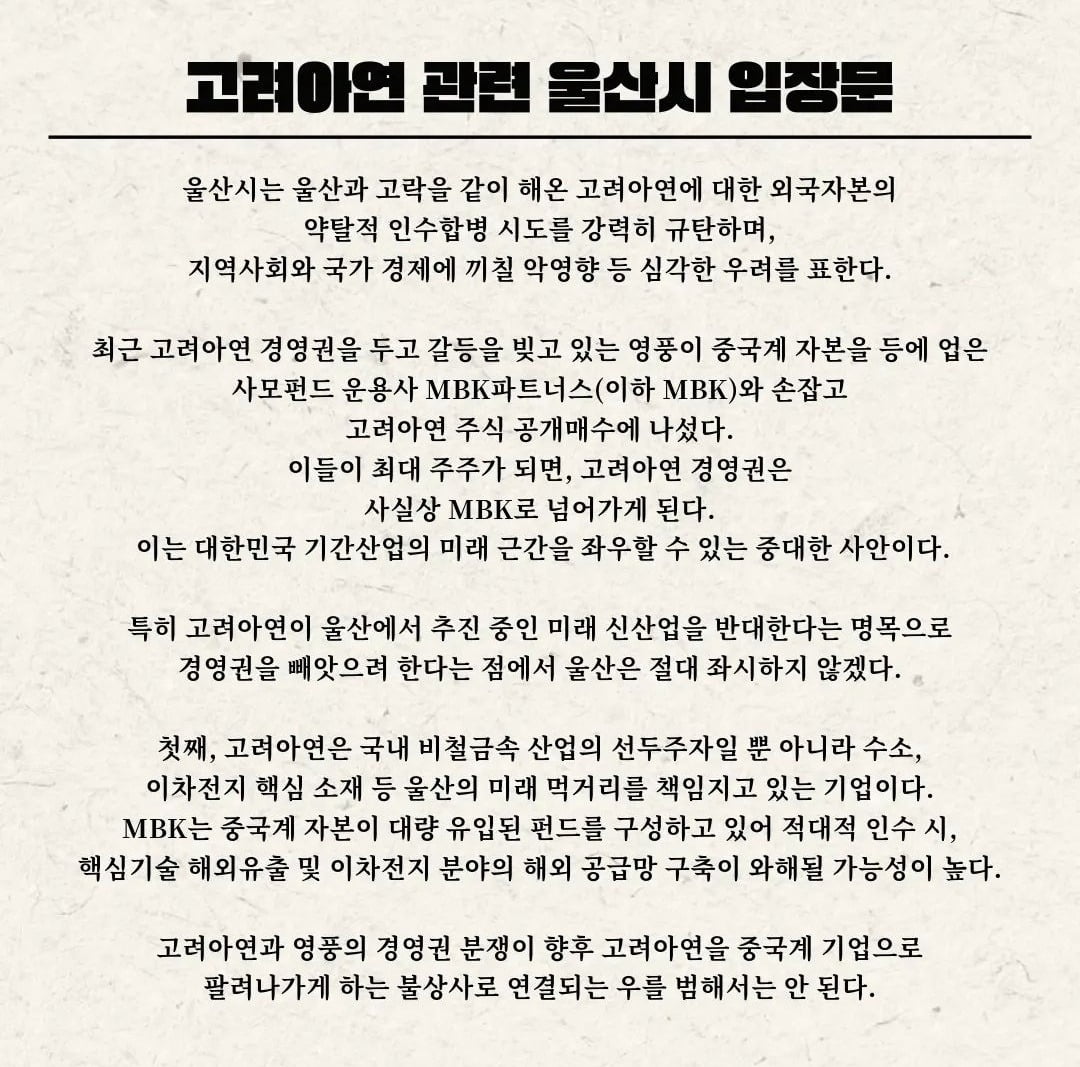

고려아연 경영권 분쟁에 울산시장이 참전했다. 김두겸 울산시장은 16일 긴급 성명을 내고 "고려아연에 대한 사모펀드의 약탈적 인수합병 시도를 절대 좌시하지 않겠다"며 고려아연의 백기사 등판을 예고했다.

김 시장은 이날 낸 성명을 통해 "최근 고려아연 경영권을 두고 갈등을 빚는 영풍이 중국계 자본을 등에 업은 사모펀드 운용사 MBK파트너스와 손잡고 고려아연 주식 공개매수에 나섰다고 한다"며 이같이 강조했다.

김 시장은 "이는 단순한 기업 간 갈등이 아니라 대한민국 기간산업의 미래 경쟁력을 좌우할 수 있는 중대한 사안이다"고 했다.

김 시장은 수소, 2차전지 핵심 소재 등 울산 미래 산업과 고려아연의 연관성, MBK파트너스의 적대적 인수 시 핵심기술 유출 우려, 지역 고용시장과 지역경제 악화 가능성, 고려아연이 향토기업이라는 점을 강조하며 이같이 밝혔다.

"국가기간산업·지역경제 지켜야"…백기사 자처

김 시장은 "고려아연은 현대자동차와 현대중공업, SK 등과 더불어 50년간 울산시민과 함께 동고동락을 같이한 향토기업으로 중국계 사모펀드에 인수합병된다면 기업도시 울산의 명성에 큰 타격을 입게될 것"이라며 "산업수도 울산의 자부심을 지키기 위해, 정치계와 상공계, 시민 등 지역사회의 모든 역량을 동원해 지역 향토기업 살리기에 나서겠다"고 했다.

그러면서 '고려아연 주식 갖기 운동'을 펼치겠다고 했다. 그는 "울산시민은 20여년 전 지역기업 SK가 외국계 헤지펀드 소버린자산운용과 경영권 분쟁에 휩싸여 있을 때 '시민 SK 주식 1주 갖기 운동'을 펼친 바 있다"며 "이 경험을 바탕으로 지역 상공계와 힘 모아 '고려아연 주식 사주기 운동'을 펼치고 120만 시민 역량을 집중하겠다"고 밝혔다.

이어 "정부에 국가기간산업 보호와 핵심기술 유출 방지를 위한 제도 마련을 강력히 촉구하겠다"고 덧붙였다.

"美 정치권서도 US스틸 日 인수 저지…대통령실에도 건의"

김 시장은 최근 미국 여야 대통령 후보가 일제히 반대 입장을 표한 일본제철의 US스틸 인수건을 예시로 거론했다.

김 시장은 "지난해 일본제철이 US스틸을 인수하려 할 때 미국 정치권이 초당적으로 나서 저지했고 호주 정부도 외국인투자심의위원회(FIBR) 제도로 호주의 리튬 광산을 인수하려는 중국계 기업의 시도를 막아낸 바 있다"며 "울산시 또한 정부 부처와 국회 등과 적극적으로 소통하며 지역 향토기업을 지키기 위한 효과적인 대응책 마련에 나서겠다"고 했다.

이어 "필요하다면 대통령실에도 직접 건의할 계획"이라고 전했다.

앞서 일본제철은 지난해 12월 미국 산업화의 상징으로 꼽혀 온 US스틸을 141억 달러(약 18조3000억원)에 매수키로 했다고 발표했다.

외국인투자심의위원회(CFIUS)는 일본제철의 US스틸의 인수에 대해 안보 상 우려가 있는지 심사해왔다. 만일 CFIUS가 안보 상 우려가 있다고 판단할 경우 미 대통령에게 거래 불허를 권고할 수 있다.

미국 외국인투자심의위원회(CFIUS)는 지난 8월 31일 일본제철에 보낸 서한에서 이 회사의 US스틸 인수는 미국 철강 업계에 해를 미침으로써 국가 안보 위험을 가할 것이라고 밝혔다. 바이든 대통령은 일본 제철의 US스틸 인수에 대한 최종 불허 방침을 대선 이후 공식 발표할 것으로 예상된다.

미국 정치권 등에서는 US스틸이 일본에 인수될 경우 미국 내 철강 공급에 타격을 줘서 국가 안보에 위협이 될 수 있으며 미국의 제조업 일자리가 해외로 이전될 것이란 우려가 나왔다.

여기에 US스틸이 있는 펜실베이니아주는 러스트벨트(쇠락한 공업지대)이면서도 이번 대선의 스윙스테이트(경합주)라는 점에서 전미철강노조(USW) 등 노동자 표심이 상당한 영향력을 끼친다. 이 때문에 US스틸 매각건은 미 선거전의 최대 쟁점으로 부상했다.

아울러 김 시장은 추석 명절이 끝나는 18일 오전 울산시청 기자실에서 기자회견을 열고 사모펀드 MBK파트너스의 고려아연 인수합병 시도에 대한 반대입장을 공개적으로 밝힐 예정이다.

18일 고려아연 공개매수 반대 기자회견…"향토기업 살리기 총력"

영풍그룹의 핵심 계열사인 고려아연은 고(故) 장병희·최기호 창업주가 세운 회사다. 현재 고려아연은 최씨 일가가, 영풍그룹과 전자 계열사는 장씨 일가가 경영을 담당하고 있다.

2022년 최윤범 고려아연 회장 취임 이후 최씨 일가와 영풍그룹 장씨 일가 간 고려아연 지분 매입 경쟁이 벌어지면서 두 회사는 경영권 갈등을 빚어왔다.

지난 13일 MBK파트너스는 고려아연 최대주주인 장형진 영풍 고문과 손잡고 고려아연과 주요 관계사인 영풍정밀 주식 공개매수에 나섰다.

MBK파트너스의 특수목적법인(SPC) 한국기업투자홀딩스와 영풍은 고려아연 지분 약 7∼14.6%(144만5036주∼302만4881주)를 공개매수한다. 이에 따른 공개매수 대금은 약 2조원에 달한다.

MBK파트너스는 이와 별도로 SPC를 통해 주요 관계사인 영풍정밀에 대한 공개매수도 동시에 실시한다. 영풍정밀 1주당 2만원에 공개매수를 진행하며, 최소 조건 없이 최대 684만801주(발행주식 총수의 약 43.43%) 범위 내에서 공개매수에 응모한 주식 전량을 매수한다. 영풍정밀이 보유한 고려아연 지분 1.85%에 대한 의결권도 가져오겠다는 구상이다.

이번 공개매수에 성공하면 MBK파트너스와 장씨 일가의 지분율은 기존 33.13%에서 최소 40.13%, 최대 47.73%까지 늘어난다. 자사주 등 의결권이 없는 지분을 제외하면 MBK파트너스와 장씨 일가의 지분율은 최대 52%로 늘어난다.

MBK파트너스는 영풍 및 특수관계인 소유 지분 절반+1주에 대한 콜옵션을 부여받는 방식으로 최대주주로 올라선다. 의결권 있는 고려아연 지분 52%를 확보해 최윤범 고려아연 회장의 경영권을 박탈하겠다는 것을 의미한다.

안옥희 기자 ahnoh05@hankyung.com