1일 한국바이오협회에 따르면 국내 바이오기업들이 꼽는 대표적 규제는 한국거래소의 비현실적인 상장제도다. 한국거래소는 자기자본의 50% 이상에 해당하는 법인세비용 차감 전 손실(법차손)이 3년간 2회 지속된 상장사는 관리종목으로 지정한다. 기술특례상장 바이오기업은 3년의 유예기간이 주어지지만 제도 자체가 바이오산업의 특성과 맞지 않는다는 게 업계의 주장이다. 신약개발은 보통 10년 넘게 걸리는데, 이 기간에 매출을 기대하기 어렵기 때문이다. 바이오를 제조업과 같은 회계 잣대로 평가해서는 안 된다는 주장이 제기되는 배경이다. 업계 관계자는 “많은 벤처캐피털이 법차손 규정 때문에 바이오 투자를 주저한다”며 “회계감사인이 판단해 회사 재무 상태가 나쁠 경우 ‘한정의견’을 내면 해결될 일을 정부가 이중으로 규제한 것”이라고 지적했다.

1일 한국바이오협회에 따르면 국내 바이오기업들이 꼽는 대표적 규제는 한국거래소의 비현실적인 상장제도다. 한국거래소는 자기자본의 50% 이상에 해당하는 법인세비용 차감 전 손실(법차손)이 3년간 2회 지속된 상장사는 관리종목으로 지정한다. 기술특례상장 바이오기업은 3년의 유예기간이 주어지지만 제도 자체가 바이오산업의 특성과 맞지 않는다는 게 업계의 주장이다. 신약개발은 보통 10년 넘게 걸리는데, 이 기간에 매출을 기대하기 어렵기 때문이다. 바이오를 제조업과 같은 회계 잣대로 평가해서는 안 된다는 주장이 제기되는 배경이다. 업계 관계자는 “많은 벤처캐피털이 법차손 규정 때문에 바이오 투자를 주저한다”며 “회계감사인이 판단해 회사 재무 상태가 나쁠 경우 ‘한정의견’을 내면 해결될 일을 정부가 이중으로 규제한 것”이라고 지적했다.미국 등 선진국 어디에도 법차손 규제가 없다. 미국은 매출, 순이익, 시가총액 등 여러 조건 중 한 가지만 지켜도 상장이 유지되지만 한국은 한 가지만 못 지켜도 관리종목으로 지정돼 거래가 정지된다. 한 상장사 대표는 “지난해 미국 화이자가 매년 수천억원씩 영업적자를 기록해온 신약 개발사 시젠을 56조원에 인수했다”며 “바이오기업을 재무제표로만 평가하지 않는다는 의미”라고 설명했다.

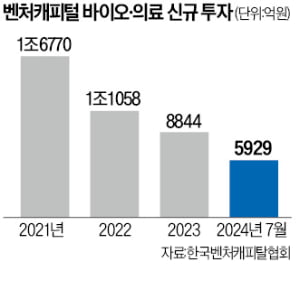

국내 벤처캐피털의 바이오 투자 회수가 오직 IPO로만 가능하다는 점도 문제다. 바이오 투자가 활발한 미국에선 IPO 외에도 매각(M&A)이나 후속 투자 유치 등 다양한 방식으로 회수가 가능하다. 보통 거래소의 상장 예비 심사 기간이 규정(3개월)을 한참 지난 1~2년씩 걸리는 사례가 많기 때문에 회수 병목 현상도 심각하다.

현재 정부 주도로 3000억원 규모의 바이오·백신펀드가 조성됐지만 정작 어려움을 겪는 바이오기업에는 그림의 떡이라는 지적도 나온다. 한 벤처캐피털 대표는 “이 펀드도 수익성만 좇을 뿐 정작 경쟁력이 있는데 어려운 바이오기업을 지원하는 펀드는 없다”며 “신약 기술이 사장되지 않도록 정부가 ‘재기지원’ 펀드를 만들어 적극 지원해야 한다”고 말했다.

안대규/이우상 기자 powerzanic@hankyung.com