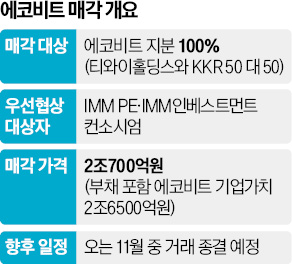

태영그룹이 핵심 자산인 에코비트를 성공적으로 매각하게 됐다. 태영건설에서 비롯된 그룹 유동성 문제를 상당 부분 해결할 것으로 예상된다. 태영건설은 정상 프로젝트파이낸싱(PF) 사업장도 줄줄이 준공하고 있어 최악의 상황을 벗어났다는 평가가 나온다. 지난해 말 불거진 태영건설 사태가 안정세로 접어들고 있다는 분석이다.

26일 투자은행(IB)업계에 따르면 티와이홀딩스는 에코비트 매각 대금을 KKR에 빌린 4000억원을 상환하는 데 우선 사용할 계획이다. 티와이홀딩스는 지난해 1월 KKR로부터 4000억원을 빌린 뒤 유동성 위기에 봉착한 태영건설에 다시 빌려줬다. 이 대출의 연이율이 13%에 달하다 보니 태영그룹은 KKR에 이자로만 매년 520억원을 줘야 하는 상황이었다. 4000억원을 상환하면 태영그룹의 재무구조는 크게 개선될 것으로 보인다.

26일 투자은행(IB)업계에 따르면 티와이홀딩스는 에코비트 매각 대금을 KKR에 빌린 4000억원을 상환하는 데 우선 사용할 계획이다. 티와이홀딩스는 지난해 1월 KKR로부터 4000억원을 빌린 뒤 유동성 위기에 봉착한 태영건설에 다시 빌려줬다. 이 대출의 연이율이 13%에 달하다 보니 태영그룹은 KKR에 이자로만 매년 520억원을 줘야 하는 상황이었다. 4000억원을 상환하면 태영그룹의 재무구조는 크게 개선될 것으로 보인다.KKR에 빌린 돈을 갚고 남은 자금은 채권단이 열어준 4000억원 규모의 마이너스통장 형식 한도 대출을 정리하는 데 활용할 가능성이 크다. 산업은행을 비롯한 채권단은 워크아웃(기업구조개선작업)에 들어간 태영건설이 단기 유동성 문제를 맞닥뜨릴 것을 우려해 4000억원의 한도 대출을 열어줬다.

다만 태영건설의 유동성 문제가 생각보다 심각하지 않아 실제로 일으킨 대출은 300억원 수준에 불과한 것으로 전해졌다. 에코비트 매각 대금으로 일단 이 채무를 갚고, 유동성이 충분하다고 판단되면 한도 대출을 정리하면 된다. 한도 대출을 정리하면 채권단이 담보로 잡은 윤석민 회장 일가의 티와이홀딩스 지분과 티와이홀딩스의 SBS 지분 등은 담보 설정이 해제된다.

태영건설이 참여 중인 PF 사업장 중 이미 본PF 단계에 접어든 사업장은 준공이 차례로 이뤄지고 있다. 40여 곳의 본PF 단계 사업장 중 10여 곳이 준공돼 태영건설이 공사 대금을 받았다. 채권단은 준공이 완료된 본PF 사업장의 공사 대금이 들어오고, 4000억원의 부채를 갚아 이자 비용이 줄어들면 올해 태영건설의 흑자 전환도 가능할 것으로 보고 있다.

에코비트 매각으로 최종적으로 태영그룹에 들어올 현금 규모가 얼마나 될지는 아직 정해지지 않았다. 티와이홀딩스와 KKR이 맺은 공동매각합의서에 따라 4000억원의 채무를 먼저 상환하고, 남은 금액은 차등 배분한다. IB업계 관계자는 “매각 작업이 마무리되면 태영그룹 정상화에 본격 시동이 걸릴 것”이라고 말했다.

차준호/박종관 기자 chacha@hankyung.com