국내 기업의 반응은 엇갈린다. 키옥시아가 설비를 늘리면 낸드플래시 공급량도 확대된다는 점에서 삼성전자와 SK하이닉스에 악재가 될 것이란 분석이 나온다. 다만 키옥시아에 약 4조원을 투자한 SK하이닉스는 투자금 회수 가능성이 생겼다는 점에서 호재란 평가도 있다.

○시총 14조원 달할 전망

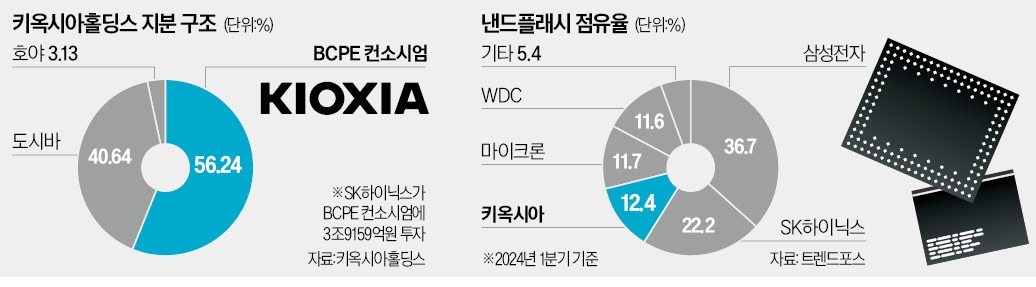

23일 니혼게이자이신문에 따르면 키옥시아홀딩스는 이날 도쿄증권거래소에 상장을 신청했다. 상장 목표 시점은 10월이다. 자금 조달 방식은 알려지지 않았다. 현지에선 “올해 일본 증시 ‘기업공개(IPO) 최대어’인 키옥시아의 상장 후 시가총액은 1조5000억엔(약 13조8000억원)에 달할 것”이란 전망이 나온다.키옥시아의 전신은 도시바 메모리(낸드플래시)사업부다. 경영난을 겪던 도시바는 2017년 메모리사업부 지분을 시장에 내놨다. 2018년 6월 베인캐피털이 주도하고 SK하이닉스 등이 참여한 ‘한·미·일 컨소시엄’이 지분 49.9%를 가져갔다. 현재 컨소시엄 지분율은 56.24%로 확대됐다. 나머지는 도시바(40.64%)와 호야(3.13%)가 갖고 있다.

키옥시아의 올 1분기 기준 낸드플래시 시장 점유율은 12.4%로 세계 3위다. 1, 2위인 삼성전자(36.7%), SK하이닉스(22.2%)와 격차가 크다. 제품 경쟁력을 높이고 한국 기업을 추격하기 위해 대규모 자금이 필요했던 키옥시아는 3~4년 전부터 상장을 추진했다. 하지만 지난해 낸드플래시 업황이 꺾인 여파로 4조원 규모 영업적자를 기록해 상장 작업이 중단됐다. 올 들어 낸드플래시 시장이 살아난 덕에 상반기 흑자(1분기 439억엔, 2분기 1259억엔)를 내자 상장 카드를 다시 꺼내 들었다.

키옥시아는 상장을 통해 조달한 자금을 시설 확충에 투입할 계획이다. 키옥시아는 최근 미에현 요카이치 공장과 이와테현 기타카미 공장의 가동률을 100%로 끌어올렸다. 동시에 6세대 구형 제품 중심인 생산 라인을 8·9세대 첨단 제품으로 전환하는 투자도 진행 중이다.

R&D에도 목돈이 들어갈 전망이다. 키옥시아는 인공지능(AI) 시대를 맞아 시장이 커지고 있는 기업용 솔리드스테이트드라이브(eSSD)에 대해선 ‘존재감이 약하다’는 평가를 받는다. 반도체업계 관계자는 “키옥시아의 투자 재개로 제품 경쟁력이 올라가고 공급량이 증가할 가능성이 있다”며 “삼성과 SK에는 악재”라고 설명했다.

○꽃놀이패 쥔 SK하이닉스

키옥시아 상장이 성사되면 SK하이닉스의 투자금 회수 가능성이 커질 수 있다. SK하이닉스는 베인컨소시엄에 속한 펀드 4개 중 키옥시아 지분 25.9%를 보유한 ‘BCPE LP’의 지분 73.5%를 갖고 있다. 단순 환산하면 키옥시아 지분 19%를 보유한 셈이다. 여기에 키옥시아 지분을 최대 15% 추가 확보할 수 있는 전환사채(CB·주식으로 바꿀 수 있는 권리를 가진 채권)도 쥐고 있다. 합치면 34%에 달한다.2018년 6월 이 지분을 처음 살 때 들인 돈은 3조9159억원. 엔화 약세 등의 영향으로 지난 6월 말 기준 지분 가치는 3조4389억원으로 줄었지만 시장 상황에 따라 언제든지 확대될 수 있다. 반도체업계 관계자는 “SK하이닉스가 키옥시아 지분을 매각해 고대역폭메모리(HBM)에 투자할 가능성이 있다”고 설명했다.

황정수 기자/도쿄=김일규 특파원 hjs@hankyung.com