○금리 하락으로 조달 여건 개선

7일 투자은행(IB) 업계에 따르면 최근 AA-급 3년물 회사채 금리가 2022년 레고랜드 사태 이전 수준으로 돌아간 것으로 나타났다. 금융투자협회가 집계한 AA-급 3년물 회사채 금리는 지난 2일 연 3.394%로 떨어졌다. 2022년 3월 31일 연 3.34%를 기록한 뒤 가장 낮았다.AA- 3년물 회사채 금리는 레고랜드 사태가 덮친 2022년 10월 연 5.736%까지 치솟았다. 채권시장 경색이 풀렸지만 후폭풍은 가시지 않았다. 올해 1분기까지 연 4%대를 밑돌지 못했다. 하지만 하반기에 글로벌 기준금리 인하 기대감이 번지면서 회사채 금리도 내림세를 보였다. 최근에는 연 3.4%대까지 떨어졌다. 회사채 금리 하락은 기업들의 이자비용 절감으로 이어진다.

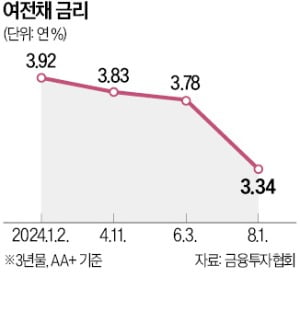

카드사를 비롯한 여신전문금융회사(여전사)의 조달 여건도 좋아지고 있다. 예·적금 등 수신 기능이 없는 카드사와 캐피탈사 등은 여신전문금융채권(여전채) 등을 발행해 자금을 조달한다. 금융투자협회에 따르면 여전채(AA+, 3년 만기) 금리는 연 3.3%대로 떨어졌다. 지난달 24일 연 3.392%를 기록한 뒤 줄곧 연 3.3%대를 유지하고 있다. 여전채 금리가 연 3.3%대로 떨어진 건 2022년 3월 31일(연 3.323%) 이후 처음이다.

카드사를 비롯한 여신전문금융회사(여전사)의 조달 여건도 좋아지고 있다. 예·적금 등 수신 기능이 없는 카드사와 캐피탈사 등은 여신전문금융채권(여전채) 등을 발행해 자금을 조달한다. 금융투자협회에 따르면 여전채(AA+, 3년 만기) 금리는 연 3.3%대로 떨어졌다. 지난달 24일 연 3.392%를 기록한 뒤 줄곧 연 3.3%대를 유지하고 있다. 여전채 금리가 연 3.3%대로 떨어진 건 2022년 3월 31일(연 3.323%) 이후 처음이다.금리 인하 기조가 뚜렷해지면서 국고채 금리가 떨어지자 회사채·여전채 금리도 동반 하락하고 있다는 분석이 나온다. 미국 중앙은행(Fed)이 9월 기준금리 인하를 강하게 시사하면서 미 국채 10년물 금리가 반년 만에 연 3%대로 내려앉았다. 한국은행도 피벗(정책 전환) 시점을 놓고 고심이 깊어지고 있다. 금융시장 전문가들은 Fed가 9월 금리를 내리면 한은도 10월에 금리인하에 나설 것으로 내다보고 있다.

○회사채 연일 ‘완판’ 행진

회사채를 비롯한 크레디트채권을 담으려는 매수 행렬도 강렬하다. 신용도를 막론하고 회사채에 뭉칫돈이 몰리고 있다.

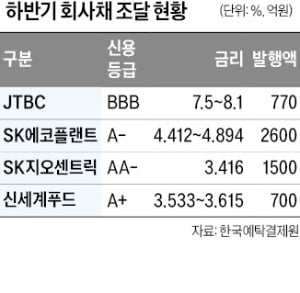

회사채를 비롯한 크레디트채권을 담으려는 매수 행렬도 강렬하다. 신용도를 막론하고 회사채에 뭉칫돈이 몰리고 있다.JTBC는 지난 2일에 1년물 440억원, 2년물 330억원 등 회사채 770억원어치를 발행했다. 이 회사는 신용등급 ‘BBB’에 ‘부정적’ 꼬리표가 달렸다. 목표물량 만큼의 수요를 확보하지 못할 것이라는 우려가 높았다. 하지만 수요예측에서 500억원 모집에 630억원의 주문이 몰렸다. 추가청약 과정에서 리테일 시장 수요가 접수되면서 발행 규모를 270억원 증액했다.

SK에코플랜트, SK지오센트릭, 신세계푸드 등도 하반기 자금시장에서 자금 조달에 성공했다. 에쓰오일, 한화손해보험이 조만간 신종자본증권 발행을 위해 기관 대상 수요예측을 진행할 예정이다.

업계에서는 3분기부터 기업들의 회사채 발행 행렬이 이어질 것으로 내다보고 있다. 투자수요가 강력한 만큼 자금조달을 위한 최적의 여건이 조성됐다는 판단에서다.

하지만 시장금리 내림세가 예상보다 더딜 수 있다는 의견도 나왔다.

김기명 한국투자증권 연구원은 “국채금리는 기준금리 3회 인하를 선반영하는 등 채권시장이 과도하게 앞서 나갔다”며 “회사채를 비롯한 크레티드 채권 금리도 내림세가 한풀 꺾일 수 있다”고 말했다.

장현주 기자 blacksea@hankyung.com