부동산을 상속받으면 세 가지 세금 문제가 발생합니다. 부동산을 취득하는 시점에 상속세와 취득세가, 부동산을 처분할 때는 양도소득세가 발생합니다.

문제는 모든 상속인이 부동산 형태의 상속 재산을 원하는 게 아니라는 것입니다. 어떤 상속인은 개인 형편상 상속받은 부동산을 빨리 처분해 현금화하고 싶을 수 있습니다. 상속받은 부동산 운용을 두고 상속인들 간 이견이 있는 경우, 부동산을 처분해 상속인들이 현금의 형태로 상속받자는 의견이 나올 수도 있습니다.

이런 경우 일차적으로 상속이 발생하기 전에 부동산을 처분하며 양도소득세를 내고, 이차적으로 현금의 형태로 재산을 상속받으며 상속세를 다시 내게 됩니다.

그런데 부동산 형태로 상속받은 재산을 일정 기간 내에 처분한다면 양도소득세를 0원으로 만들 수 있습니다. 어떤 방식으로 양도소득세를 0원으로 만들 수 있는지 그 원리와 구체적인 방법을 살펴보겠습니다. 먼저 두 가지 원리를 이해해야 합니다.

절세 원리 ① : 양도소득세 과세 방식

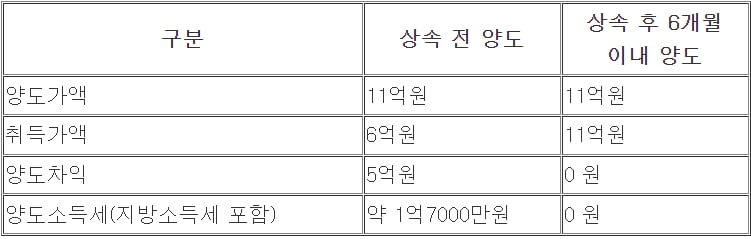

양도소득세는 양도가액과 취득가액의 차이에 대해 부과되는 세금입니다. 가령 부모님이 아파트를 6억원에 취득해 11억원에 처분하면 양도소득세는 차익인 5억원에 대해 부과됩니다. 따라서 부모님이 돌아가시기 전 부동산을 처분한다면, 부동산 처분 시점의 양도가액과 부모님의 취득가액의 차이에 대해 양도소득세가 발생합니다.

상속인인 자녀가 상속받은 이후 부동산을 처분한다면, 양도소득세는 상속받은 시점의 부동산 시가와 처분 시점의 양도가액 차이에 대해 발생합니다.

절세 원리 ② : 상속재산 평가 방식

부동산을 상속받는 경우 상속개시일의 부동산 시가 평가액을 기준으로 상속세가 매겨집니다. 상속재산을 평가하는 방식에는 매매가액, 감정가액, 유사 매매사례 가액 등 여러 가지가 있습니다. 그런데 상속개시일 전후 6개월 이내 해당 부동산을 처분한다면, 그 처분가액이 상속개시일 현재 부동산 평가액으로 인정됩니다.

이 두 가지 절세 원리를 결합하면 상속받은 부동산의 양도소득세를 0원으로 만들 수 있습니다. 부모님이 4년 전 6억원에 취득한 부동산을 상속개시일 전후 11억원에 파는 상황을 가정하겠습니다.

부모님이 돌아가시기 직전에 보유하고 있던 부동산을 처분하는 경우, 1가구 1주택 비과세 대상이 아니라면 양도소득세가 약 1억7000만원 발생합니다.

그런데 자녀들이 부모님께 부동산을 지분 형태로 상속받고, 상속개시일로부터 6개월 이내 11억원에 처분하면(잔금까지 치를 경우) 양도소득세는 0원이 됩니다. 부동산의 양도가액과 취득가액 모두 11억원이기에 양도차익을 0원으로 보는 것입니다.

이러한 방식으로 양도소득세를 없애는 것은 상속받는 부동산의 주택 여부나 상속인의 다주택자 여부와 관계없이 적용됩니다. 매우 효과적인 절세 방법이기 때문에 상속받은 부동산을 처분할 예정이라면 반드시 알아야 하는 내용입니다.

물론 상속 전에 부동산을 양도하는 경우와 상속 후에 부동산을 양도하는 경우 모두 상속세는 정상적으로 부과됩니다. 따라서 위와 같은 방식으로 양도소득세를 없애고, 각종 상속공제를 최대한 활용해 상속세를 줄인다면 최소한의 비용으로 상속과 부동산 처분을 진행할 수 있습니다.

상속 이후 6개월이 지났더라도 상속세 신고 기한으로부터 9개월 이내 부동산을 처분한다면 같은 방식으로 양도소득세를 없앨 수 있습니다.

하지만 이 경우 평가심의위원회라는 별도의 절차가 필요하고, 기존 상속세 신고 금액에 변동이 생길 수 있습니다. 따라서 상속받은 부동산을 가까운 시일 내 처분할 계획이라면 상속개시일로부터 가급적 6개월 이내 처분하는 방식을 고려하시길 바랍니다.

<한경닷컴 The Moneyist> 세무법인 혜움

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com