○컬럼비아 이후 또다시 美영화사 ‘눈독’

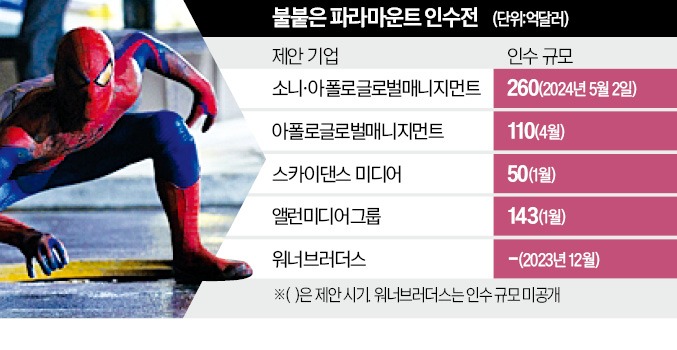

2일(현지시간) 월스트리트저널(WSJ)에 따르면 소니와 아폴로는 전날 공동으로 인수 제안서를 파라마운트에 제출했다. 파라마운트는 CBS 방송, 케이블채널 MTV, 영화제작사 파라마운트픽처스 등을 보유한 미국의 대형 미디어그룹으로, 2019년 CBS방송과 파라마운트픽처스가 인수합병(M&A)을 거치며 몸집이 커졌다.

이번 인수 제안이 받아들여지면 소니는 대주주가 되고, 아폴로는 소수 지분을 받는 대신 운영권을 양도받는다고 WSJ는 전했다. 소니가 파라마운트 부채를 인수한다는 내용도 포함된 것으로 알려졌다. 팩트셋에 따르면 파라마운트의 부채 규모는 146억달러(약 19조9150억원)에 달한다.

소니의 이번 인수전 참여가 1989년 컬럼비아픽처스를 34억달러(약 4조5500억원)에 인수한 ‘소니 전성기’를 연상케 한다는 분석도 나온다. 컬럼비아픽처스가 소니로 넘어갈 당시 미국 언론들은 “미국의 영혼이 팔렸다”고 보도하기도 했다. 와카스기 마사히로 블룸버그 분석가는 “소니가 아폴로와 합작해 파라마운트를 인수하면 시장 점유율이 두 배로 늘어날 수 있다”고 말했다. 영화 집계사이트 더넘버스에 따르면 지난해 기준으로 소니픽처스와 파라마운트픽처스 북미 영화 시장 점유율을 합하면 20.4%로, 유니버설스튜디오(20.4%)와 같고 월트디즈니(16.3%·20세기폭스 포함)를 뛰어넘는다.

소니는 ‘스파이더맨’ ‘베놈’ ‘고스트버스터즈’, 파라마운트는 ‘타이타닉’ ‘미션임파서블’ ‘탑건’ 등의 영화 콘텐츠를 보유하고 있다. 파라마운트가 미국프로풋볼(NFL) 중계권과 지상파 방송사인 CBS를 보유하고 있다는 점도 소니 등이 인수전에 참전한 이유로 꼽힌다.

이날 소니의 인수 제안 소식이 알려진 이후 의결권이 없는 파라마운트글로벌 클래스B 주가는 전 거래일(1일) 대비 13.05% 급등했다.

○외국사 방송국 소유 제한은 걸림돌

주요 외신들은 파라마운트가 소유한 미 방송국 CBS가 이번 인수 제안에 걸림돌이 될 수 있다고 짚었다. 미국 연방통신위원회(FCC)에 따르면 외국 기업은 TV 방송국 대주주가 될 수 없기 때문이다. 뉴욕타임스(NYT)는 소니가 아폴로에 CBS 소유권을 넘겨 방송사 라이선스 문제를 해결할 수 있다고 보도했다. 아폴로는 TV 방송사인 콕스 미디어그룹을 소유하고 있다.소니가 이미 영화 및 TV 스튜디오를 보유하고 있어 미 당국의 반독점 소송과 같은 법적 문제에 직면할 수 있다는 분석도 나온다. 글로벌 투자회사 코웬그룹 분석가인 폴 갤런트는 “법무부는 이번 M&A가 극장 소유주와 유료 TV 가입자에게 미치는 영향을 집중 조사할 것”이라고 블룸버그통신에 말했다.

CNBC는 모든 가능성이 열려 있는 상태라고 봤다. 파라마운트 측이 스카이댄스와 계속 협상하거나 내부 논의를 이어가기 위해 스카이댄스의 우선협상 대상자 지위를 연장할 수 있지만, 협상을 중단할 가능성도 있다고 했다.

김세민 기자 unijade@hankyung.com