※한경 마켓PRO 텔레그램을 구독하시면 프리미엄 투자 콘텐츠를 보다 편리하게 볼 수 있습니다. 텔레그램에서 ‘마켓PRO’를 검색하면 가입할 수 있습니다.

소재용 신한은행 S&T센터 리서치센터장

중국 양회 지나 FOMC 앞두고

올해는 ① 통화 정책 : 연준 피봇 ② 글로벌 경제 : 중국 경착륙 ③ 글로벌 정치 : 미국 대선 ④ 산업 : AI/반도체 등 굵직한 글로벌 화두가 서로 엇갈리고 있다. 이 화두들은 금융시장에 적지 않은 영향을 미치고 있다. 연관된 이벤트들이 연이어 발생하면서 원화 환율에도 영향을 미치고 있다. 실적 시즌을 통해 엔비디아의 서프라이즈와 반도체 경기 회복을 확인한 데 이어 중국 양회, 미국 슈퍼 화요일, 파월 의장 의회 보고 등이 지나갔다.

양회에서는 시장이 내심 기대했던 중국 정부의 대규모 경기 부양이나 구체적인 정책 지원 방안이 빠져 투자자들은 다소 실망한 분위기다. 다만 중국 정부는 전인대를 통해 지난해와 마찬가지로 5% 내외 경제성장과 3% 내외 물가상승률 목표를 제시하며 디플레이션과 경착륙을 방관하지 않겠다는 입장을 보였다.

물론 컨센서스를 넘어서는 숫자들은 당연히 정치적이고 원론적인 수식어에 불과하다. 지방 정부 부채 등으로 재정적자 목표도 그대로 유지하는 등 현실적인 문제점들을 드러내고 있어 시장이 이를 그대로 받아들일 리 없다. 냉정하게 바라보면 숫자만 던져 놓는 정책 한계를 드러냈지만, 이를 인지한 듯 인민은행은 곧바로 지준율 인하 가능성을 밝혔다. 결국 중국 정부는 부동산 시장의 위축과 물가 하락을 방어하기 위해 추가 통화완화 정책을 구사하겠다는 의사를 표명한 것으로 여겨진다.

미국에서는 차기 대통령 자리를 놓고 바이든과 트럼프의 재대결이 사실상 확정된 가운데 제롬 파월 미국 중앙은행(Fed) 의장은 조건부 연내 금리인하 가능성을 다시 언급했다. 물론 다양한 영역에서 양자간 정책 간극이 워낙 큰 데다, 11월 대선까지 긴 시간이 남아 있어 섣불리 예단할 변수는 절대 아니다.

바이든과 트럼프의 정책은 인프라 투자와 미국으로 리쇼어링을 독려하고 있다. 반면 기술산업 등을 중심으로 중국을 견제하며 공급망 재편을 유도하고 국제관계의 급변을 야기할 수 있다는 점에서 지정학적 불확실성도 키우고 있다.

문제는 이러한 정책이 파월 의장이 금리인하의 전제조건으로 언급한 물가에는 그다지 도움이 되지 않을 수도 있다는 점이다. 즉, 미국의 정치적 리스크와 통화정책 리스크가 중첩되는 기간이 길어질수록 시장심리에는 부정적으로 작용할 것이다.

미국 대선 경쟁이 본격적으로 격화되기 이전에 Fed의 통화정책 불확실성이 먼저 완화될 수 있느냐가 앞으로 관건이 될 것이다. 이달 열리는 FOMC 역시 미국 2월 고용에 이어 소비자물가를 확인한 이후 정책기조를 정할 것이다. 시장 역시 신중한 움직임을 보일 듯하다.

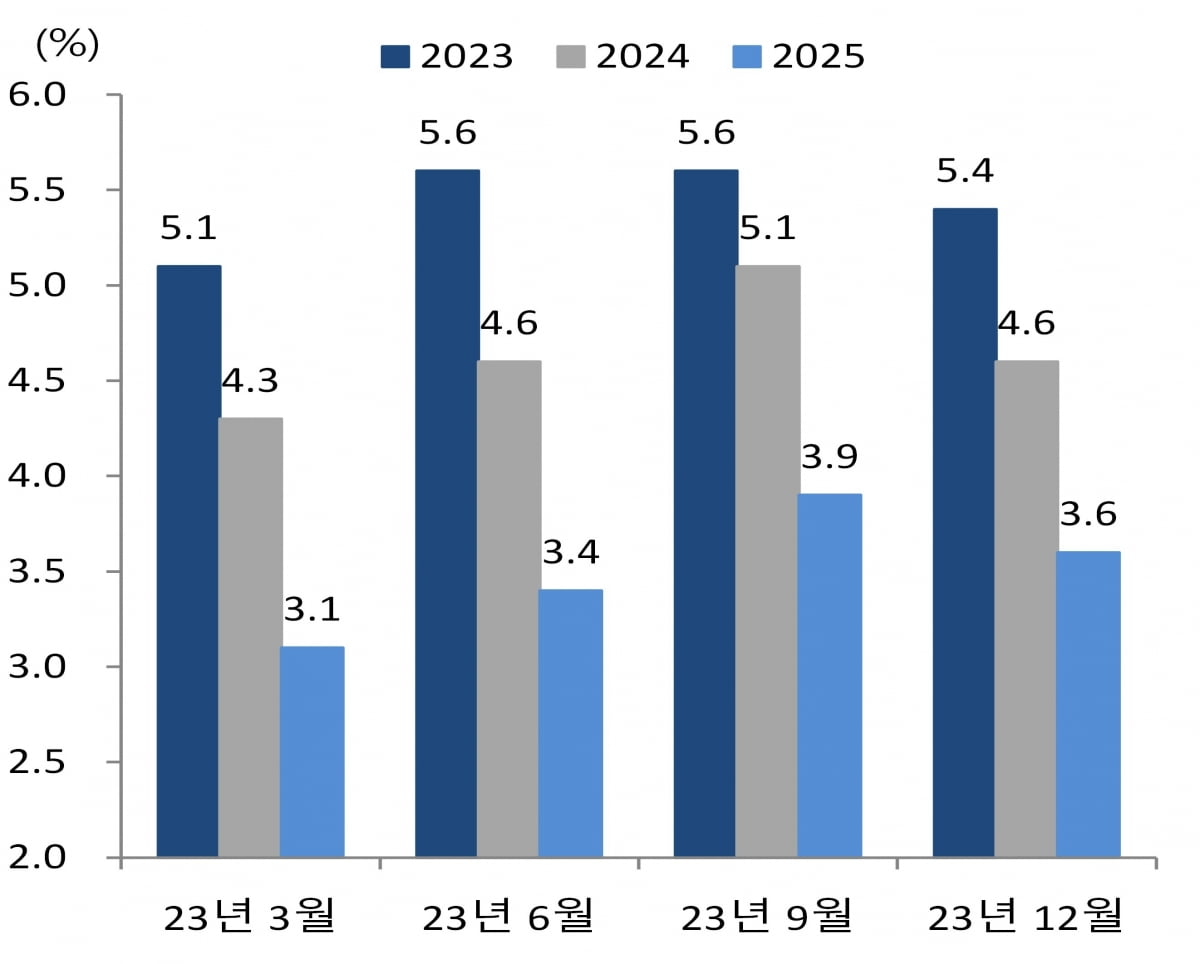

2월 미국 실업률 반등은 시장의 안도감을 가져왔지만 여전히 끈적거리는 인플레이션으로 인해 Fed의 파격적인 결정을 기대하기가 그리 쉽지 않아졌다. 다음주 3월 FOMC까지 시장의 치열한 눈치 싸움이 예상된다. 그럼에도 피봇이 그리 멀지 않았다는 파월 의장의 발언으로 인해 6월 연준의 금리인하에 무게감은 실리고 있다. 이에 따른 원화 환율의 조심스러운 하락 시도도 기대해본다.