이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

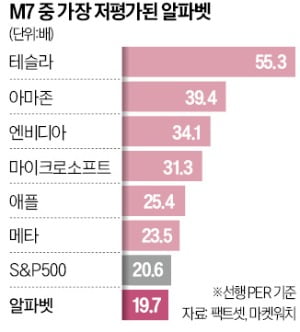

미국 증시를 이끌었던 ‘매그니피센트7’(M7) 중 알파벳이 가장 저평가돼 있다는 분석이 나왔다. 대형주를 모아 놓은 S&P500지수 전체와 비교할 때 현재 주가 수준은 헐값에 가깝다는 지적이다.

11일(현지시간) 마켓워치는 금융정보업체 팩트셋 자료에 기반해 M7 중 알파벳의 선행 주가수익비율(PER)이 19.7배로 가장 낮다고 전했다. 선행 PER은 현재 주가를 향후 12개월간 예상되는 총 주당순이익(EPS)으로 나눈 수치다. PER이 클수록 기업가치 대비 주가가 고평가돼 있다는 의미다.

11일(현지시간) 마켓워치는 금융정보업체 팩트셋 자료에 기반해 M7 중 알파벳의 선행 주가수익비율(PER)이 19.7배로 가장 낮다고 전했다. 선행 PER은 현재 주가를 향후 12개월간 예상되는 총 주당순이익(EPS)으로 나눈 수치다. PER이 클수록 기업가치 대비 주가가 고평가돼 있다는 의미다.현재 알파벳의 선행 PER은 19.7배(보통주 A 기준)로, M7 중 유일하게 20배에 못 미친다. 선행 PER이 가장 높은 종목은 테슬라(55.3배)이며 이어 아마존(39.4배), 엔비디아(34.1배), 마이크로소프트(MS·31.3배), 애플(25.4배), 메타(23.5배) 순이다.

알파벳은 M7 가운데 유일하게 선행 PER이 S&P500지수 전체(20.6배)보다 낮은 종목이다. 선행 PER이 3년, 5년, 10년 평균을 모두 밑도는 종목은 M7 중 알파벳뿐이다.

알파벳의 목표주가에 대한 월가 컨센서스는 164.60달러다. 향후 12개월간 22%(8일 종가 153.41달러 기준) 상승할 가능성이 있다는 얘기다. 테슬라(21%), 아마존(19%), 애플(17%), MS(16%)보다 상승 여력이 높다. 엔비디아와 메타의 상승 여력은 각각 3%, 2%에 그친다.

2025년까지 2년간 알파벳은 매출과 EPS가 각각 연평균 11.7%, 36.3% 증가할 것으로 예상된다. EPS 증가율은 엔비디아(66.8%)를 제외하면 M7 중 가장 높다. 미디어·통신부문 리서치업체 모펫네이선슨의 마이클 네이선슨 수석 리서치 애널리스트는 ‘매수’ 등급을 부여했다. 목표주가는 135.41달러로 제시했다.

장서우 기자 suwu@hankyung.com