이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

가치 투자의 대가로 알려진 세스 클라만이 이끄는 헤지펀드 바우포스트그룹이 작년 4분기 대대적인 포트폴리오 종목 변경(리밸런싱)을 추진했다. 이전까지 보유한 32개 종목 중 9개 종목을 전량 매도했다. 추가 매수한 종목은 3개에 그쳤고, 신규 투자한 종목도 없었다. 미국 경기가 침체하기 전 투자종목을 정리하며 '군살빼기'를 추진했다는 평가다.

군살 빼기 들어간 바우포스트

클라만이 이끄는 헤지펀드 바우포스트 그룹이 미국 증권거래위원회(SEC)에 제출한 작년 4분기 말 주식 보유 현황 공시(13F)에 따르면 바우포스트의 포트폴리오 가치는 작년 3분기 52억 1000만달러에서 작년 4분기 45억 9000만달러로 감소했다. 바우포스트가 보유한 종목 수도 32개에서 23개로 줄었다.

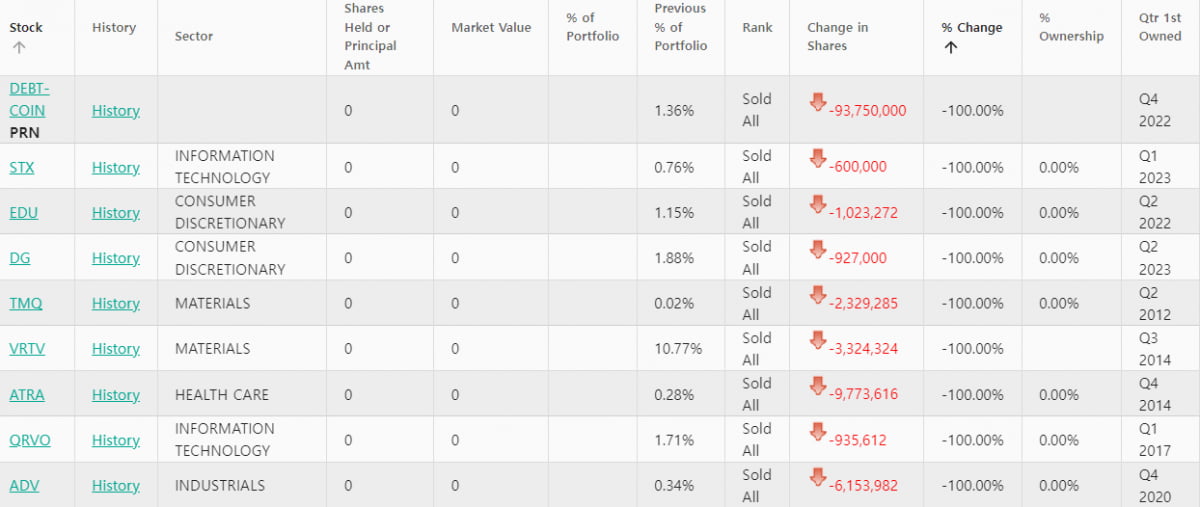

바우포스트는 작년 4분기 세계 최대 암호화폐 거래소인 코인베이스 전환사채(CB)를 전량 매도했다. 작년 3분기까지 클라만은 포트폴리오 내 코인베이스 비중을 1.51%까지 늘린 바 있다. 암호화폐 거품이 꺼지기 전에 익절매한 것이란 분석이 나온다. 코인베이스 주가는 작년 4분기 동안 약 130% 치솟았다. 주가가 급등하자 전환권을 모두 행사해서 익절매했다는 설명이다.

클라만은 미국 종합물류 및 비즈니스 솔루션기업인 베리티브 지분 332만여주 매도했다. 작년 3분기까지 포트폴리오에서 비중(10.77%)이 가장 컸던 종목 중 하나였다. 작년 10월 미국 사모펀드 CD&R이 베리티브 주식 전량을 주당 170달러에 인수하면서 클라만이 보유한 지분도 매각된 것으로 풀이된다.

베리티브는 미국 증시에서 대표적인 저평가 종목으로 꼽힌다. 주가수익비율(PER)은 2020년부터 3년 간 5~6배를 맴돌았고, 주가매출비율(PSR)도 1배를 밑돌았다. 코로나 팬데믹으로 인해 건설 시장이 냉각되자 기업가치도 급감했다. 지난해 6월에는 100달러선까지 떨어지기도 했다. 부동산 위기가 본격적으로 시작되기 전에 지분을 모두 비워냈다는 평가다.

작년 4분기 주가 흐름이 부진한 종목도 모두 비워냈다. 할인 유통업체 달러 제너럴 지분을 92만 7000여주(1.18%) 전량 매각했다. 바우포스트는 작년 2분기 달러제너럴 주식을 평균 매수가격 169.78달러에 처음 매입했다. 작년 말 종가는 139.5달러를 기록했다. 미국의 소비둔화로 매출이 감소하고, 월마트·달러트리 등과의 경쟁 심화로 인해 마진율이 감소한 탓이다.

클라만은 무전주파수(RF) 솔루션 업체 코보(비중 1.71%)를 비롯해 하드디스크 생산업체 시게이트(0.76%), 광산업체 트릴로지 메탈(0.02%), 중국 교육업체 뉴오리엔털 에듀케이션(1.15%), 미국 제약업체 아타라 바이오테라퓨틱스(0.28%), 광고업체 어드밴티지 솔루션(0.34%) 등 6개 종목도 전량 매도했다

소수 종목에 집중과 선택

포트폴리오 내 상위 5개 종목에 들어간 구글 비중도 줄었다. 알파벳 주식 88만 2000주를 작년 4분기 매각하며 비중은 9.69%에서 9.07%로 줄었다. 클라만은 알파벳 주식을 평균 95.58달러에 매수했다. 작년 말 종가는 140.93달러였다. 피델리티내셔널 인포메이션서비스(FIS)지분도 약 60만주 매도했다. 평균 매입가는 67달러였고, 작년 말 종가는 60.07달러였다.

클라만은 작년 4분기 단 세 종목만을 추가 매수했다. 정보서비스 제공업체 클라이베이트(CLVT) 지분을 300만주 매수했고, 엔지니어링 컨설팅업체 제이콥 솔루션 지분도 24만주 추가 매입했다. 세계 수면장애 치료제 시장 1위인 미국 바이오업체 재즈 파마슈티컬스 지분도 16만여주 추가 매수했다.

작년 말 기준으로 바우포스트 포트폴리오에서 비중 5%가 넘는 종목은 영국 통신업체 리버티 글로벌(17.2%), 위성통신기업 비아셋(9.86%), 미디어그룹 리버티 시리우스(9.3%), 구글(9.07%), FIS(8.33%) 등이 있다. 작년 4분기 동안 추가 매수를 하지 않았지만 5개 종목의 비중은 53.7%에 달했다. 상위 10개 기업의 비중은 83.46%에 육박했다.

클라만은 가치투자의 창시자인 불리는 벤저민 그레이엄을 추종하는 헤지펀드 투자자 중 하나다. 주식의 시장 가격과 내재 가치를 비교해 저평가된 종목을 집중 매수해왔다. 금융투자업체 LCH 인베스트먼트에 따르면 클라만은 이러한 전략을 통해 지난해 순수익 3억달러를 기록하며 미국 내 헤지펀드 중 8번째로 높은 수익률을 올렸다.

오현우 기자 ohw@hankyung.com