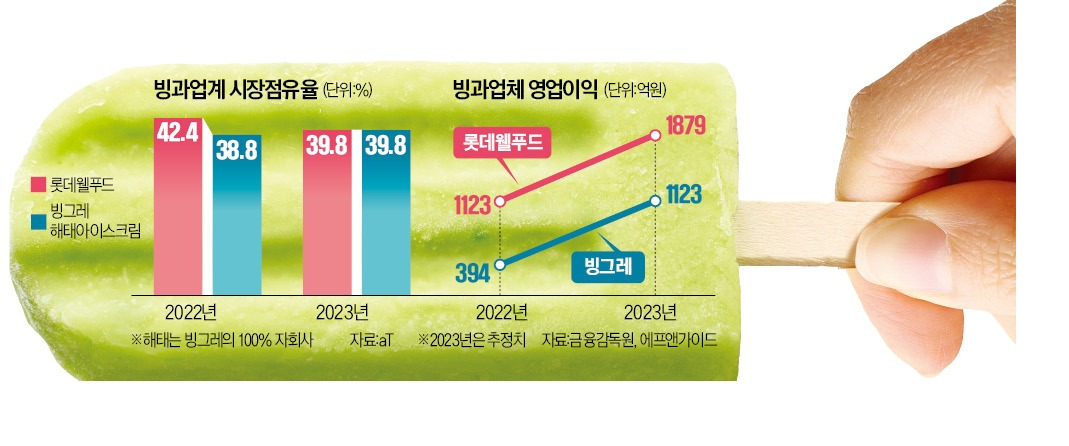

롯데웰푸드와 빙그레가 빙과업계 1위 자리를 놓고 초박빙 경쟁을 벌이고 있다. 지난해 국내 빙과시장은 점유율에서 롯데웰푸드가 빙그레·해태아이스크림을 불과 0.01%포인트 앞선 혼전 양상이었다. 3~4년 전만 해도 두 회사 간 점유율 격차는 6~7%포인트 수준이었다. 하지만 빙그레가 2020년 인수한 해태아이스크림과의 시너지를 앞세워 롯데웰푸드를 턱밑까지 쫓아왔다. 롯데웰푸드는 ‘헬시 플레저’(즐겁게 관리하는 건강) 트렌드에 맞춘 제로(0) 슈거 아이스크림을 내세워 1위 수성에 나섰다.

자존심 건 선두 경쟁

30일 한국농수산식품유통공사(aT)에 따르면 지난해 국내 빙과 시장 점유율(소매점 매출 기준)은 롯데웰푸드가 39.86%, 빙그레·해태아이스크림은 39.85%였다. 해태아이스크림은 빙그레의 100% 자회사다. 롯데웰푸드와 빙그레 간 점유율 차이는 빙그레가 해태를 인수한 이듬해인 2021년 7%포인트에 달했지만, 시간이 갈수록 좁혀지더니 작년 사실상 동률을 이뤘다.해태 인수 이후 생산, 물류, 영업망 통합 작업을 벌인 빙그레는 지난해부터 해태와 공동 마케팅을 벌여 시너지 효과를 극대화하고 있다. 지난해 3~5월 해태와의 협업 제품으로 한시 판매한 ‘쌍쌍바 메로나’와 ‘비비빅 바밤바’는 각각 5억원, 4억3000만원의 매출을 거뒀다.

빙그레는 해태와의 협업 성공 등에 힘입어 지난해 어닝 서프라이즈(깜짝 실적)에 가까운 실적을 냈다. 빙그레의 작년 영업이익은 전년보다 185.2% 급증한 1123억원으로, 창사 이후 처음으로 1000억원을 돌파했다.

롯데웰푸드는 설탕 대신 저칼로리 대체 감미료로 단맛을 구현한 ‘제로’ 브랜드를 앞세워 빙그레와의 격차를 다시 벌린다는 전략이다. 롯데웰푸드는 설탕, 나트륨 등을 줄이고 유기농 원료를 사용한 제품군인 ‘헬스 앤드 웰니스’를 신성장동력으로 삼고 있다. 2022년 제로 과자를 출시한 데 이어 작년 4월 ‘제로 밀크 모나카’ 등 제로 아이스크림 3종을 선보였다. 하희지 현대차증권 연구원은 “제로 브랜드의 매출 총이익률(매출에서 원가를 뺀 이익률)은 일반 제품보다 20~25% 높아 수익성 개선에 도움이 될 것”이라고 했다. 롯데웰푸드는 2026년까지 2220억원을 투입해 충남 천안에 국내 최대 규모 빙과 공장을 지을 계획이다.

美·인도 등으로 영토 확장

두 회사는 앞다퉈 해외시장 공략에도 나서고 있다. 작년 상반기 롯데웰푸드의 빙과 수출액은 236억원으로 전년 동기 대비 62.8% 늘었고, 같은 기간 빙그레의 수출액은 775억원으로 역대 최대를 기록했다.2017년 인도 빙과업체인 하브모어를 1672억원에 인수한 롯데웰푸드는 2028년까지 700억원을 들여 현지 빙과 생산 공장을 증설할 계획이다. 오는 4월엔 푸네 신공장을 완공한다. 푸네 신공장 가동만으로도 인도 법인 매출이 전년 대비 10% 이상 증가할 것으로 예상된다.

빙그레는 간판 제품인 메로나를 앞세워 북미 시장을 집중 공략하고 있다. 국내에서는 멜론 맛 제품을 주로 판매하는데 해외에서는 딸기, 망고, 코코넛 등 현지인이 선호하는 맛을 다양하게 선보이고 있다.

하헌형 기자 hhh@hankyung.com