기업공개(IPO) 시장에서 토종 증권사들의 약진에 굵직굵직한 외국계 투자은행(IB)이 번번이 밀리는 사례가 이어지고 있다. 상장 추진 기업의 주관사 선정 과정에서 아예 ‘초청장’조차 받지 못하는 수모를 당하기도 한다.

불과 수년 전만 해도 기업 사이에선 조(兆) 단위 IPO를 하려면 외국계 투자자를 찾기 위해 외국계 IB를 반드시 주관사로 정해야 한다는 분위기가 팽배했다. 하지만 토종증권사들이 해외 투자자 섭외 역량을 갖추자 “굳이 수수료를 더 주면서 외국계 IB를 쓸 필요가 없다”는 인식이 확산하고 있다.

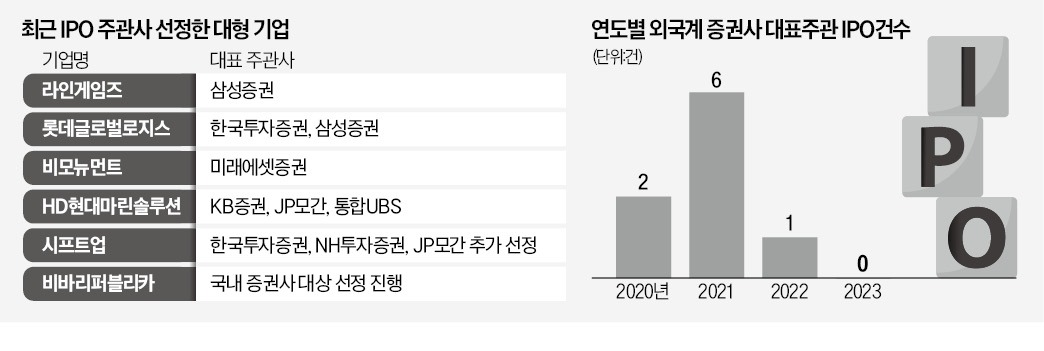

○2021년 이후 외국계 IB 실적 전무

18일 IB업계에 따르면 토스 운용사 비바리퍼블리카는 최근 국내 증권사를 대상으로 주관사 선정을 위한 경쟁 프레젠테이션(PT)을 진행했다. PT에는 한국투자증권, 미래에셋증권, 삼성증권, KB증권, NH투자증권 등 국내 증권사만 참여한다. 외국계 증권사엔 입찰 제안요청서를 보내지 않았다.

최근 주관사를 선정한 SLL중앙, 롯데글로벌로지스, 라인게임즈 등 1조원 이상 기업가치를 노리는 비상장 기업도 국내 증권사로만 주관사단을 꾸렸다. HD현대마린솔루션만 대표주관사단에 JP모간, 통합 UBS(UBS-CS)를 포함시켰다.

국내 증시에 상장한 기업 중 외국계 증권사가 대표 주관사로 맡은 거래는 2022년 1월 LG에너지솔루션 이후 2년간 명맥이 끊겼다. 컬리, 케이뱅크, 라이온하트스튜디오 등이 JP모간, 씨티그룹글로벌마켓증권, 골드만삭스 등을 국내 증권사와 함께 대표 주관사로 선정했지만, 나란히 증시 입성에 실패한 결과다.

반면 국내 주관사만으로 1조원 이상 대어를 상장시키는 사례가 잇따르고 있다. 2020년 카카오게임즈, 2021년 SK바이오사이언스, SD바이오센서 등이 대표적이다. 작년에도 파두, 에코프로머티리얼즈 등이 국내 주관사만으로 흥행에 성공했다.

○외국계 IB 나중에 끼워주기도

한국의 상장 절차와 금융당국 규제가 외국에 비해 깐깐하다는 점도 역설적으로 국내 증권사의 강점이 됐다. 풍부한 인력과 노하우를 바탕으로 상장 규정을 더 면밀하게 분석할 수 있기 때문이다. 단순히 공모 업무뿐만 아니라 시장 현황, 상장 전략, 미래 성장 전략, 지배구조 개선, 법무 등 경영 자문 영역을 포괄하는 서비스를 복수로 받기 위해 국내 증권사를 선호한다는 의견도 나온다.일각에선 여전히 외국계 증권사의 존재감이 작지 않다는 분석이 나온다. 작년 말 코스닥 상장 절차를 중단한 엔카닷컴은 최대주주인 호주 카세일즈홀딩스가 국내 주관사보다 외국계인 크레디트스위스의 의견을 적극적으로 받아들여 의사결정을 했다.

국내 증권사로만 먼저 주관사를 선정한 뒤 상장 작업을 본격화하는 시점에 추가로 해외 주관사를 선정하는 경우도 있다. 게임 개발사 시프트업은 최근 JP모간을 공동 대표 주관사로 추가 선정했다. 작년 5월 NH투자증권, 한국투자증권을 공동 대표 주관사로 선정한 지 약 8개월 만이다. 비바리퍼블리카 등 다른 기업도 증시 입성을 위한 본격적인 몸만들기가 끝나갈 때쯤 추가로 외국계 증권사를 합류시킬 가능성이 있다.

최석철 기자 dolsoi@hankyung.com