이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

글로벌 투자 수요가 최근 아시아와 동유럽 신흥국으로 몰리기 시작했다. 미국 경기가 둔화할 것이란 우려가 확산하면서 대체재인 신흥국 통화와 주식시장에 대한 관심이 커졌다. 아시아 신흥국은 약세를 보이던 통화 가치가 회복될 것이란 전망이 나온다. 그리스와 폴란드 등 유럽 신흥국은 최근 정치적 불안 요소가 잇달아 해소되면서 경제적 안정성이 높아질 것이란 기대가 퍼지고 있다.

아시아 신흥국 통화 강세 전망

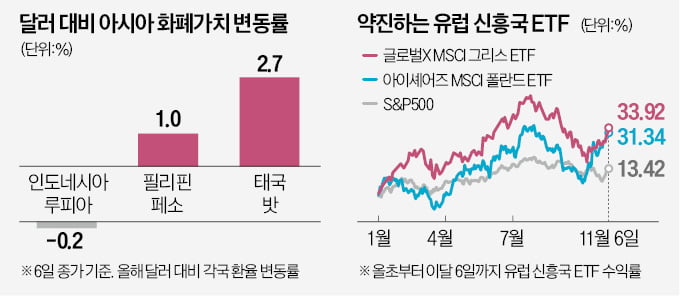

7일 블룸버그통신 등에 따르면 웰스파고 등 미국 투자은행들은 인도네시아 필리핀 태국 등 아시아 신흥국 통화를 새로운 투자처로 지목하고 있다. 신흥국 중앙은행은 미국 중앙은행(Fed)과 달리 기준금리를 계속 인상하고 있어 통화 강세가 예상되기 때문이다.인도네시아 중앙은행은 지난달 19일 연 5.75%인 기준금리를 연 6%로 인상했다. 시장에선 인도네시아 당국이 루피아 환율을 방어하기 위해 금리를 올렸다고 평가했다. 지난달 인도네시아의 물가상승률은 연 2.3%에 그쳤다. 필리핀 중앙은행도 지난달 26일 연 6.25%인 기준금리를 연 6.5%로 올린 뒤 추가 인상을 시사했다.

미국 금리와 격차가 벌어지면 3개국 통화 수요가 확대될 것으로 보인다. 블룸버그 아시아신흥국 통화지수는 지난달 30일 이후 이달 3일까지 0.9% 상승하며 7월 이후 최고치를 기록했다. 인도네시아 루피아화의 가치가 상승하며 신흥국 통화지수 상승을 주도했다는 분석이다. 브렌든 매케나 웰스파고 신흥시장 전략가는 “세 국가의 외환보유액은 최소 3개월 이상 수입을 감당할 정도로 충분하다”며 “현시점에선 매파(통화 긴축 선호)적 기조를 유지하는 아시아 신흥국 통화가 최적의 투자처로 보인다”고 강조했다.

유럽 신흥국 ETF에 자금 유입

유럽 신흥국 시장도 약진하고 있다. 대표적인 투자처로 폴란드가 꼽힌다. 지난 한 달간 ‘아이셰어즈 MSCI 폴란드 ETF(EPOL)’의 수익률은 22.3%를 기록했다. 단일 국가를 대상으로 한 상장지수펀드(ETF) 중 수익률이 가장 높았다. EPOL은 폴란드 증시에 상장된 대기업 종목에 자산의 50%를 투자하는 상품이다. 올 들어 31.34%(6일 종가 기준)의 수익률을 기록하며 순항 중이다. 투자자들이 폴란드를 주목하는 이유는 지난달 15일 폴란드 하원 총선거에서 친(親)유럽연합(EU) 성향의 야권 연합이 승리하면서 8년 만에 정권이 교체됐기 때문이다. EU와 마찰을 빚은 전임 정부와 달리 EU와 경제정책 조율이 원활해질 것으로 기대된다.시장에선 그리스 경제에 대한 기대도 확산하고 있다. ‘글로벌X MSCI 그리스 ETF(GREK)’의 수익률은 지난 한 달간 11.7%를 기록했다. GREK은 그리스 증시 시가총액 상위 25개 기업에 투자하는 ETF다. 그리스 역시 정치적인 안정이 경제 발전을 이끌고 있다. 2019년 집권한 키리아코스 미초타키스 총리가 친시장 정책을 펼치며 경제체질 개선에 성공했다는 평가다. 지난 6월 총선에서 여당인 신민당은 경제적 성과를 앞세워 과도한 아프리카 이민자 단속과 야당 탄압 등의 논란을 잠재우고 재집권했다. 지난달 국제통화기금(IMF)은 올해 그리스 경제성장률 전망치로 2.5%를 제시했다. 유로존 평균(0.7%)을 크게 웃돈다.

모든 신흥국이 투자처로 유망하지는 않다는 지적도 있다. 지난 1년간 미국의 통화 긴축으로 인한 달러화 강세로 신흥국의 대외 부채 부담이 커졌기 때문이다. 세계은행은 이날 자본조달 비용(금리)이 미국보다 연 10%포인트 이상 높은 개발도상국 비중이 전체 국가의 23%에 달한다고 발표했다. 2019년 연 5%포인트대에서 급증했다. 아이한 코세 세계은행 부수석이코노미스트는 “미국의 통화 긴축 기조가 신흥국에 ‘악몽’으로 다가왔다”며 “부채 상환 부담이 커지면서 신흥국을 중심으로 ‘조용한 부채위기’가 확산하고 있다”고 경고했다.

오현우 기자 ohw@hankyung.com