이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

세계적으로 원자력발전에 대한 관심이 높아지면서 우라늄 가격이 고공행진하고 있다. 우라늄 채굴 기업에 분산 투자한 상장지수펀드(ETF) 수익률도 덩달아 치솟는 중이다.

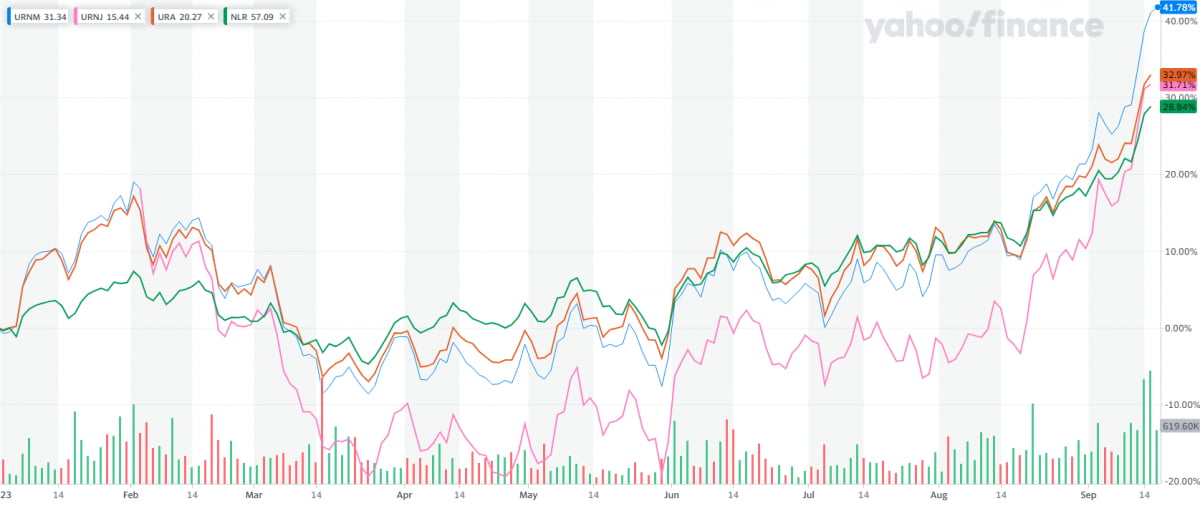

지난 11~15일 한 주간 미국에 상장된 ETF 중 수익률이 가장 높은 상품은 '스프롯 주니어 우라늄 마이너 ETF(티커명 URNJ)'로 나타났다. 지난 한 주간 수익률은 13.07%를 기록했다. URNJ는 세계 각국에서 우라늄 채굴 및 개발, 생산하는 중소형 기업에 포트폴리오의 50%를 투자하는 ETF다. 운용자산(AUM)은 7514만달러에 이른다. 올해 들어 수익률은 41%를 웃돈다.

같은 운용사가 내놓은 '스프롯 우라늄 마이너 ETF(URNM)'의 수익률(11.96%)도 지난주 미국 시장에서 3위에 등극했다. 우라늄 산업에 포트폴리오의 50%를 투자한다. 우라늄 채굴업체를 비롯해 광산 소유업체, 우라늄 관련 인프라 사업체에도 투자한다. AUM은 11억 8000만달러에 이른다. 올해 수익률은 31.7%를 기록했다.

두 ETF를 비롯해 '반에크 우라늄 핵에너지 ETF(NLR)'과 '글로벌 X 우라늄 ETF(URA)'도 순항 중이다. NLR의 지난주 수익률은 6.4%를 기록했고, URA의 수익률은 9%에 달했다. 두 ETF 모두 올 들어 수익률이 각 28.8%, 32.9%를 찍었다.

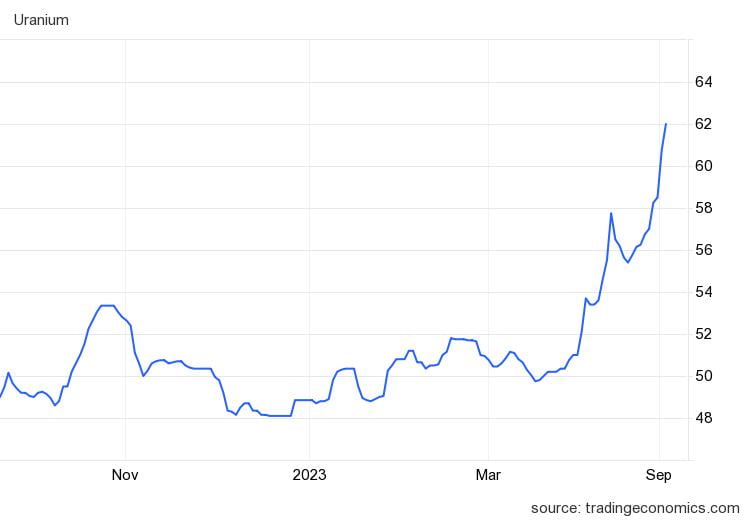

우라늄 ETF의 수익률이 상승한 배경엔 에너지 전환이 있다. 세계 각국이 앞다퉈 원자력 발전소 확대를 추진하면서 우라늄 가격이 급등했다. 지난 15일 파이낸셜타임스(FT)에 따르면 우라늄 가격은 파운드당 65.50달러로 지난 한 달 동안 12% 뛰었다. 지난해 최고치를 넘어선 것은 물론 2011년 이후 최고를 경신했다.

지난해 러시아가 우크라이나를 침공한 뒤 천연가스 가격이 치솟으면서 유럽에선 에너지 자립을 위해 원자력 발전을 확대하기 시작했다. 탄소 배출량이 없는 전력 공급원으로 다시 떠오른 것이다. 기존 원자로 수명을 연장하고, 원전 신축을 검토하는 중이다.

세계 2대 우라늄 생산업체 카메코의 그랜트 아이작 최고재무책임자(CFO)는 FT에 "에너지 안보와 청정 에너지 수요가 충돌하고 있다"며 "새로운 공급원이 필요할 것"이라고 말했다.

2011년 일본 후쿠시마 원전 사고 이후 우라늄은 수요가 대폭 축소했다. 탈원전 열풍이 불어닥친 탓이다. 수요 감소로 가격이 하락하게 되자 광산업체엔 우라늄 채굴에 대한 투자를 등한시했다. 투자 감소로 공급량이 정체된 가운데 수요가 급격히 증가하며 가격이 치솟은 것이다. 또 세계 우라늄 시장의 4%를 차지하는 아프리카의 니제르에서 쿠데타가 벌어지며 가격은 한층 더 치솟았다.

퍼 잰더 WMC 에너지 이사는 "우라늄 가격의 꾸준한 상승한 것은 주로 투자자가 아닌 에너지 인프라 업체와 유틸리티 업체가 주도했다"며 "우리는 후쿠시마 이전 수준으로 돌아가고 있을 뿐만 아니라 그 수준을 넘어서고 있다"고 분석했다.

세계원자력협회 보고서에 따르면 140개 이상의 원자로가 이전 예상보다 더 오래 가동될 수 있고 2040년까지 35기가와트시(Gwh) 규모의 소형 모듈형 원자로가 개발될 가능성이 있다. 우라늄 수요는 연 13만t으로 증가할 전망이다. 이를 충족하려면 새로운 광산 개발이 필수다.

닉 로슨 오션월 최고경영자(CEO)는 "우라늄 수요와 공급 사이 불균형이 지정학으로 인해 더욱 악화했다"며 2025년까지 우라늄 현물가격이 파운드당 200달러까지 치솟을 수 있다고 에상했다.

우라늄 수요 전망이 과대평가됐다는 반론도 있다. 싱크탱크 IFRI의 라파엘 다니노-페라우드 부연구원은 "우라늄 매장량은 매우 풍부하다"며 "단기적으로는 수급에 문제가 없을 것"이라고 말했다.

국제원자력기구(IAEA)는 현재 우라늄 채굴량 등을 토대로 "전 세계가 앞으로 175년 동안 우라늄을 안정적으로 사용할 수 있다"고 추정했다. 경제협력개발기구(OECD) 산하 원자력기구는 90년으로 전망했다. 이는 석탄(132년), 원유·가스(50년) 등 다른 연료 자원에 비해 안정적인 수치다.

오현우 기자 ohw@hankyung.com