이 기사는 08월 01일 14:32 마켓인사이트에 게재된 기사입니다.

GS칼텍스가 외화채 시장에서 3억달러(3842억원) 조달에 성공했다. 국내 기업들이 발행하는 외화채에 대한 해외 기관투자가의 선호도가 높아지면서 민간기업들이 외화채 조달에 적극 나서고 있는 것으로 풀이된다.

1일 투자은행 업계에 따르면 GS칼텍스는 이날 3억달러 규모의 채권 발행을 확정했다. 수요예측에서 29억달러의 매수 주문을 받는 등 해외 기관투자가의 주목을 받은 것으로 확인됐다. GS칼텍스가 외화채를 발행하는 건 지난해 7월 이후 처음이다. 조달한 자금은 기존 채권 차환과 운영자금으로 사용할 예정이다. GS칼텍스의 국제 신용등급은 ‘BBB’ 수준이다. 상대적으로 낮은 신용등급에도 흥행에 성공했다는 게 업계의 관측이다.

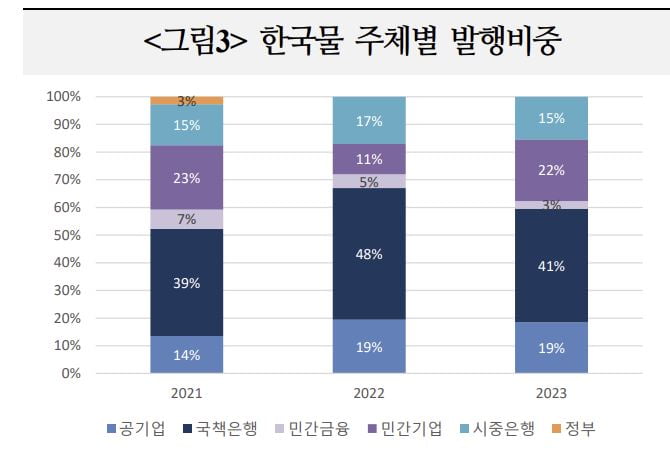

그간 외화채를 주로 활용하는 공기업뿐 아니라 민간기업들이 외화채 시장에 적극 뛰어들고 있다. 최근 들어서는 금융업계의 외화채 발행이 활발한 편이다. 미래에셋증권과 한국투자증권은 지난달 각각 4억달러, 200억엔 규모 외화채를 찍었다. 신한금융지주도 지난달 5억달러 외화채 발행을 마무리했다.

일부 신용도가 높지 않은 민간기업들은 국책은행의 보증을 받아 자금조달에 나서고 있다. 지난달 두산에너빌리티는 KDB산업은행의 지급 보증을 받아 3억달러를 조달했다. KDB산업은행의 국제 신용등급으로 S&P는 ‘AA’의 신용도를 부여했다. 국책은행의 보증을 통해 신용도와 친숙도를 모두 높일 수 있다는 게 전문가들의 설명이다. 하반기 들어 대한항공, SK온 등이 국책은행의 도움을 받아 외화 조달에 성공했다.

국내 기업이 발행하는 외화채에 대한 해외 기관투자가의 선호도가 높아지고 있는 것으로 풀이된다. 특히 해외 기관투자가가 중국 채권에 대한 투자를 꺼리면서 한국물에 대한 관심이 커지고 있다는 분석이다. 중국 경제의 최대 성장 동력이었던 부동산 산업 침체로 헝다 그룹 등 관련 기업들이 디폴트(채무불이행)에 빠지면서 상대적으로 안정성이 높은 한국물을 택하는 해외 기관투자가가 많다는 뜻이다.

국제금융센터에 따르면 민간기업이 올해 상반기 발행한 외화채 규모는 64억달러로 집계됐다. 작년 전체 규모(52억달러)를 상반기 만에 넘어섰다. 올해 하반기 만기도래분은 209억달러로, 상반기(189억달러)보다 소폭 증가할 예정이다.

주혜원 국제금융센터 연구원은 “하반기에는 상반기와 유사한 수준의 한국물 발행이 예상된다”며 “신용위험 우려로 발행이 급감한 중국물과 비교할 때 상대적으로 우수한 크레딧을 갖추고 있어 일정 수준의 반사이익도 예상된다”고 말했다.

장현주 기자 blacksea@hankyung.com