일본 주식은 국내 투자자 사이에서 인기가 있는 편은 없습니다. 그래서 평소에는 해외주식 순매수 50위권 안에서도 좀처럼 찾아보기가 어렵습니다. 그런데 최근에는 국내 투자자들의 해외주식 순미수 무려 3위에 이름을 올린 일본 주식이 있어요. 일본 기업 주식은 아니고, 일본에 상장한 미국 장기채 ETF입니다. 정확한 ETF명은 아이셰어즈 미국채 20년물 ETF에요. 최근 한 달 동안에만 국내 투자자들이 대략 600억어치를 샀어요.

미국 장기채를 사는거야 미국 기준금리가 내려갈걸 예상하는 투자자들이 많은가보다 할 수 있는데, 왜 굳이 일본까지 가서 미국 장기채 ETF를 사는 투자자들이 늘어난걸까요? 오늘은 이 이유와 그렇다면 일본 상장 미국 장기채 ETF를 사는게 정말 투자 메리트가 있을까? 하는 점까지 같이 고민해보겠습니다.

◆일본상장 미국 ETF, 왜 살까?

미국 장기채에 투자하는데 굳이 국내에 상장한 ETF나 미국 상장 ETF를 사지 않고 일본 증시에서 살까. 이 복잡한 투자방정식을 함께 풀어볼게요. 일단 이 상품은 어디에 상장해있든 결국은 미국 장기채 가격이 올라야 수익이 나는 상품입니다. 만기가 많이 남은 장기채는 금리가 떨어질 때 다른 여러 채권 중에서도 가장 많이 가격이 떨어지는 게 특징입니다. 여기에 대한 자세한 설명은 제 다른 장기채 영상을 참고해주세요. 그러니 결국 일본상장 미국 장기채 ETF에 투자했다는 건 미국이 기준금리를 한 번이든 두 번이든 더 올린다고 하더라도, 길게보면 금리를 내릴 수 밖에 없지 않겠느냐. 그러면 그 때 채권가격이 오를 것이기 때문에 투자한다는 심리가 반영돼있다고 봐야할겁니다.

그러면 왜 한국도 미국도 아닌 일본까지 가서 ETF를 사는가. 이건 환율과 관련이 있습니다. 요즘 엔화 가치가 급격하게 떨어지면서 원엔 환율이 100엔당 900원 근방에서 왔다갔다 하고 있잖아요. 저평가된 엔화로 미국 장기채 ETF에 투자해서, 장기채 가격이 오르면 그걸로 수익을 한 번 내고, 엔화 가치가 오르면 거기서 한 번 더 수익을 내겠다는거죠.

순매수 5위에 오른 ETF를 보면 환헤지가 되어있는 게 특징입니다. 일본 국민 입장에서 보면 달러가치가 지금보다 떨어진다고 해도 환율의 영향을 받지 않고 투자하는 상품이죠. 그런데 우리 국민 입장에서 보면 원화를 엔화로 바꾼다음 그 다음에 미국 장기채에 투자하게 되잖아요. 그러니 최종 수익률이 원화 대비 엔화가치, 그리고 미국 장기채 가격 이렇게 두 가지 변수에 따라 영향을 받게 되어있습니다. 결국 엔화가치가 지금보다 올라가고 미국 금리가 떨어지는 두가지 조건을 모두 만족해야 수익률을 극대화할 수 있는 선택이라는 뜻입니다.

◆일본상장 미국 ETF, 투자 할만할까?

그렇다면 일본상장 미국 장기채 ETF 투자는 과연 할만 할까요? 시나리오에 따른 가능성을 같이 점검해볼게요. 이 투자 수익률은 두가지 변수에 좌우된다고 말씀드렸잖아요. 원화대비 엔화가치와 미국 장기채 가격. 그래서 최상의 시나리오는 미국이 기준금리를 떨어트리고, 그래서 시장에 달러가 더 많이 풀리면서 달러의 가치가 떨어지고, 그래서 상대적으로 엔화의 가치는 오르는 겁니다. 미국 기준금리가 떨어지면 미국 장기채 가격도 올라갈테니까요.

그런데 경제라는게 항상 복잡하고 어려운 것이 다양한 시나리오가 있을 수 있기 때문입니다. 엔화가치가 떨어진 건 금리를 올려서 시중의 돈을 빨아들이고 있는 세계 여러나라와 달리 일본은 시중에 엔화를 풀어대고 있기 때문입니다. 그런데 만약 일본 물가가 심상치않게 오르면서 일본 중앙은행도 금리를 올려야되는 상황이 왔어요. 그러면 시장에 풀려있는 엔화가 줄어들테니 엔화 가치는 올라가겠죠. 하지만 일본 물가마저 들썩이는 상황이라면 아마도 미국 역시 물가를 제압했다고 판단하기는 어려운 상황일 가능성이 높습니다. 그렇다면 두가지 변수중에 하나인 엔화가치가 올라서 수익은 날 수 있겠지만, 또 다른 변수인 미국 장기채 가격이 떨어지면서 수익을 내지 못하거나 손실을 낼 수도 있을겁니다.

결국 일본상장 미국 장기채 ETF 투자는 원엔 환율과 미국 금리 방향이라는 두 가지 다른 변수가 정확히 내 예상대로 맞아떨어져야 수익을 극대화할 수 있는 방법이에요. 내가 엔화투자도 하고있고, 미국 장기채 투자도 하고있다면 투자를 고려해볼 수도 있겠습니다만, 둘 중에 하나라도 확신을 가지지 못하는 상황이라면 차라리 엔화에만 투자하거나, 미국 장기채 ETF. 그 중에서도 국내에서 달러환율의 영향을 받지 않도록 설계된 환헤지형 미국 장기채 ETF 에 투자하는 게 여러 변수를 제거한 조금 더 명료한 투자 선택일 수 있다는겁니다.

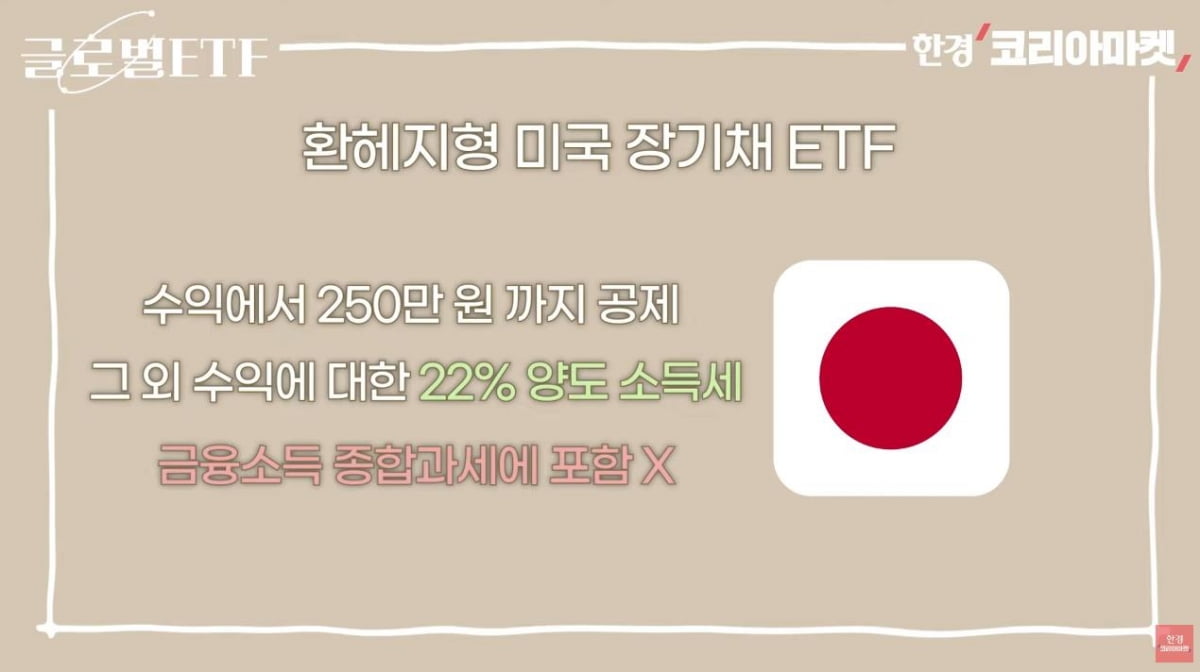

여기서 한 걸음 더 들어가면 세금이라는 변수까지 고려해볼 수 있을겁니다. 환헤지형 미국 장기채 ETF를 국내에서 살 때와 일본에서 살 때는 세금을 다르게 매깁니다. 국내 상장 ETF는 수익에 대해서 15.4% 세금을 뗍니다. 이 수익은 금융소득 종합과세를 산정할 때도 포함됩니다. 반면 일본을 포함한 해외 상장 ETF는 수익에서 250만원까지는 공제하고 나머지에 대해서 22% 양도소득세를 매깁니다. 즉 1년에 이자나 배당을 합쳐 2000만원 넘게 돈을 버는 금융소득종합과세 대상이라면 국내 상장 ETF보다는 해외 상장 ETF에 투자하는 게 더 유리하다는거죠.

복잡하고 자세하게 설명드렸지만, 결국 이렇게 정리할 수 있습니다. 나는 앞으로 미국 기준금리가 떨어지면서 달러 가치도 떨어질거라고 본다. 그렇다면 국내 상장이나 일본 상장 환헤지 미국 장기채 ETF에 투자하시면 됩니다. 그런데 그 중에서도 원화대비 엔화가치가 저평가되어있다는 확신이 있다면, 혹은 금융소득종합과세 대상자라면 일본에 상장한 미국 장기채 ETF에 투자하는 게 더 유리하겠죠.

나수지 기자 suji@hankyung.com