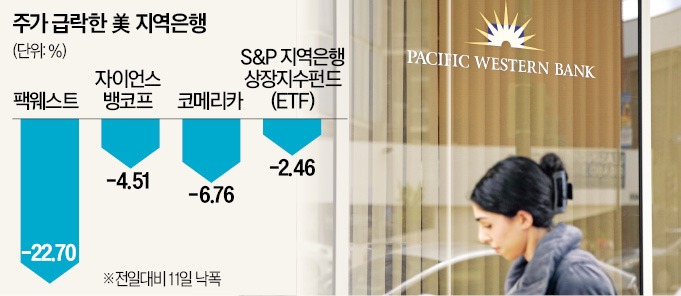

○유동성 확보에도 주가 하락

팩웨스트뱅코프에 대한 시장의 우려는 11일(현지시간) 다른 지역은행의 주가에도 영향을 미쳤다. 특히 이날 애리조나주 지역은행 웨스턴얼라이언스는 비슷한 시기 예금이 오히려 6억달러 증가했다고 밝혔으나, 주가는 0.8% 떨어졌다. 이 은행은 총예금이 494억달러로 비상사태에 동원할 수 있는 현금이 무보험 예금의 두 배에 달한다고 밝혔다.

은행 주가 하락에는 공매도 세력의 영향도 있는 것으로 분석된다. 분석회사 오르텍스에 따르면 공매도 세력은 팩웨스트뱅코프의 주가 하락에 베팅해 최근 약 1억3276만달러를 벌어들인 것으로 나타났다.

미국 연방정부와 공화당의 부채한도 협상이 난항을 겪고 있는 것도 시장에 부담이다. 조 바이든 행정부는 의회에 연방정부 부채한도 증액을 요구하고 있지만, 하원을 장악한 공화당은 예산 삭감을 전제로 한도를 증액할 수 있다고 맞서고 있다. 미국 연방정부는 부채한도 증액에 실패할 경우 이르면 다음달 초 채무불이행 사태를 맞을 수 있다. 디폴트가 현실화하면 미국 국채 가격이 폭락하고 수백만 명이 일자리를 잃는다.

이에 따라 시장은 지역은행 위기에 대한 진화에 나서는 한편 정치권에 부채한도 협상 타결을 촉구하고 있다. 제이미 다이먼 JP모간체이스 최고경영자(CEO)는 이날 블룸버그TV와의 인터뷰에서 지역은행 위주로 불거진 은행 위기가 거의 끝나가고 있다고 언급했다. 그는 지역은행들이 “(위기의) 맨 끝에 가까워졌을 것으로 기대한다”고 말했다. 또 “디폴트에 가까워질수록 패닉이 일어날 것”이라며 “제발 협상해서 합의해달라”고 정치인들을 향해 호소했다.

○SVB 예금보호 비용, 대형은행 부담

한편 미국 금융당국은 실리콘밸리은행(SVB)과 시그니처은행 파산 당시 모든 예금을 보호해주기로 하면서 발생한 추가 비용을 미국 대형은행들에 부담시키기로 했다. 이날 블룸버그·로이터 등에 따르면 미국 연방예금보험공사(FDIC)는 당시 예금보험 한도 25만달러를 초과하는 금액을 보장하면서 생긴 예금보험기금(DIF) 비용을 이 같은 방식으로 보충할 계획이라고 밝혔다. FDIC에 따르면 이들 지역은행 파산에 따른 손실액은 185억달러다. 이 가운데 예금보험 한도 초과액을 보호하면서 생긴 비용은 158억달러 수준이다.FDIC의 수수료 부과 대상 은행은 예금보험 한도인 25만달러를 초과한 미보증 예금 규모가 50억달러가 넘는 은행들이다. 은행들은 미보증 예금 규모 50억달러를 제하고 남은 금액의 0.125%를 연간 한 번씩, 2년에 걸쳐 두 번 납부해야 한다. 예를 들어 100억달러의 미보증 예금이 있는 은행이라면 50억달러의 0.125%인 625만달러가 한 해 부담 금액이다.

수잔 로스 카츠케 크레디트스위스 애널리스트는 미국 내 상위 14개 은행의 연간 부담이 58억달러가량 될 것으로 추정했다. 최대 은행 JP모간이 부담하는 수수료는 약 11억달러다. 이런 방안은 아직 확정된 것은 아니며 60일간의 의견 수렴 기간을 거칠 예정이다. 비용 부담 주체를 둘러싸고 정치적 논쟁이 예상된다고 블룸버그는 전했다. 마틴 그룬버그 FDIC 의장은 “일반적으로 예금보험 한도 초과분이 많은 대형은행이 시스템적 위험 결정으로 가장 큰 혜택을 본다”고 주장했다.

박신영 기자 nyusos@hankyung.com