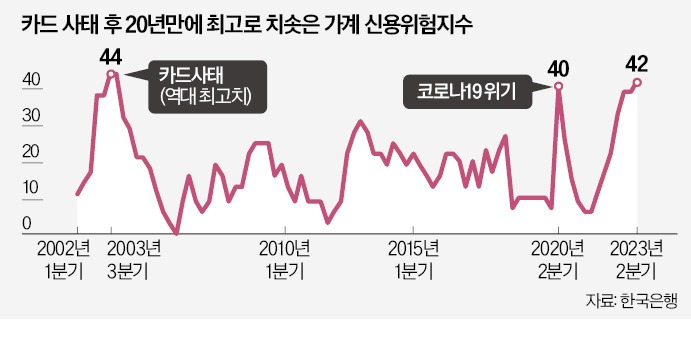

국내 은행이 평가하는 가계의 신용위험이 2003년 ‘신용카드 사태’ 이후 20년 만에 최고로 치솟았다. 대출 금리가 오르고 연체율이 상승하면서 가계의 신용 리스크가 위험 수위에 도달했다는 경고가 나온 것이다. 여러 금융회사에서 돈을 빌린 다중채무자를 중심으로 부실이 확산할 가능성이 제기되고 있다.

○고금리에 가계 신용위험 커져

한국은행이 26일 발표한 ‘금융회사 대출행태 서베이’에 따르면 주택담보대출과 신용대출이 있는 가계에 대한 국내 은행의 2분기 가계 신용위험지수 전망치는 42로 집계됐다. 1분기 39에서 3포인트 상승했다. 신용위험지수는 국내 18개 시중은행의 대출 담당자를 대상으로 부문별 신용위험이 증가할지를 조사한 것이다. 범위는 -100~100이며 100에 가까울수록 신용위험이 크다는 뜻이다.

2분기 가계 신용위험지수(42)는 신용카드 연체가 급증하며 위험지수가 44까지 치솟았던 2003년 2~3분기 후 최고치다. 코로나19 영향으로 부실이 확산한 2020년 2분기(40)보다 높은 수준이기도 하다.

2분기 가계 신용위험지수가 높아진 것은 대출 금리 상승으로 이자 부담이 증가했기 때문이다. 한은에 따르면 2021년 말 연 3.01%이던 대출금리는 작년 말 연 4.66%, 올 2월 말 연 4.95%로 상승했다. 이에 따라 2021년 말 0.16%이던 가계대출 연체율은 올 2월 말 0.32%로 뛰었다. 이 중 주택담보대출을 제외한 가계대출(신용대출 등) 연체율은 올 2월 말 기준 0.64%로, 전월 말 대비 0.09%포인트 상승했다.

기업 중에선 중소기업의 신용위험도가 28로 1분기보다 3포인트 높아졌다. 영세자영업자와 일부 취약 업종을 중심으로 위험이 확산하는 모습이다. 대기업은 6을 유지했다.

저축은행 등 2금융권 186개사도 이번 설문조사에서 2분기에 차주들의 신용위험이 커질 것으로 내다봤다. 업권별로 상호저축은행(40) 신용카드사(14) 상호금융조합(43) 생명보험사(34) 모두에서 차주의 2분기 신용위험지수가 중립 수준(0)을 크게 웃돌았다.

은행·비은행 금융사의 대출 의향은 서로 다른 것으로 나타났다. 은행의 대출태도지수는 8로, 대출 확대에 우호적이었다. 은행 간 기업대출 확보 경쟁, 다주택자 대출 규제 완화 등이 영향을 미친 것으로 한은은 분석했다. 비은행 금융사는 -33~-7로 모든 업권에서 마이너스를 기록했다. 대출태도지수가 낮을수록 금융사가 대출 심사를 깐깐하게 한다는 뜻이다. 비은행 금융사의 연체율이 크게 상승하는 등 대출 건전성 저하 우려가 커진 영향이다.

○다중채무자 더 위험

다중채무자(대출을 받은 금융사가 세 곳 이상인 채무자)가 신용위험에 취약하다는 지적이 나온다. 고용노동부 인증 사회적기업인 에듀머니는 지난 24일 국회사무처에 제출한 ‘가계부채 위험성 관리를 위한 입법 및 정책 과제 연구보고서’에서 “지난해 4분기 기준으로 다중채무자의 평균 총부채원리금상환비율(DSR)은 70%를 넘어섰을 것으로 추정된다”며 “다중채무자의 채무 불이행 가능성이 크게 고조된 것으로 판단할 수 있다”고 분석했다. DSR은 연소득 대비 대출 원리금 상환액 비율을 뜻한다.보고서에 따르면 다중채무자는 지난해 2분기 451만 명으로 전체 차주의 22.4%를 차지했다. 대출 잔액 기준으로는 전체 가계부채 중 31.8%로 598조원에 달했다.

에듀머니는 “다중채무자 중 DSR이 70% 이상인 차주가 특히 우려된다”고 지적했다. 다중채무자 1인당 평균 채무액은 1억3330만원인데, DSR 70~100%인 차주는 평균 1억7450만원, 100% 초과 차주는 평균 2억9170만원이었다. DSR이 100%를 초과했다면 이미 채무 불이행 상태가 됐거나, 추가로 빚을 내 기존 빚을 갚는 ‘빚 돌려막기’ 상태라고 에듀머니는 분석했다.

강진규/임도원 기자 josep@hankyung.com