국내은행의 건전성을 나타내는 지표인 국제결제은행(BIS) 기준 자본비율이 작년 4분기 말 전분기 대비 상승한 것으로 나타났다. 모든 은행의 자본비율도 규제 비율을 웃도는 등 양호한 수준을 유지했다. 하지만 최근 금융시장 변동성이 확대되고 있는 만큼 금융당국은 향후 부실 확대 가능성에 대비해 손실흡수능력 확충을 유도할 계획이다.

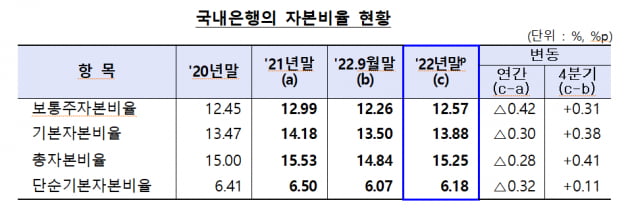

30일 금융감독원이 발표한 '지난해 12월 말 은행지주회사 및 은행' BIS 기준 자본비율 현황(잠정)에 따르면 작년 말 국내은행의 BIS 기준 보통주자본비율, 기본자본비율, 총자본비율 및 단순기본자본비율은 각각 12.57%, 13.88%, 15.25% 및 6.18%로 집계됐다.

보통주자본비율, 기본자본비율, 총자본비율은 전분기 말 대비 각각 0.31%포인트, 0.38%포인트, 0.41%포인트 올랐다. 순이익 시현·증자 등에도 결산배당 등 공제항목 증가 등으로 인해 자본이 감소했지만, 환율 하락 등에 따른 외화 익스포저(위험노출액) 감소 등으로 위험가중자산이 더 큰 폭으로 감소한 결과다. 단순기본자본비율은 기본 자본이 감소했지만, 총 위험노출액이 더 큰 폭으로 감소하면서 작년 3분기 말 대비 0.11%포인트 상승했다.

작년 말 모든 국내은행이 규제비율(자본보전완충자본 및 D-SIB 추가자본 포함)을 웃돈 것으로 나타났다. 토스뱅크는 출범 3년 차인 올해까지는 규제 수준이 낮은 바젤Ⅰ을 적용받아 완충자본 및 단순기본자본비율 규제가 적용되지 않는다.

상대적으로 위험가중자산이 크게 감소하거나 자본 증가폭이 큰 12개 은행(신한·하나·KB·DGB·농협·우리·SC·씨티·산업·수출입·수협·토스)은 전분기 말 대비 자본비율이 상승했다. 반면 자본이 크게 줄거나 위험가중가산 증가율이 자본 증가율을 상회한 5개 은행(BNK·JB·케이·카카오·기업)의 자본비율은 하락했다.

금감원은 "대내외 경제 충격에도 은행이 건전성을 유지하면서 본연의 역할을 충실히 수행할 수 있도록 손실흡수능력 확충을 유도할 것"이라며 "이를 위해 국내은행의 자본비율 현황에 대한 모니터링을 한층 강화하고 자본비율이 취약한 은행에 대해서는 자본적정성 제고를 유도하는 한편, 은행이 예상치 못한 손실에 대응할 수 있는 충분한 자기자본을 유지할 수 있도록 경기대응완충자본(CCyB) 부과, 스트레스 완충자본 제도 도입 등을 추진해 나갈 예정"이라고 밝혔다.

신현아 한경닷컴 기자 sha0119@hankyung.com