이 기사는 03월 07일 17:30 마켓인사이트에 게재된 기사입니다.

<국고채>

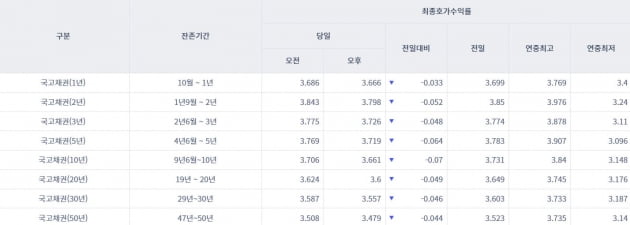

국고채 금리가 일제히 하락(채권가격은 상승)했다.

7일 금융투자협회 채권정보센터에 따르면 이날 3년 만기 국채는 전날보다 0.048%포인트 내린 연 3.726%에 마감했다.

5년 만기 국채는 0.064%포인트 내린 연 3.719%로 장을 마쳤다. 10년 만기 국채는 0.07%포인트 하락한 연 3.661%로 거래를 마쳤다. 이날 국채 금리는 전 구간 하락했다.

20년 만기 국채 금리는 0.049%포인트 내린 연 3.6%였다. 30년 만기 국채 금리는 0.046%포인트 내린 연 3.557%, 50년 만기 국채 금리는 0.044%포인트 내린 연 3.479%에 마감했다.

회사채 금리도 떨어졌다. 금융투자협회 채권정보센터에 따르면 이날 회사채 무보증 3년물(AA-급) 금리는 전날보다 0.048% 내린 연 4.41%에 마감했다. BBB-급 금리는 전날보다 0.046% 내린 연 10.832%를 기록했다.

<회사채 및 신용평가>

현대두산인프라코어가 회사채 수요예측에서 목표 물량의 9배가 넘는 매수 주문을 받았다. 현대트랜시스도 '완판'에 성공했다. 그룹사의 든든한 지원을 갖춘 기업들이 회사채 시장에서 좋은 성과를 내고 있다는 분석이다.

투자은행(IB) 업계에 따르면 HD현대 건설기계 계열사인 현대두산인프라코어(A-)는 이날 500억원어치 회사채 발행을 위한 수요예측을 진행했다. HD현대로 인수된 이후 처음으로 발행하는 회사채다. 1년 6개월물 500억원과 2년물 300억원 규모다.

수요예측 결과 500억원 모집에 총 4720억원의 매수 주문이 몰렸다. 1년 6개월물 2120억원에 2년물에 2600억원의 주문이 들어왔다. 국내 신용평가사들은 현대두산인프라코어의 신용등급을 ‘A-(안정적)’으로 매겼다.

현대차그룹 부품 계열사 현대트랜시스도 이날 1500억원 규모의 회사채 발행을 위한 수요예측을 진행했다. 2년물 500억원과 3년물 1000억원 규모다. 국내 신용평가사들은 현대트랜시스의 신용등급을 ‘AA-(안정적)’으로 책정했다. 수요예측 결과 2년물 1300억원, 3년물에 4900억원 등 총 6200억원의 매수 주문이 접수됐다.

장현주 기자 blacksea@hankyung.com