시중은행이 한국전력에 대한 대출을 재개하면서 ‘블랙홀’처럼 시중자금을 빨아들이던 한전채 문제는 다소 진정될 전망이다. 문제가 풀린 건 아니다. 올해 30조원 이상의 영업적자를 낼 것으로 예상되는 한전의 자금 수요가 당분간 계속될 수밖에 없기 때문이다. 게다가 자금경색에 대비해 미리 현금을 확보해두려는 기업들의 연말 자금 수요도 상당하다. 5대 금융지주는 연말까지 95조원의 유동성을 지원하기로 했지만, 은행채 발행과 예금금리 인상은 정부 요구에 따라 제동이 걸린 상태다. 은행들로선 자금 조달이 제한된 상황에서 돈을 풀어야 하는 이중고에 빠졌다는 지적이 나온다.

전기요금 억제의 ‘나비효과’

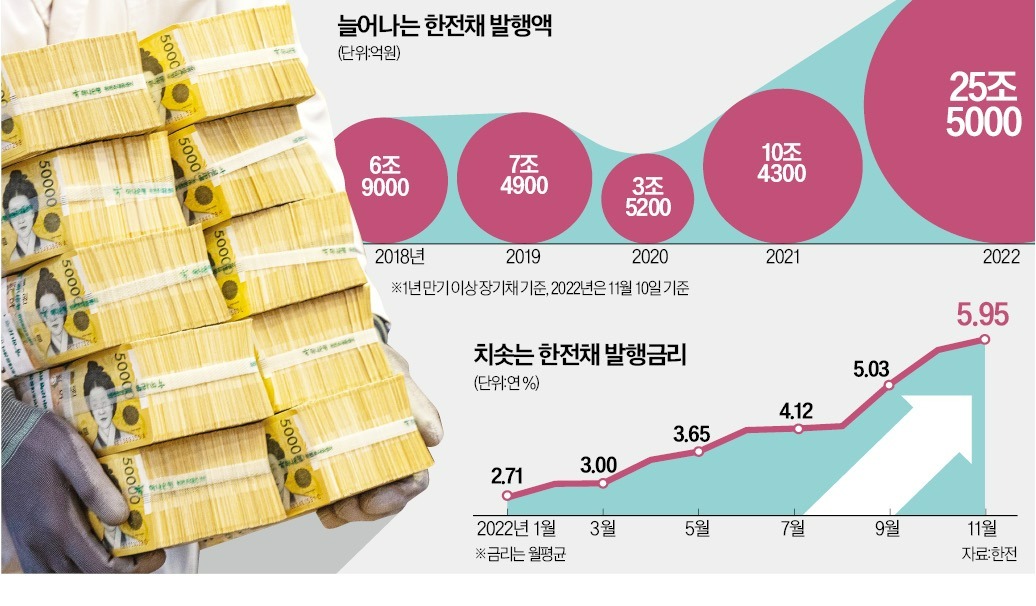

21일 금융투자협회에 따르면 한전은 올 들어 이달 10일까지 25조5000억원어치의 한전채를 찍었다. 지난해 연간 발행액(10조4300억원)의 두 배가 넘는 규모다. 대규모 물량이 쏟아지면서 AAA등급 한전채 금리는 연초 연 2.71%에서 이달 연 5.95%까지 치솟았다.

21일 금융투자협회에 따르면 한전은 올 들어 이달 10일까지 25조5000억원어치의 한전채를 찍었다. 지난해 연간 발행액(10조4300억원)의 두 배가 넘는 규모다. 대규모 물량이 쏟아지면서 AAA등급 한전채 금리는 연초 연 2.71%에서 이달 연 5.95%까지 치솟았다.문제는 ‘한전채 폭탄’ 여파로 회사채 시장에서 신용등급이 낮은 기업은 자금 조달이 어려워졌다는 점이다. 대규모 적자 늪에 빠진 한전의 위기가 마치 나비효과처럼 자금시장 경색으로 이어진 것이다.

한전은 이미 올해 3분기까지 약 22조원의 영업적자를 냈다. 겨울철에 적자가 더 늘어나는 점을 감안하면 올해 연간 영업적자는 30조~35조원대에 달할 것이란 관측이 나온다. 자금 수요가 계속될 수밖에 없는 구조다. 이 때문에 은행권 대출만으론 충분한 유동성을 확보하기 어렵다는 지적이 많다.

정부는 한전 적자를 줄이기 위해 다양한 방안을 짜내고 있다. 하지만 전기요금을 대폭 인상하지 않는 한 적자 구조가 바뀌지 않아 한전이 계속 ‘자금시장의 블랙홀’이 될 것이란 지적이 나온다.

은행도 이중고

정부는 일단 한전의 자금 조달 부담을 은행에 넘겼다. 한전에 한전채 발행을 줄이고 은행 대출을 늘리도록 한 것이다. 그러면서 시중은행에 ‘유동성 공급의 구원투수’ 역할을 주문하고 있다.하지만 이와 동시에 정부는 은행채 발행을 제한하고 있다. 한전채로 쏠린 자금 수요가 은행채로 이동하면 자금시장 경색을 막기 위한 정책 효과가 반감될 수 있어서다. 시중은행 간 예금금리 인상 경쟁도 자제해달라고 당부했다. 예금금리가 오르면 시중자금이 은행으로 몰릴 수 있기 때문이다.

이에 따라 연말까지 95조원의 유동성을 시장에 공급하기로 한 5대 금융지주는 난감한 처지가 됐다. 은행과 함께 채권시장의 대표적 수요자인 보험사도 ‘돈 가뭄’에서 자유롭지 않다. 금리 인상 여파로 저축성 보험 해지가 잇따르고, 불황으로 신규 보험 가입자는 줄고 있어서다.

“200조원 이상 유동성 공급해야”

정부는 이날부터 1조8000억원 규모의 ‘증권사 보증 프로젝트파이낸싱(PF) 자산유동화기업어음(ABCP) 매입 프로그램’을 가동한다. PF ABCP는 34조원 규모로 이 중 절반이 이달 만기가 돌아온다. 특히 중소형 증권사의 PF ABCP(A2등급) 중 연내 만기연장해야 할 규모가 약 1조1244억원이다.정부는 지난달 50조원+α 규모의 시장 안정 대책을 내놨고 지난 1일에는 5대 금융지주가 95조원 규모의 유동성 공급책을 발표했다. 하지만 한 연기금 최고투자책임자(CIO)는 “정부가 최소 200조원 이상의 유동성 공급을 약속해야 올해 위기라도 넘길 수 있다”고 했다. 만약 유동성 위기로 한두 개 회사가 무너지기 시작하면 ‘도미노 부도’도 배제할 수 없다는 게 시장의 우려다.

시장에선 한국은행이 현재의 자금경색을 안일하게 보고 있다는 지적도 많다. A은행 자금시장본부장은 “실물 경기가 회복돼야 진짜 위기가 끝날 것”이라며 “급한 불은 끄더라도 그때까지 버틸지가 변수”라고 했다.

이지훈/박상용 기자 lizi@hankyung.com