이 기사는 10월 26일 16:24 마켓인사이트에 게재된 기사입니다.

강원도 춘천 레고랜드 사태에 따른 채권시장 혼란이 장기화되고 있다. 정부가 50조원의 유동성을 공급하는 특단의 대책을 내놨지만 투자자들의 불안 심리는 좀처럼 줄어들지 않고 있다. 정책 발표 이후 국고채 금리는 다소 안정세로 돌아왔지만 레고랜드 사태의 도화선이 된 기업어음(CP) 시장은 상승세가 꺾이지 않고 있다. 단기 조달시장 뿐 아니라 회사채?공사채 등 장기 조달시장에서도 투자자를 구하지 못하면서 미매각 사태가 속출하고 있다.

투자 심리 위축으로 우량 채권도 외면 현상

투자은행(IB) 업계에 따르면 AAA급 최상위 신용도를 보유한 공사채에서 미매각이 속출하고 있다. 한국전력(AAA급)이 지난 25일 2년 만기 채권 2000억원과 3년 만기 2000억원에 대한 입찰을 진행한 결과 3년 만기가 최종 유찰된 것으로 확인됐다. 2년 만기 한전채 800억원어치를 연 5.99%의 고금리로 발행하는 데 그쳤다. 한전은 지난 21일에도 2000억원의 모집 물량을 채우지 못해 발행에 실패했다.공사채 외면 현상은 한전채만의 문제가 아니다. 한국가스공사(AAA급)는 지난 24일 목표 물량을 전부 소화하지 못한 채 2년 만기 회사채가 유찰됐다. 인천도시공사(AA+급)는 같은날 2년 만기 300억원과 3년 만기 500억원을 대상으로 투자자를 모집했지만 3년 만기 발행을 포기했다.

일반 기업의 회사채 발행 환경은 더 좋지 않다. AA급 회사채부터 BBB급 회사채까지 신용도와 무관하게 투자 수요가 확보되지 않고 있기 때문이다. 금융투자협회가 발표한 '2022년 3분기 공모회사채 수요예측 실시 현황'에 따르면 3분기에 진행된 공모 무보증사채의 수요예측은 총 65건, 5조5000억원으로 집계됐다. 지난해 같은 기간 49건(43%), 3조5000억원(39%)을 기록한 것과 비교하면 크게 감소했다.

특히 비우량채에서 미매각이 발생하는 사례가 크게 늘어났다. 3분기 전체 공모회사채 시장에선 16건, 9500억원의 미매각이 나타난 것으로 확인됐다.

실제로 수요예측에서 좋지 못한 성적표를 받는 기업들이 속출하고 있다. LG유플러스의 회사채가 미매각된 게 대표적이다. LG유플러스가 1500억원 규모의 회사채 발행을 앞두고 기관투자가들을 상대로 실시한 수요예측에서 미매각이 발생한 것이다. 통신사의 탄탄한 신용도를 갖춘 LG유플러스가 회사채 시장에서 모집 물량을 채우지 못한 건 이번이 처음이다.

50조원 공급 대책 내놨지만 효과는 ‘미미’

채권 시장 자금 경색이 심해지자 정부가 50조원을 투입하는 대책을 내놨지만 채권 시장 한파가 여전하다는 게 IB업계의 지적이다. 이번 대책에는 채권시장안정펀드를 가동해 즉시 사용 가능한 1조6000억원을 집행하겠다는 내용이 포함됐다. 정부는 총 20조원 규모인 채안펀드의 재원을 확보하기 위해 11월 초까지 83개 금융회사에 추가 자금 납입 요청(캐피털 콜)을 할 방침이다. 산업은행과 기업은행, 신용보증기금이 운영하는 회사채 및 CP 매입 프로그램의 매입 한도도 기존 8조원에서 16조원으로 확대한다.일각에서는 실질적으로 정부 자금이 투입되는 시점 전까지는 투자심리가 되살아나기 쉽지 않다는 분석도 나온다. 채안펀드와 회사채·CP 매입 프로그램 등이 금융회사의 자금 조달에 의존해야 한다는 점도 문제점으로 꼽힌다.

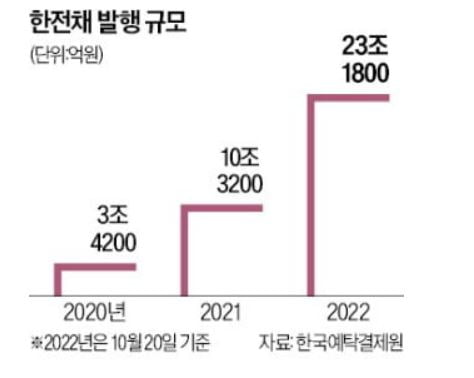

한전채와 은행채 구축현상이 여전한 것도 부담이다. 고금리·우량 채권을 찍어낼수록 일반 기업 회사채가 외면받는 구축 효과가 갈수록 심화되고 있다는 뜻이다. 한국예탁결제원에 따르면 한전은 올 들어 23조원이 넘는 한전채를 발행했다. 2020년 3조4200억원, 2021년 10조3200억원 대비 급증한 수치다. 한전채 발행 금리도 연 6%대 수준까지 치솟았다.

은행들은 기업 대출에 대응하기 위해 은행채 발행을 쏟아내고 있다. 이달 들어서만 16조원이 넘는 은행채가 발행됐다. 신용도가 높은 산금채(산업금융채권)와 중금채(중소기업금융채권) 발행이 늘어나면서 개인 투자자 등 리테일 수요를 흡수할 가능성도 크다.

회사채 및 기업어음(CP) 시장도 흔들리고 있다. 금융투자협회에 따르면 91일 만기 CP 금리는 정부 대책 발표 이후에도 상승세가 꺾이지 않고 있다. 회사채 금리도 최대 100bp(bp=0.01%) 넘게 움직이는 등 변동성이 커지고 있다.

정부의 추가 대책을 요구하는 목소리도 커지고 있다. 시장에서 기대했던 기업유동성지원기구(SPV)나 금투협에서 요청한 금융안정특별대출제도 등이 포함되지 않았다는 이유에서다. SPV는 한은이 직접 유동성을 공급한다는 측면에서 효과가 크다는 평가다. 다만 물가 잡기에 총력을 기울이고 있는 한은으로서는 딜레마에 직면한 상황이다.

유동성 문제에 직면한 증권사들도 집단행동에 나섰다. 나재철 금융투자협회 회장과 주요 증권사 사장들이 '제2의 채권시장안정펀드(채안펀드)'를 설립하는 방안을 논의하기도 했다.

한 증권사 회사채 발행 담당자는 “연말을 앞두고 자금시장 경색이 더욱 악화될 가능성이 높다”며 “자금 조달 시장을 살리기 위한 특단의 대책이 필요한 시점”이라고 말했다.

장현주 기자 blacksea@hankyung.com