“AAA급 신용도를 갖춘 공사채들마저 줄줄이 유찰되고 있습니다. ‘채권시장안정화펀드’(채안펀드) 가동 이후에도 시장이 안정되지 않으면 은행에서 대출을 받아보는 방안을 시도하려고 합니다.” (A공공기관 공사채 발행 담당자)

“AAA급 신용도를 갖춘 공사채들마저 줄줄이 유찰되고 있습니다. ‘채권시장안정화펀드’(채안펀드) 가동 이후에도 시장이 안정되지 않으면 은행에서 대출을 받아보는 방안을 시도하려고 합니다.” (A공공기관 공사채 발행 담당자)강원도의 레고랜드 프로젝트 파이낸싱(PF) 채무 불이행 사태가 촉발한 채권시장 마비가 갈수록 확대되는 양상이다. 자산유동화기업어음(ABCP) 등 단기자금시장과 일반 기업의 회사채 시장을 넘어 초우량 등급을 갖춘 공사채마저 줄줄이 미매각되고 있다.

○공사채 발행도 ‘한파’

21일 투자은행(IB)업계에 따르면 AAA급 공사채들이 목표 금액을 채우지 못하고 유찰되는 사례가 늘어나고 있다. 이날 입찰에 나선 부산교통공사는 투자자들이 최대 연 6.7%대까지 주문 금리를 높이자 발행을 포기했다. 과도한 이자 부담을 우려한 공단 측은 당분간 시장 상황을 관망한 뒤 발행 일정을 다시 잡을 계획이다.

국가철도공단도 지난 18일 1500억원어치 2년물 공사채 입찰을 진행했지만 400억원의 주문액을 받는 데 그쳐 발행을 포기했다. 투자자들은 연 5.7%대의 주문 금리를 제시했다. 국가철도공단이 올 3월 700억원 규모 2년물 공사채를 발행할 때 금리가 연 2.412%였던 것에 비해 약 3.3%포인트 높은 수치다.

AA급 공사채 시장에서도 한파가 불고 있다. 과천도시공사는 600억원어치 채권 입찰에 나섰지만 수요 부족 등의 이유로 200억원어치만 발행했다. 인천교통공사는 300억원어치 5년물 공사채 발행을 위한 입찰에 나섰으나 최종 유찰됐다.

신용도가 높은 공사채마저 미매각 사태가 반복되고 있는 건 잇따른 금리 인상으로 기관투자가들이 채권시장에서 발을 빼고 있어서다. 강원도 레고랜드 ABCP 사태로 채권시장 혼란이 확대되자 기관들은 리스크를 줄이기 위해 일찌감치 ‘북클로징(장부 마감)’에 돌입했다.

은행채 등 초우량 채권들이 시중 자금을 빨아들이고 있는 것도 주요 요인이다. 기업 대출 부담이 커진 은행들이 유동성 보강을 위해 은행채를 대량 발행하고 있다. 금융투자협회에 따르면 올 들어 지난 20일까지 은행채 발행액은 168조6490억원으로 지난해 연간 발행액(183조2123억원)의 92.1%에 달한다. 은행채 금리도 19일 연 5.286%(5년물 기준)를 기록해 2010년 2월 24일(연 5.24%) 후 처음으로 연 5.2%대를 넘어섰다.

이경록 신영증권 연구원은 “기업을 넘어 금융기관까지 유동성 확보에 나선 상황 자체가 정상적인 금융시스템은 아니라는 점을 보여준다”고 말했다.

○회사채는 리테일 수요 확보에 총력

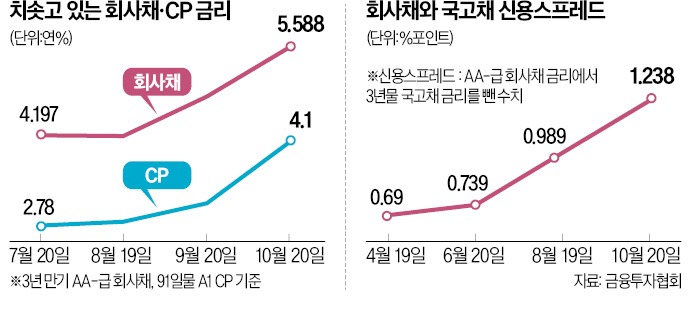

일반 기업들이 발행하는 회사채는 신용등급과 무관하게 미매각 사태가 반복되고 있다. AA-급 무보증 회사채 3년물 금리와 국고채 3년물 금리의 신용 스프레드는 1.238%포인트(20일 기준)까지 뛰었다.기업들은 만기 구조를 최대한 짧게 조정하는 등 개인투자자의 리테일(소매) 투자 수요라도 끌어내기 위해 총력을 기울이고 있다는 게 IB업계의 설명이다. 19일 회사채 수요예측을 한 LG유플러스는 만기 구조를 2년과 3년으로 구성했다. 그동안은 5년 이상 장기채를 대부분 발행했지만 미매각 우려에 단기물 위주로 편성한 것이란 분석이다.

전문가들은 갈수록 자금시장 위기가 고조될 수 있다고 지적했다. 다음달 미 중앙은행(Fed)의 연방공개시장위원회(FOMC) 회의와 한국은행 금융통화위원회가 열리면 금리가 추가 인상될 가능성이 높아서다. 이 연구원은 “채안펀드의 신속 가동 등 조치가 나왔지만 한번 무너진 심리를 되돌리기 위해선 좀 더 강력한 안정책이 나와야 한다”고 말했다.

장현주/최석철 기자 blacksea@hankyung.com