전환가액 하향 건수 ‘두 배’ 급증

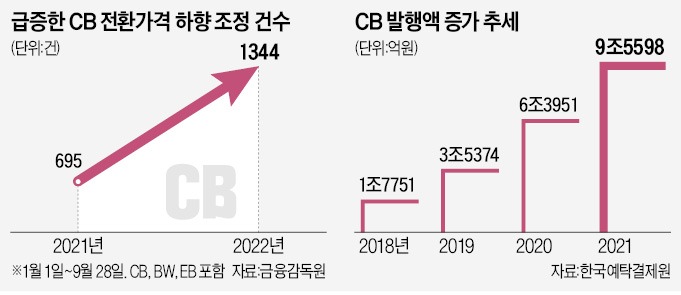

28일 한국경제신문이 금융감독원 전자공시시스템에 등재된 CB 등 메자닌 채권의 전환·행사·교환가액 조정 공시를 분석한 결과 올해(1월 1일~9월 28일) 관련 공시 건수가 1344건에 달했다. 작년 같은 기간(695건)의 두 배에 육박하는 수치다.

가액 조정 공시 대부분은 ‘주가 하락으로 CB 전환가액을 하향 조정(리픽싱)한다’는 내용이었다. 통상 기업은 CB를 발행할 때 리픽싱 조항을 넣는다. CB 투자자가 주가가 떨어진 만큼 채권을 더 많은 주식으로 전환할 수 있게 한 것이다. 서울제약은 올 들어 CB 전환가액을 두 차례 내렸다. 현재 전환가액은 4785원으로 발행 시 전환가액보다 30% 낮다. 주가는 올 들어 50%가량 떨어졌다.

개인투자자의 부담은 커지고 있다. CB의 전환가격 하향 조정으로 나중에 시장에 쏟아질 주식 물량이 많아질 가능성이 있기 때문이다. 정화영 자본시장연구원 연구위원은 “주가 상승기에 CB 투자자가 시세차익을 거두기 위해 전환청구권 행사를 급격히 늘리면 주식 가치가 희석될 위험이 높다”며 “이는 기존 투자자의 손해로 이어질 수 있다”고 말했다.

기업들 조기 상환 부담 커져

기업들도 부담스럽긴 마찬가지다. 전환가액이 리픽싱 최저한도(통상 최초 전환가액의 70%)까지 내려가면 현금을 서둘러 확보하려는 CB 투자자의 풋옵션 행사가 늘어날 수 있어서다. 전환사채 발행 기업 상당수는 재무 건전성이 낮은 코스닥 기업이다. 상환 부담이 크게 느껴질 수밖에 없다는 얘기다.올 들어 풋옵션 행사 건수는 276건으로 이미 지난해(207건) 수준을 훌쩍 넘어섰다. 알뜰폰 기업 아이즈비전은 지난 19일 CB 투자자가 풋옵션을 행사해 채권을 조기 상환했다고 공시했다. 주가 하락으로 전환가액이 계속 떨어진 영향이다. 주가는 올 들어 45% 급락했다. SBW생명과학, 메디프론, 파인텍 등도 최근 CB를 만기 전 상환했다.

당장 상환자금이 부족한 기업은 재원 마련에 골머리를 앓고 있다. 화장품 기업 에스디생명공학은 다음달 말부터 가능해지는 풋옵션 행사에 대비해 352억원을 유상증자로 조달했다. 사정이 더 나쁜 기업은 이마저 쉽지 않은 상황이다.

앞으로 CB 전환가액 하향 조정에 따른 개인투자자와 기업의 부담은 더욱 커질 전망이다. 지난해와 작년에 대량으로 발행된 CB가 전환가액 하향 조정 및 조기상환 청구를 앞두고 있어서다. 2018년 2조원에 못 미쳤던 CB 발행액은 2020년 6조원, 지난해 9조원을 넘어섰다. 이 중 상당수가 잔액으로 남아 있다.

민현대 대신증권 채권영업본부 과장은 “고금리 시기엔 CB 발행 기업들이 상환자금을 조달하기 어렵다”며 “기업 재무구조 악화는 주가에 악영향을 미쳐 결국 개인투자자와 기업 모두에 부정적 결과를 초래할 수 있다”고 말했다.

최세영 기자 seyeong2022@hankyung.com