“변동성 확대 시 로우볼 주목”

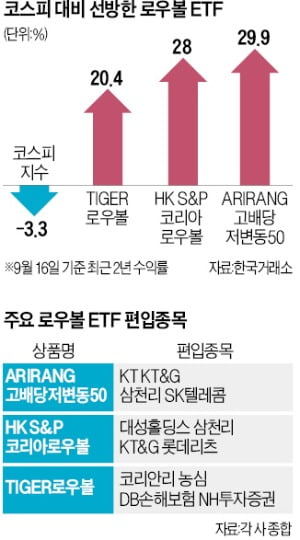

19일 한국거래소에 따르면 ‘TIGER로우볼’ ETF는 최근 1년(9월 16일 기준) 9.1% 하락했다. 같은 기간 24.7% 떨어진 코스피지수와 비교해 선방했다는 평가다. ‘ARIRANG고배당저변동50’(-5.34%), ‘HK S&P코리아로우볼’(-7.62%) 등도 주가지수 대비 높은 성과를 기록했다. 최근 2년 수익률로 따지면 코스피지수를 20~30%포인트 이상 압도했다. ARIRANG고배당저변동50 ETF는 최근 2년 29.9% 올랐다. 같은 기간 3.3% 떨어진 코스피를 크게 제쳤다. HK S&P코리아로우볼 ETF와 TIGER로우볼 ETF도 각각 28%, 20.4% 상승했다.

최근 2년 수익률로 따지면 코스피지수를 20~30%포인트 이상 압도했다. ARIRANG고배당저변동50 ETF는 최근 2년 29.9% 올랐다. 같은 기간 3.3% 떨어진 코스피를 크게 제쳤다. HK S&P코리아로우볼 ETF와 TIGER로우볼 ETF도 각각 28%, 20.4% 상승했다.최근 SK증권이 코스피200지수 내 변동성 하위 20% 종목들의 2010년 이후 수익률을 조사한 결과 로우볼 종목들은 주가 지수가 급락할 때마다 덜 떨어지는 경향을 보였다. 특히 주가지수가 급등락하는 시기에 코스피지수 대비 초과 성과를 낸 것으로 나타났다.

이재윤 SK증권 연구원은 “불확실성이 높은 변동성 장세 때는 성과가 좋은 로우볼 전략을 고려해보는 것도 좋은 방법”이라고 강조했다.

TIGER로우볼 ETF는 유가증권시장 시가총액 상위 200개 종목 가운데 변동성이 낮은 40개 종목에 투자한다. 편입 비중 상위 종목은 코리안리, 농심, DB손해보험, 삼성전자, NH투자증권, 오뚜기다. 편입종목 40개를 2~4% 비중으로 고르게 담고 있다. HK S&P코리아로우볼 ETF는 S&P코리아저변동성지수를 기초지수로 한다. 미국 S&P글로벌이 산출하는 S&P코리아BMI 구성종목에서 변동성이 낮은 50개 종목을 추려냈다. 대성홀딩스, 삼천리, KT&G, 롯데리츠, 오뚜기가 주요 편입 종목이다.

다양한 스타일 투자 가능

로우볼 전략에 고배당, 가치주 등의 특징을 가미한 상품도 주목해볼 만하다. ARIRANG고배당저변동50 ETF는 유가증권시장 종목 가운데 변동성이 낮은 고배당주 50개에 투자한다. 연 4% 수준의 배당수익률에 시세차익을 노리는 투자자에게 적합하다. 주요 편입 종목은 KT, KT&G, 삼천리, SK텔레콤, 삼성카드 등이다. 올해 하락장에서 대부분 성과가 좋았던 종목들이다.‘KODEX 200가치저변동’ ETF는 변동성이 상대적으로 낮으면서 실적 성장이 예상되는 종목에 투자한다. 다른 로우볼 ETF와 달리 투자종목 수가 180여 개에 이르는 것이 특징이다. 투자 종목을 비슷한 비중으로 편입하는 다른 ETF와 달리 삼성전자 비중이 24.72%로 높은 편이다.

공격적인 투자자는 개별 종목에 투자해볼 수도 있다. 한전기술, 한올바이오파마, GKL, 현대중공업, 한화, 롯데쇼핑, 대한항공 등이 대표 종목으로 꼽힌다. 이들 종목은 12개월 선행 순이익 추정치가 늘어나면서 지난 1년간 낮은 변동성을 보였다.

박의명 기자 uimyung@hankyung.com