올해 하반기 들어 저금리 정책의 ‘숙취(hangover) 현상’이 본격적으로 나타나고 있다. 길게는 금융위기, 짧게는 코로나 사태 대처 차원에서 추진됐던 무제한 돈 풀기의 후유증이다. 각국의 고민은 ‘고물가’와 ‘고부채‘라는 제약조건 속에 갈수록 침체국면에 빠져들고 있는 실물경기를 어떻게 끌어올리느냐에 있다.

올해 하반기 들어 저금리 정책의 ‘숙취(hangover) 현상’이 본격적으로 나타나고 있다. 길게는 금융위기, 짧게는 코로나 사태 대처 차원에서 추진됐던 무제한 돈 풀기의 후유증이다. 각국의 고민은 ‘고물가’와 ‘고부채‘라는 제약조건 속에 갈수록 침체국면에 빠져들고 있는 실물경기를 어떻게 끌어올리느냐에 있다.종전의 대응 방식으로는 3대 난제를 풀 수 없다. 인플레를 안정시키기 위해 ‘긴축’을 단행하다간 고부채에 따른 원리금 상환 부담이 증가하고 실물경기는 더 침체된다. 반대로 실물경기를 살리기 위해 ‘완화’ 정책을 고집할 경우 인플레가 증폭되고 부채가 급증한다. 제3의 대안이 모색돼야 할 이유다.

30년 전 각국이 지금과 같은 상황에 봉착됐을 때는 정보기술(IT) 산업으로 난제를 풀어낼 수 있었다. 1990년대 후반 빌 클린턴 정부 시절 신경제 신화를 낳았던 IT 산업은 네트워크를 깔수록 공급 능력이 확대되는 이른바 ‘수확 체증의 법칙’이 적용돼 고성장하더라도 물가가 오르지 않는 골디락스 국면을 기대할 수 있었다.

30년 전 각국이 지금과 같은 상황에 봉착됐을 때는 정보기술(IT) 산업으로 난제를 풀어낼 수 있었다. 1990년대 후반 빌 클린턴 정부 시절 신경제 신화를 낳았던 IT 산업은 네트워크를 깔수록 공급 능력이 확대되는 이른바 ‘수확 체증의 법칙’이 적용돼 고성장하더라도 물가가 오르지 않는 골디락스 국면을 기대할 수 있었다.하지만 최근 IT 산업은 두 가지 새로운 현안을 해결해야 한다. 하나는 기업 권력이 국가 권력을 넘보는 과정에서 발생하고 있는 ‘테크래시’를 어떻게 극복할 것인가 하는 점이다. 테크래시(techlash)란 ‘기술(technology)’과 ‘반발(backlash)’의 합성어로, 각국 정부와 빅테크 기업 간 힘겨루기 양상을 포괄하는 용어다.

또 다른 하나는 IT 기업이 시장을 독점하는 과정에서 굳어지는 ‘K’자형 양극화 구조를 어떻게 해결할 것인가다. ‘횡재 효과’와 ‘상흔 효과’가 뚜렷한 IT 산업이 발전할수록 빈곤층이 두터워짐에 따라 노조 활동이 강해지고 각종 사회병리 현상이 심하게 발생하기 때문이다.

재정정책 면에서는 페이 고, 간지언, 예비기금(rainy day fund) 등과 같은 제3의 대안이 꾸준히 모색돼 왔다. 하지만 통화정책 면에서는 제3의 대안이 있느냐 하는 점이다. 조 바이든 정부 출범 이후 포진한 미국 중앙은행(Fed) 인사들의 학문적 토대를 보면 케인지언과 통화론자들이 적절하게 안배돼 있다.

Fed의 최대 현안인 인플레와 관련해 총수요 관리를 중시하는 케인지언이 가져갈 수 있는 대책은 금리인상, 양적 축소 등과 같은 긴축정책이다. 하지만 공급 측 인플레 요인과 국가채무라는 제약요건 속에 이를 추진할 경우 인플레 안정 효과가 작은 대신 실물경기를 침체시킬 확률이 높다.

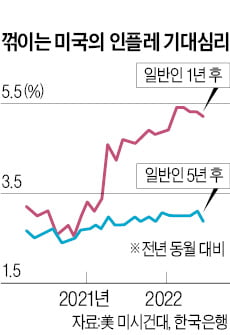

통화론자들이 인플레 대책은 기대심리를 차단하는 데 우선순위를 둬야 한다고 지적하는 것도 이 때문이다. 코로나 사태, 러시아와 우크라이나 전쟁 등으로 증폭된 인플레 기대심리를 차단하지 못하면 물가 안정은 고사하고 실물경기까지 침체시킬 수 있다고 주장한다.

이를 위한 최선책은 통화정책의 생명인 ‘선제성’을 유지하는 것이다. 하지만 이번처럼 조기 진단에 실패해 선제성을 잃은 상황에서는 시장 예상을 웃도는 수준으로 금리를 대폭 올려야 인플레 기대심리를 차단할 수 있다고 보고 있다. 지난 3월 이후 회의 때마다 Fed가 금리 인상 폭을 한 단계씩 끌어올려 왔던 것도 같은 맥락에서 나온 조치다.

통화론자들은 인플레 기대심리를 차단하는 것이 실물경기 회복에도 도움이 된다고 보고 있다. 인플레 기대심리가 안정되면 기업은 실질비용 개선을, 국민은 실질소득 증대를 예상하고 설비투자와 소비를 늘리면서 실물경기를 끌어올릴 수 있다고 보고 있다. 통화정책 측면에서 제3의 부양책이다.

문제는 빅스텝 이상의 금리인상이 장기화하고 실물경기 침체와 완전고용 수준의 실업률도 다시 높아지는 ‘희생률(sacrifice ratio)’이 커진다는 점이다. 두 분기 연속 역성장, 장단기 금리 역전 등 실물경기 침체를 보여주는 지표가 잇따라 나오면서 Fed가 빅스텝 이상의 금리인상 충격요법을 계속 가져가야 할 것인가를 결정해야 할 때가 다가오고 있다.