“서울 강남 쪽 빌딩은 크든 작든 이제 공실률이 0%에 가깝다고 보면 됩니다.”

이달 초 서울의 한 공유오피스 업체 대표는 ‘강남 등 핵심 업무지구에 새로 출점할 계획이 있느냐’는 질문에 이같이 답했다. 이 회사는 강남역과 테헤란로, 신논현역 등 강남권에만 5개의 거점 오피스를 두고 있다. 업체 대표는 “공유오피스 이용을 원하는 고객이 늘면서 수용력이 부족한 상황”이라며 “이면도로 꼬마빌딩까지 가리지 않고 보러 다닌다”고 말했다. 괜찮다고 봐둔 빌딩을 임차하려고 다음날 찾아가면 이미 다른 기업이 계약을 마친 상태라고 설명했다.

팔려는 사람이 더 많은 주택 거래와 달리 빌딩 등 상업용 부동산 시장은 아직 사려는 사람이 더 많은 이른바 ‘매도자 중심 시장’이 형성돼 있다. 주택과 상업용 부동산 모두 거래량이 줄었지만 시장 분위기는 딴판이다. 빌딩 매매 거래를 주로 다루는 중개법인들은 “금리 인상 여파로 거래량이 줄긴 했어도 빌딩을 사려는 수요는 여전히 공급을 웃돈다”고 말했다. 전문가들은 “금리 인상기에 투자금에 비해 수익률이 높지 않은 상황과 향후 가치 상승 요인 등을 고려해 옥석을 잘 가리는 투자가 필요하다”고 조언한다.

임대료 오르고 공실률 내리고

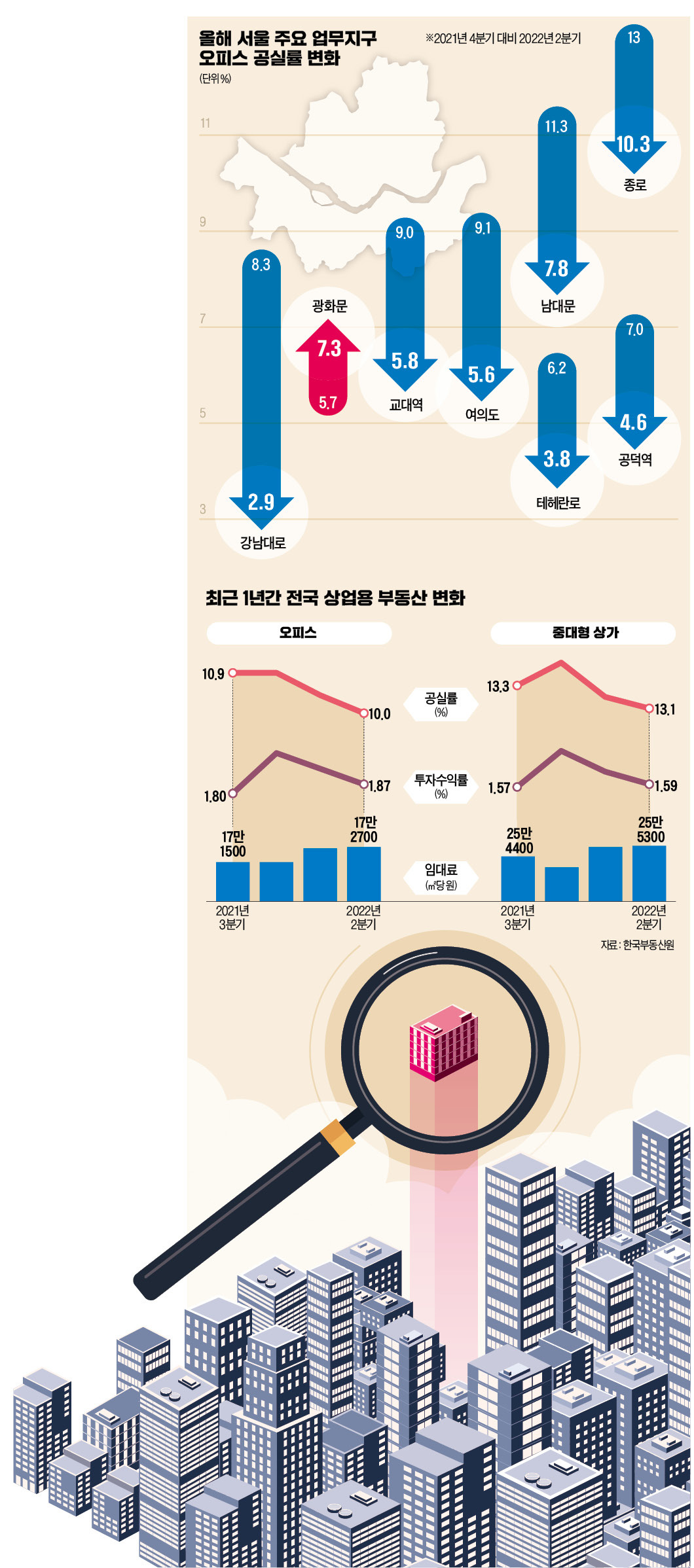

21일 한국부동산원 자료에 따르면 올 2분기 상업용 부동산은 면적당 임대료는 높아지고 공실률이 낮아진 것으로 나타났다. 지난 1분기 때도 전년 4분기에 비해 임대료 상승, 공실률 하락 추세가 나타났다.전국 평균으로 보면 오피스 임대료는 1년 새 소폭 상승했다. 지난해 3분기 17만1500원이던 ㎡당 임대료는 올 2분기 17만2700원을 기록했다. 같은 기간 공실률은 10.9%에서 10%로 낮아졌다.

서울 도심권 오피스의 공실률 하락은 눈에 띌 정도다. 지난해 4분기 8.3%였던 강남대로 공실률은 올 2분기에는 2.9%까지 떨어졌다. 임차인 이전 수요 등을 고려한 자연 공실률(3%)을 밑도는 수준이다. 테헤란로도 같은 기간 6.2%에서 3.8%로 크게 하락했다. 여의도는 9.1%에서 5.6%로, 공덕역(마포)은 7%에서 4.6%로 내려왔다. 공실률이 떨어지면서 꼬마빌딩 투자에 대한 관심도 꾸준하다. 업계에서는 통상 꼬마빌딩을 지상 5층 이하거나 매매가격이 100억원 안쪽인 빌딩을 의미한다.

1년 만에 시세차익 ‘두 배 이상’

빌딩로드 측의 거래 정보에 따르면 지난해 3월 서울 서초구에서 지하 1층~지상 4층짜리 꼬마빌딩(연면적 500여㎡)이 65억원에 거래됐다. 빌딩 구매자는 지난 2월 대대적인 리모델링을 거쳐 6월 115억원에 처분했다. 시세차익이 무려 1년3개월 만에 50억원에 달했다. 양도차익에 50%의 소득세를 과세하는 만큼 실제 수익은 25억원. 리모델링 비용 등을 빼면 20억원가량의 수익을 거둔 것으로 추정된다. 법인이었다면 절세가 가능해 20% 정도의 법인세만 내기 때문에 수익은 40억원으로 뛴다. 높은 수익을 거둔 사례는 적지 않다. 서초구 반포동의 12층 건물(연면적 2000㎡)은 2019년 65억원에 팔린 뒤 건물주가 새로 지었다. 올 6월 매매가가 380억원으로 5배 이상 상승했다. 두 번의 거래를 거치면서 가격이 배 이상 뛴 사례도 있다. 서초구 잠원동 지상 4층짜리 빌딩(연면적 200㎡)은 2020년 29억7000만원에 거래된 후 지난해 10월 74억5000만원에 팔린 데 이어 지난 4월 다시 87억원에 제3자에게 매각됐다. 6개월여 만에 17%의 수익을 거둬 세금을 제하면 7억원 정도를 번 것으로 추정된다. 투자 수익률 낮아 ‘옥석 가리기’ 중요

높은 이익을 거둔 사례만 보면 꼬마빌딩은 마치 부동산 투자 성공 방정식인 것처럼 보인다. 하지만 금리 인상이라는 복병이 변수다. 전문가들은 금리 인상을 고려해 임대수익률 기대치를 낮춰야 한다고 조언한다. 김태호 법무법인 로고스 빌딩사업본부 팀장은 “80% 이상 대출을 내서 매입을 감행하면 이자보다 월세가 더 적어 마이너스(적자)가 될 수도 있는 상황이어서 투자자들이 작년 같은 모험을 감행하지는 않는 분위기”라며 “강남도 투자 수익률이 2% 중반 정도”라고 설명했다. 실제로 한국부동산원의 자료에서도 서울 강남권 투자 수익률은 1.96%, 여의도가 2.15% 정도로 나와 있다. 그동안에는 20억원의 투자자금 여유가 있는 자산가가 대출 50억원가량을 끼고 70억원짜리 꼬마빌딩을 사는 게 투자의 정석이었다면 금리 상승기에는 ‘월세로도 이자를 못 내는’ 상황이 생길 수 있다는 것이다.박종필 기자 jp@hankyung.com